Der wöchentliche Ausblick für Trader

Aktien steigen aus Sorge, was zum Teil daran liegt, dass keine Nachrichten über US-Banken gute Nachrichten für riskante Anlagen sind.

Auch an den US-Anleihemärkten ist ein bullischer Geldfluss zu beobachten, und da die Renditen sinken, ist das Ergebnis, dass das Wachstum gut funktioniert und die Technologiebranche sich im Aufwind befindet.

Solange die Zinssenkungen in den USA für das zweite Halbjahr 23 bei etwa 50 Basispunkten liegen, scheint das Momentum die Mutigen zu begünstigen.

USD-Volatilität rückläufig

Die USD-Volatilität ist ebenfalls rückläufig, und man sieht, dass der USDX eine zermürbende Kursentwicklung abbildet.

Allerdings könnte der jüngste Abwärtstrend seit dem 6. März in Frage gestellt werden, da in der kommenden Woche eine Reihe von US-Daten veröffentlicht wird.

Es ist ungewiss, ob es in dieser Woche etwas Neues aus den US-Daten zu erfahren gibt, und es könnte eine deutliche Über- oder Unterschreitung der Prognosen nötig sein, damit der Markt den heißen Arbeitsmarkt in Frage stellt oder ob die Aktienmärkte eine höhere Wahrscheinlichkeit einer künftigen Rezession einpreisen sollten.

Der Fall Trump vor Gericht wird den Löwenanteil der Schlagzeilen ausmachen, und obwohl er das soziale Gefüge in den USA erschüttern könnte, vermitteln die Märkte bisher den Eindruck, dass dies kein Thema ist, mit welchem man spekulieren sollte.

Im Moment macht es mehr Sinn, sich weiterhin auf das Ticker-Band der US/EU-Banken zu konzentrieren und ob die Anleihenhändler auf den Geldfluss in den USA reagieren – der Spillover-Effekt sind bekanntlich höhere Höchst- und Tiefststände an den Aktienmärkten und die Befürchtung, eine Benchmark nicht zu erreichen.

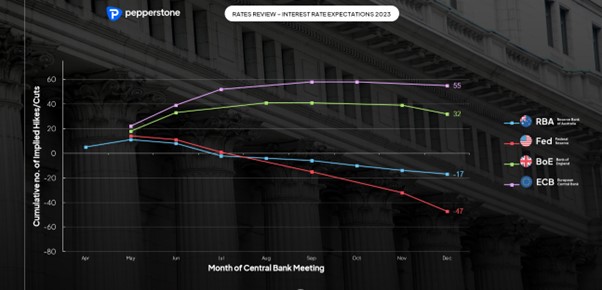

Überprüfung der ZinssätzeMarktpreise und aktuelle Erwartungen für die kumulative Anzahl von Zinserhöhungen bzw. -senkungen bei jeder künftigen Zentralbanksitzung in diesem Jahr.

Erwartete politische Reaktion im Dezember:

- Fed -47 Bp

- RBA -17 Bp

- EZB +55 Bp

- BoE +32bp

Die wichtigsten bekannten Risiko-Ereignisse

USA

- ISM-Index für das verarbeitende Gewerbe (3. April, 16:00 Uhr) – der Markt erwartet einen Diffusionsindex von 47,5 (von 47,7), was eine leichte Beschleunigung des Rückgangs im verarbeitenden Gewerbe bedeutet.

- JOLTS-Stellenangebote (4. April 16:00 Uhr) – der Konsens geht von 10,5 Mio.Stellenangeboten aus, ein möglicher Rückgang gegenüber den 10,82 Mio. Stelleneröffnungen im Januar. Der Bericht könnte für einige Schlagzeilen sorgen, doch wäre ein deutlicher Fehlschlag – insbesondere beim Verhältnis von Stellenangeboten zu Arbeitslosen – erforderlich, um die Märkte zu befeuern, da der Arbeitsmarkt immer noch sehr angespannt ist.

- ISM-Dienstleistungen (6. April, 16:00 Uhr) – der Konsens erwartet einen Index von 54,3 (von 55,1), was ein gesundes Wachstumstempo im Dienstleistungssektor darstellt und für sich genommen eine Anhebung um 25 Basispunkte im Mai unterstützen würde.

- US-Non-Farm-Payrolls (7. April, 14:30 Uhr) – während sich der Markt mehr auf die Banken und die Inflation konzentriert, sind die NFP immer noch der Höhepunkt der Woche in Bezug auf die Wirtschaftsdaten – der Konsens geht davon aus, dass im März 240.000 Arbeitsplätze geschaffen wurden (die Schätzungen der Ökonomen reichen von 300.000 bis 150.000), wobei die U/E-Rate bei 3,6 % bleibt und der durchschnittliche Stundenlohn um 30 Basispunkte auf 4,3 % fällt. Ein schwaches Ergebnis könnte den NAS100 weiter nach oben treiben und den USDJPY schwächer werden lassen. Eine große Zahl von Arbeitsplätzen (über 300k) könnte die Aussicht auf eine Anhebung um 25 Basispunkte auf der FOMC-Sitzung am 2. Mai beeinflussen.

- Fed-Bilanzdaten (H.4.1-Bericht – Fr. 22:30 Uhr) – Die Fed veröffentlicht die Inanspruchnahme von Krediten und Darlehen durch Finanzinstitute im Rahmen ihrer Kreditprogramme (einschließlich des Diskontfensters und des Bank Term Funding Program (BTFP)). Das Update kann hier eingesehen werden – https://www.federalreserve.gov/release/h41/

- Fed-Sprecher – Cook, Mester, Bullard (Bullard erörtert die Wirtschaftsaussichten)

United Kingdom

- BoE-Redner – Tenreyro*2, Huw Pill

Europa

- EZB-Sprecher – Simkus, Vujcic, Lane

Japan

- Tankan-Index (Mo 09:50 AEST) – Die Aussichten für große/kleine Hersteller sowie dem Dienstleistungssektor darf man durchaus Aufmerksamkeit schenken – es war eine Zeit lang kein Marktbewegungsfaktor, könnte aber in den Fokus rücken, wenn es eine große Über- oder Unterschreitung geben sollte

- Arbeitseinkommen (Fr. 01:30 Uhr) – der Markt erwartet ein laues Einkommenswachstum von 1,3%, mit einem negativen Reallohnwachstum von 2,3%. Es ist unwahrscheinlich, dass sich der JPY bewegt, aber der Markt ist gespannt auf Änderungen in der BoJ-Politik in den kommenden Monaten.

Chart des Tages

Der NAS100 hat sich seit dem Tief vom 13. März um 12,5 % erholt, und obwohl er langsam überkauft aussieht, ist das Momentum eindeutig stark. Der Durchbruch der Bullenflagge auf Schlusskursbasis und des horizontalen Widerstands bei 12.893 bietet ein technisches Ziel von 13.800.

Wenn das Kapital weiterhin in US-Staatsanleihen fließt und die nominalen und realen Renditen sinken, könnten sich Wachstumswerte und Mega-Caps besser entwickeln.

Schwächere US-Arbeitsmarktdaten am Freitag und weitere Sorgen um die US-Banken, die Zinssenkungen für 2023 in Aussicht stellen, wären ein positiver Katalysator.

Themen im Artikel

Infos über Pepperstone

Pepperstone wurde im Jahr 2010 in Australien gegründet und hat seinen Hauptsitz in Melbourne. Des weiteren verfügt Pepperstone über Niederlassungen in Düsseldorf und London. Mittlerweile hat Pepperstone Kunden in über 170 Ländern und wickelt Trades im Wert von über 12 Mrd. US-Dollar pro Tag ab...

Disclaimer & Risikohinweis

74,8% der Privatanleger-Konten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln.

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund von Leverage schnell Geld zu verlieren. Sie sollten sich überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

CFD-, und Derivatekonten werden von der Pepperstone GmbH bereitgestellt. Pepperstone ist eine Referenz auf Pepperstone GmbH (ein Unternehmen mit Sitz in der Bundesrepublik Deutschland und eingetragen im Handelsregister Düsseldorf unter der Nummer HRB 91279 Neubrückstr. 1, 40213 Düsseldorf, Deutschland). Pepperstone GmbH wird von der Bundesanstalt für Finanzdienstleistungsaufsicht (Registernummer 151148) beaufsichtigt.