Gold/M2-Verhältnis: wie wirkt sich die Geldmenge M2 auf den Goldpreis aus?

Der Vergleich des Goldpreises mit der Geldmenge, insbesondere M2, ist ein interessanter Ansatz, um langfristige Zusammenhänge zwischen Gold und Inflation zu untersuchen.

Der Vergleich des Goldpreises mit der Geldmenge, insbesondere M2, ist ein interessanter Ansatz, um langfristige Zusammenhänge zwischen Gold und Inflation zu untersuchen.

M2 ist eine breitere Definition der Geldmenge und umfasst Bargeld, Sichteinlagen sowie kurzfristige Einlagen wie Spar- und Tagesgeldkonten.

Da Inflation oft durch eine Ausweitung der Geldmenge entsteht, kann dieser Vergleich aufschlussreich sein.

Warum also M2 und Gold?

Gold wird in solchen Szenarien oft als „Wertspeicher“ gesucht, da es im Gegensatz zu Papiergeld nicht beliebig vermehrbar ist.

Historisch zeigt sich daher eine Korrelation zwischen M2-Wachstum und Goldpreisanstiegen, besonders in Krisenzeiten.

Historische Beobachtungen

1970er Jahre:

Nach dem Ende des Bretton-Woods-Systems 1971, als der Dollar nicht mehr direkt an Gold gebunden war, begann die Geldmenge M2 in den USA stark zu wachsen. Zwischen 1971 und 1980 stieg M2 von etwa 600 Milliarden auf über 1,5 Billionen US-Dollar.

Gleichzeitig explodierte der Goldpreis von 35 auf über 800 US-Dollar pro Unze.

Das zeigt, dass eine expansive Geldpolitik den Goldpreis antreiben kann, da Investoren die Währungsentwertung fürchten.

Finanzkrise 2008–2011:

Nach der Finanzkrise führte die Fed massive Geldausweitungsprogramme ein. M2 wuchs zwischen 2008 und 2011 von etwa 8 auf über 9,5 Billionen US-Dollar. Der Goldpreis reagierte mit einem Anstieg von etwa 700 US-Dollar (2008) auf über 1.800 US-Dollar (2011).

Hier war die Korrelation besonders stark, da die Angst vor Inflation und Währungsabwertung die Nachfrage nach Gold steigerte.

2020er Jahre (Pandemie und danach):

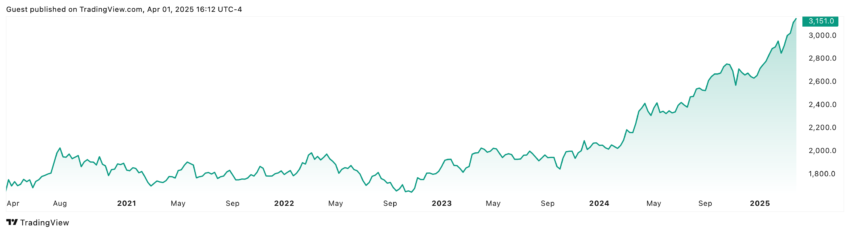

Während der Pandemie stieg M2 in den USA rapide – von etwa 15 Billionen US-Dollar (2019) auf über 21 Billionen (2022). Der Goldpreis kletterte parallel dazu von etwa 1.500 US-Dollar (2019) auf über 2.000 US-Dollar (2020) und erreichte im März 2025 sogar über 3.000 US-Dollar.

Diese Entwicklung unterstützt die These, dass Gold auf Geldmengenausweitung reagiert, oft mit einer zeitlichen Verzögerung.

Gold Chart

Gold/M2-Verhältnis

Einige Analysten nutzen das Gold/M2-Verhältnis, um zu bewerten, ob Gold über- oder unterbewertet ist:

- 1980: Auf dem Höhepunkt der Goldpreisrally lag M2 bei etwa 1,6 Billionen US-Dollar, der Goldpreis bei 850 US-Dollar. Mit etwa 170 Millionen Unzen Gold in den weltweiten Reserven ergibt sich ein Verhältnis, bei dem Gold etwa 0,05 % der Geldmenge deckte.

- 2025: Bei M2 von etwa 22 Billionen US-Dollar (geschätzt für 2025) und einem Goldpreis von 3.000 US-Dollar liegt das Verhältnis heute deutlich niedriger (ca. 0,013 %). Das könnte darauf hindeuten, dass Gold relativ zur Geldmenge „günstig“ ist und Potenzial für weitere Anstiege hat, wenn die Geldmengenausweitung anhält.

Einschränkungen des Ansatzes

- Kurzfristige Abweichungen: Goldpreis und M2 bewegen sich nicht immer synchron. Spekulation, Zinsentwicklungen oder geopolitische Ereignisse können den Goldpreis unabhängig von M2 beeinflussen.

- Reale Inflation vs. Geldmenge: Eine wachsende M2 führt nicht zwangsläufig zu sofortiger Inflation, wenn die Geldmenge z. B. in Bankreserven oder Vermögenspreisen „stecken bleibt“ (wie nach 2008 teilweise beobachtet).

- US-Dollar-Dominanz: Da Gold in US-Dollar gehandelt wird, spielt die Stärke des Dollars eine Rolle. Ein starker Dollar kann den Goldpreis trotz steigender M2 drücken.

Fazit M2 und Goldpreis Relation

Allerdings ist die Beziehung nicht mechanisch – andere Faktoren wie Zinspolitik oder Nachfrage aus Schwellenländern (z. B. China) modulieren das Bild.

Aktuell bei einem Goldpreis von über 3.000 US-Dollar und einer weiterhin hohen M2 könnte Gold noch Luft nach oben haben, falls die Geldmengenpolitik expansiv bleibt.

Disclaimer & Risikohinweis

Die bereitgestellten Informationen und Materialien dienen ausschließlich allgemeinen Informationszwecken und stellen keine Anlageberatung dar. Sie ersetzen nicht die individuelle Beratung durch einen qualifizierten Finanzberater. Leser sollten eigenverantwortlich handeln und sich umfassend informieren, insbesondere durch die Lektüre relevanter Börsenprospekte und anderer offizieller Dokumente. Für weiterführende Informationen wird empfohlen, die jeweilige Webseite des Herausgebers zu konsultieren. Der Autor übernimmt keine Haftung für Verluste oder Schäden, die direkt oder indirekt aus der Nutzung oder dem Vertrauen auf die bereitgestellten Inhalte entstehen.

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte: Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein. Die Autoren der Veröffentlichungen verfassen diese Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen erstellt. Veröffentlichungen, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen hinsichtlich der Finanzmärkte, stellen keine Beratung dar und können nicht als solche ausgelegt werden. Der Autor haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Investitionen in Wertpapiere und andere Finanzinstrumente sind mit erheblichen Risiken verbunden, einschließlich des möglichen Totalverlusts des eingesetzten Kapitals. Leser sollten sich der Risiken bewusst sein und vor Investitionsentscheidungen eine unabhängige und professionelle Beratung in Anspruch nehmen.

Bitte beachten Sie, dass vergangene Wertentwicklungen keine Garantie für zukünftige Ergebnisse darstellen. Die dargestellten Informationen können durch aktuelle Entwicklungen überholt sein. Es wird keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der bereitgestellten Inhalte übernommen.

Für weiterführende Informationen wird empfohlen, die jeweilige Webseite des Herausgebers zu konsultieren.

Themen im Artikel

Die Wahl von M2 statt M3 beim Vergleich mit dem Goldpreis hat mehrere Gründe, die sowohl mit der Verfügbarkeit der Daten als auch mit ihrer wirtschaftlichen Relevanz zusammenhängen.

Die Wahl von M2 statt M3 beim Vergleich mit dem Goldpreis hat mehrere Gründe, die sowohl mit der Verfügbarkeit der Daten als auch mit ihrer wirtschaftlichen Relevanz zusammenhängen.