Devisen: Dollar unter Druck, Franken profitiert – Yen sollte sich stabilisieren

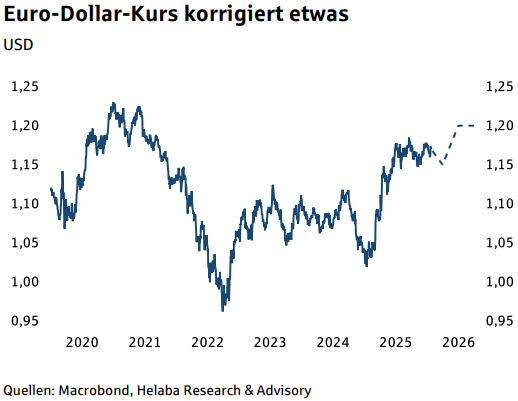

Zu Jahresbeginn profitierte der US-Dollar von den gestiegenen geopolitischen Risiken. Die Aufwärtsbewegung konnte sich allerdings nicht lange halten. Durch das Gebaren um Grönland und die damit verbundenen Zolldrohungen gegenüber acht europäischen Ländern geriet die US-Währung wieder unter Druck.

Dies entspricht dem Muster aus dem Jahr 2025, als Eskalationen des Handelskonflikts den Dollar schwächten, während Deeskalationen den Dollar tendenziell stärkten.

Auch wenn die Klage geringe Erfolgsaussichten hat, sendet sie ein Zeichen an künftige Notenbanker. Die Anwärter für das Präsidentenamt sind mit Trumps geldpolitischen Vorstellungen auf einer Linie und werden dadurch das Gleichgewicht etwas verschieben.

Allerdings dürften seine Unterstützer noch keine Mehrheit im Offenmarktausschuss erlangen und so keine starken Zinssenkungen durchsetzen können.

Der Kampf gegen die Fed führte bereits im vergangenen Jahr zu einer Risikoprämie, die auf dem US-Dollar lastet. Insbesondere Zentralbanken und institutionelle Investoren werden ihre Währungsreserven breiter streuen und weniger in Dollar halten. Die Entdollarisierung der Weltwirtschaft belastet den Wechselkurs. Damit besteht weiterhin Abwertungsdruck auf den US-Dollar.

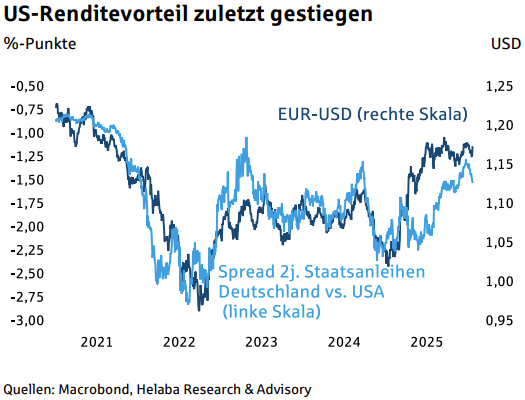

Die Fundamentaldaten spielen angesichts der geopolitischen Geschehnisse eine untergeordnete Rolle. Die Zinsdifferenzen zwischen Treasuries und Bunds werden sich kaum verändern.

Die EZB scheint vorerst mit ihrem Leitzins festgelegt zu sein und die Fed wird demnächst ihre Zinssenkungen beenden. Allerdings verringert sich der Wachstumsvorteil zwischen den USA und Europa weiter.

Während die US-Wirtschaft langsamer wächst als in den Vorjahren, erholt sich die europäische Wirtschaft.

Das stärkt die Nachfrage nach dem Euro und bietet somit weiterhin Unterstützung für die künftige Wertentwicklung gegenüber Dollar.

In Summe sprechen die Faktoren für eine Abwertung des Dollars. So große Sprünge wie 2025 wird es aber vorerst nicht geben. Die Zinsdifferenzen scheinen eingepreist zu sein und die Entdollarisierung ist ein schleichender Prozess.

Risiken für unsere Prognose gehen von einer starken geopolitischen Eskalation aus.

In einem solchen Szenario könnte der US-Dollar als Safe Haven profitieren, selbst wenn das Land im Zentrum der Auseinandersetzung stünde.

Zinspfad der Bank of England belastet das britische Pfund

Aber auch der zusätzliche Fiskalspielraum, der durch das verabschiedete Budget der Regierung Ende des Jahres geschaffen wurde, trug zu diesem Trend bei.

Das Pfund ist tendenziell volatiler als der Euro und korrigierte dementsprechend infolge der Äußerungen rund um Grönland. Die Korrektur könnte sich fortsetzen, zumal die Fundamentaldaten keine Unterstützung bieten.

Die Bank of England befindet sich nach wie vor im Zinssenkungszyklus und die fallende Zinsdifferenz gegenüber dem Euroraum wurde an den Devisenmärkten bislang noch nicht ausreichend bepreist.

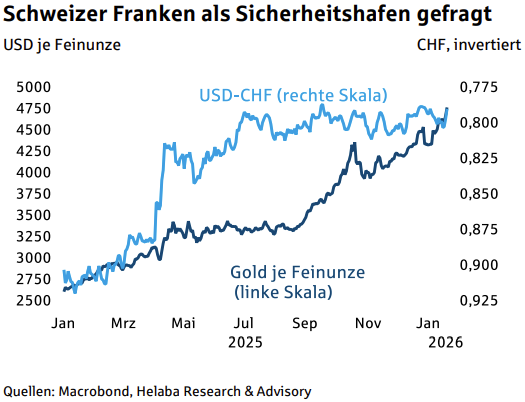

Geldpolitik der Schweizerische Nationalbank begrenzt Franken Aufwertung

Der Schweizer Franken wird seiner Rolle als Safe Haven gerecht. Während bei den aktuellen politischen Risiken unklar ist, ob der Dollar eine Sicherheits- oder Risikowährung ist, profitiert der Franken umso mehr.

So gewinnt die Währung gegenüber dem US-Dollar in Zeiten, in denen auch der Goldpreis steigt und umgekehrt.

Nach den Berichten über eine Klage gegen Fed-Präsident Powell konnte der Franken die beste Wertentwicklung aller G10-Währungen verbuchen.

Die Fundamentaldaten sprechen allerdings gegen eine weitere Aufwertung des Frankens. Der Zinsnachteil zum Euro ist groß, die zweijährigen Schweizer Staatsanleihen werden sogar negativ verzinst.

Auch die Inflation bleibt um die Nulllinie, was theoretisch zwar für weitere Zinssenkungen der SNB spräche.

Praktisch ist das allerdings noch kein Thema.

Der Franken wird daher seine Kursgewinne nicht halten können. Wir gehen von einem leichten Rückgang in Richtung 0,95 Franken pro Euro aus.

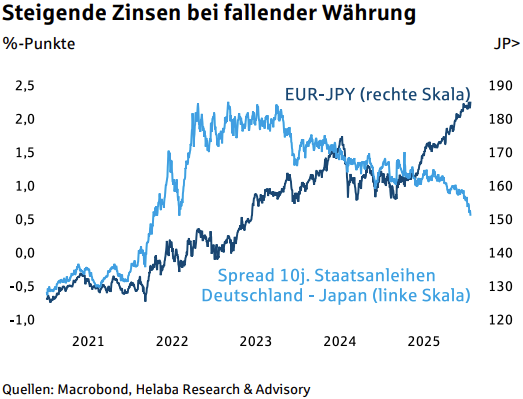

Politische Unsicherheit dämpft Vertrauen in den Japanischen Yen

Zuletzt wurden diese Befürchtungen durch vorgezogene Neuwahlen am 8. Februar angefacht, bei der die regierende Partei noch besser als vorher abschneiden könnte.

Die ohnehin schon hohe Staatsverschuldung birgt Risiken und dementsprechend wird der Yen als zunehmend riskant angesehen.

Der Renditevorteil schlägt jedoch nicht auf die Wechselkursentwicklung durch.

Im Gegenteil: Der Grund für die höheren Renditen von Staatsanleihen liegt in der höheren Staatsverschuldung.

Die solide wirtschaftliche Entwicklung und die Möglichkeit der Regierung, Devisenmarktinterventionen durchzuführen, werden das Abwertungspotenzial begrenzen.

Wir gehen von einem sich stabilisierenden Yen aus.

USD/JPY Chart

Disclaimer & Risikohinweis

Themen im Artikel

Infos über Helaba Landesbank Hessen-Thüringen

Helaba Landesbank Hessen-Thüringen News

[btde_debug]