Aktie im Fokus: Evonik – 57% Wachstumspotenzial durch Green Investments und Reduzierung der Erdgasabhängigkeit

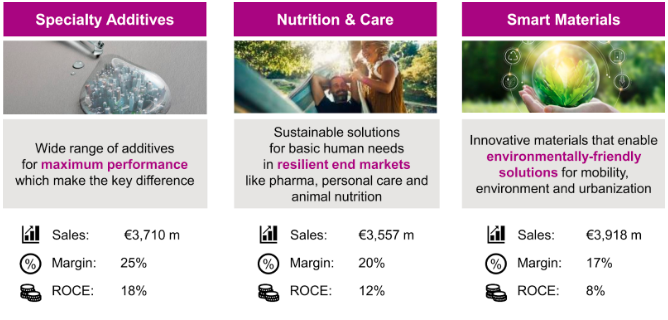

Das Geschäft des Unternehmens umfasst mehrere Hauptsegmente:

-

Nutrition & Care – Spezialchemikalien, die in Verbraucherprodukten, im Gesundheitswesen und in Tiernahrung eingesetzt werden

- Smart Materials – umweltfreundliche und energieeffiziente Produktlösungen für die Automobil- und Bauindustrie

- Speciality Additives – Lösungen für verschiedene Additive, die in der Umwelttechnik und der Industrie eingesetzt werden

- Performance Materials – Polymerlösungen, die in der Gummi- und Kunststoffproduktion sowie in der Landwirtschaft zum Einsatz kommen. Das Unternehmen plant den Ausstieg aus diesem Segment im Jahr 2023.

Wie sieht die Investmentidee aus?

-

Ein europäisches Unternehmen mit Schwerpunkt auf einer umweltfreundlichen, diversifizierten Geschäftspolitik

- Gutes Wachstum der Finanzergebnisse und Investitionen in Wachstumsprojekte

- Ein moderater Verschuldungsgrad und die Erwartung zusätzlicher Mittel aus dem Verkauf einer Sparte im Jahr 2023

Warum sollten die Aktien steigen?

Grund 1: Konzentration auf umweltfreundliche Produkte, Geschäftsdiversifizierung und zukunftsorientierte Ausrichtung

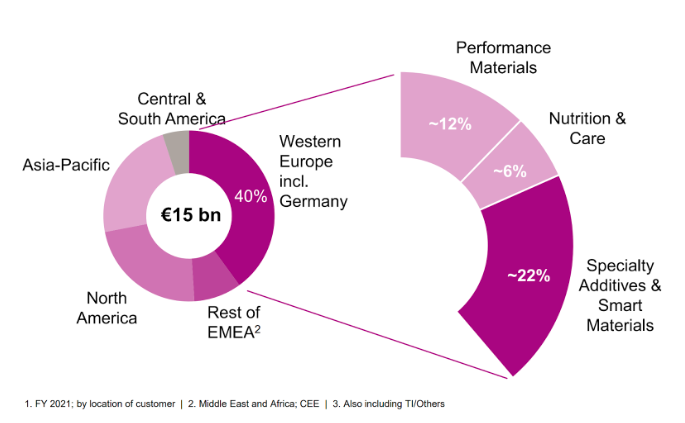

Das Geschäftsportfolio von Evonik ist nahezu gleichmäßig diversifiziert, wobei ein beachtlicher Teil des Umsatzes auf umweltfreundliche Produkte entfällt, für die es in Europa inzwischen eine Nachfrage gibt.

Quelle: Company Presentation Q2 2022

Ferner sind die Umsätze des Unternehmens geografisch über die ganze Welt verteilt. Der Schwerpunkt liegt jedoch in Europa, wie die folgende Infografik zeigt.

Dadurch ist Evonik in der Lage, bei rückläufigen Finanzergebnissen aufgrund der wirtschaftlichen Situation in einem Teil der Welt einen ausreichenden Umsatz auf Kosten der Ergebnisse in anderen Ländern zu halten.

Quelle: Company Presentation Q2 2022

Werfen wir einen genaueren Blick auf die Hauptschwerpunkte des Unternehmens.

- Smart Materials: Das Unternehmen brachte neue DURAION-Membranen auf den Markt, um eine effizientere Elektrolyse für grünen Wasserstoff zu ermöglichen. Es investierte 50 Millionen Euro, um die Produktion von Filtermembranen zu erhöhen, und hat außerdem in neue Aufbereitungsanlagen investiert. Laut Future Markets Insights wird der Markt für Membranfiltrationssysteme im Zeitraum von 2022 bis 2032 voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 6,4 % wachsen. In Ungarn soll 2022 eine neue Polylenanlage in Betrieb genommen werden. Imarc prognostiziert, dass der Polylenmarkt im Zeitraum von 2023 bis 2027 mit einer durchschnittlichen jährlichen Wachstumsrate von 6,3 % zulegen wird. Evonik ist auch an der Produktion von Monosilan beteiligt, das bei der Herstellung von Halbleitern und Glasfasern verwendet wird. Laut Market Research Future wird dieses Geschäft bis 2030 mit einer CAGR von 4,6 % expandieren.

- Specialty Additives: Evonik plant, zwischen 2022 und 2024 mehr als 100 Millionen Euro in Produktionsplattformen für Silizium und Amine zu investieren. Das Unternehmen stellt eine breite Palette von Produkten her, die bei der Herstellung verschiedener Beschichtungen verwendet werden, sowie ein Vernetzungsmittel, das beispielsweise bei der Herstellung von Flügeln für Windkraftanlagen zum Einsatz kommt. Unterdessen steigt das Interesse an der Windenergie – acht europäische Länder (darunter Deutschland, wo Evonik seinen Sitz hat) haben eine Vereinbarung unterzeichnet, die die Kapazität von Offshore-Windparks im Ostseeraum bis 2030 von 2,8 GW auf 19,6 GW erhöhen wird. Die hohe Nachfrage nach Bindemitteln und Additiven ermöglicht es dem Unternehmen, die steigenden Rohstoffkosten, die sich in diesem Jahr bemerkbar gemacht haben, zu kompensieren.

- Nutrition & Care: Evonik plant für 2023/2024 den Start der weltweit ersten großtechnischen Produktion von Biotensiden (Tenside bakteriellen Ursprungs, die umweltfreundlich sind und zur Herstellung neuer pharmakologischer Wirkstoffe mit hoher Bioaktivität verwendet werden). Nach Angaben des Unternehmens wurden „dreistellige Millionenbeträge“ in das Projekt investiert. Laut einer Studie von MarketsandMarkets soll der Markt für Biotenside im Zeitraum 2022 bis 2027 mit einer durchschnittlichen jährlichen Wachstumsrate von 11,2 % wachsen.

Überdies ist Evonik einer der weltweit führenden Anbieter von Rohstoffen und Additiven für Autopflege- und Reinigungsprodukte, Haushaltsgeräte und Wäschereien. Es ist unwahrscheinlich, dass die Nachfrage nach diesen Produkten trotz des gesamtwirtschaftlichen Drucks zurückgehen wird.

Das Unternehmen liefert auch Acrylpolymere, die bei der Herstellung von Tabletten verwendet werden. Laut 360iResearch wird der Markt für Acrylpolymere bis 2027 mit einer CAGR von 6,7% wachsen.

Trotz der Tatsache, dass die Anlagen von Evonik nicht nur in Deutschland stehen, das mehr als andere Länder Schwierigkeiten hat, ausreichende Energieressourcen für die Industrie zu erhalten, hat das Unternehmen seine Produktion in Deutschland vorbereitet und erneuert.

So können bis zu 40% des Erdgases im Kraftwerk Marl ersetzt werden, was die Auswirkungen der Energiekrise auf Evonik weiter verringert und einen zusätzlichen Wettbewerbsvorteil darstellt.

Ein weiterer Vorteil ist die Fähigkeit des Unternehmens, mehr Finanzmittel von ESG-Fonds zu erhalten und ESG-bewusste Kunden durch erhebliche Investitionen in NEXT GEN Solutions (Produkte und Lösungen mit einem eindeutig positiven Nachhaltigkeitsprofil, das über dem Marktstandard liegt) abzuwerben: Das Management plant, im Zeitraum von 2022 bis 2030 über 3 Milliarden Euro zu investieren, mit einem IRR (interner Zinsfuß) von über 11%.

Quelle: Company Presentation Q2 2022

Finanzkennzahlen

Die Ergebnisse des Unternehmens in den letzten 12 Monaten:

TTM-Umsatz: Anstieg von 13,12 Milliarden Euro auf 17,23 Milliarden Euro

TTM-Betriebsergebnis: Erhöhung von 1,13 Milliarden Euro auf 1,47 Milliarden Euro; Rückgang der operativen Marge von 8,6% auf 8,5%

TTM-Nettogewinn: Anstieg von 625 Millionen Euro auf 952 Millionen Euro; Anstieg der Nettomarge von 4,8% auf 5,5%

Quelle: Refinitiv

Operativer Cashflow: Rückgang von 1,87 Milliarden Euro auf 1,21 Milliarden Euro, hauptsächlich aufgrund von Investitionen in Lagerbestände und Veränderungen bei den Forderungen

Freier Cashflow: Rückgang von 934 Millionen Euro auf 340 Millionen Euro

Basierend auf den Ergebnissen des letzten Berichtszeitraums zum 30. Juni 2022:

Umsatz: Anstieg von 3,64 Milliarden Euro auf 4,77 Milliarden Euro

Betriebsergebnis: Anstieg von 396 Millionen Euro auf 451 Millionen Euro; Rückgang der operativen Marge von 10,9% auf 9,5% aufgrund eines Anstiegs der Umsatzkosten von 70,1% auf 74,6%, verursacht durch höhere Rohstoffpreise. Die VVG-Kosten sanken von 17,9% auf 16,3%.

Nettogewinn: Steigerung von 227 Millionen Euro auf 302 Millionen Euro; Anstieg der Nettomarge von 6,2 % auf 6,3 %

Quelle: Refinitiv

Operativer Cashflow: Rückgang von 259 Millionen Euro auf -79 Millionen Euro, hauptsächlich aufgrund höherer Investitionen in Lagerbestände (336 Millionen Euro vs. 161 Millionen Euro)

Freier Cashflow: Rückgang von 88 Millionen Euro auf -244 Millionen Euro

Gleichzeitig unterstützt die Realisierung von Gewinnen aus den Lagerinvestitionen die Erholung des Cashflows von der vorübergehenden Flaute.

Das Unternehmen selbst erwartet eine teilweise positive Erholung des Betriebskapitals in der zweiten Jahreshälfte mit Zuflüssen von ca. 400 bis 500 Millionen Euro und sieht Potenzial für eine weitere Erholung im Jahr 2023.

Zahlungsmittel und Zahlungsmitteläquivalente: 731 Millionen Euro

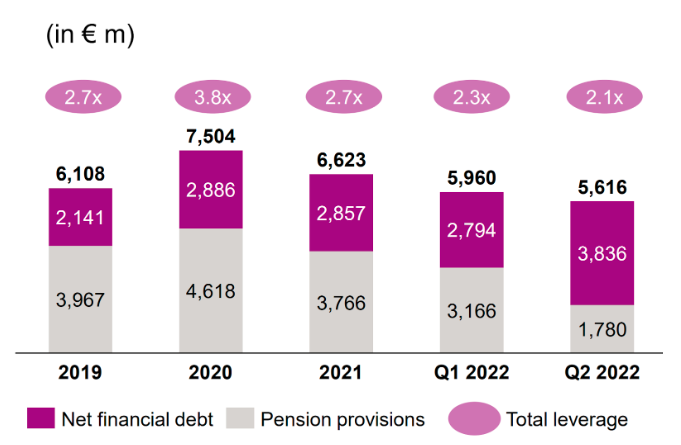

Nettoverschuldung: 3,84 Milliarden Euro

angepasste Nettoverschuldung / angepasstes EBITDA: Rückgang im Jahresvergleich vom 2,3-fachen auf das 2,1-fache (ohne Pensionsanteil beträgt das Verhältnis 1,4)

Quelle: Company Presentation Q2 2022

Evonik verfügt über ein akzeptables Verschuldungsniveau und baut es Jahr für Jahr ab, was eine gute finanzielle Stabilität gewährleistet. Die liquiden Mittel helfen dem Unternehmen, vorübergehende Cashflow-Schwierigkeiten sicher zu überstehen.

Ferner beabsichtigt Evonik, den Geschäftsbereich Performance Materials im Jahr 2023 zu veräußern, um sich auf wichtige strategische Geschäftsfelder zu konzentrieren und die Mittel für weiteres Wachstum zu erhöhen.

Auch die Ratingagenturen bewerten die Finanzkraft von Evonik als stabil: S&P und Moody’s haben Evonik einen stabilen Ausblick bescheinigt.

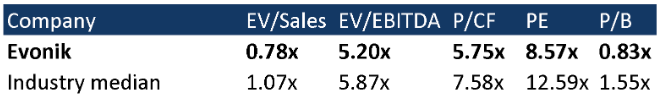

Gemessen an den Handelsmultiplikatoren ist das Unternehmen im Vergleich zum Branchendurchschnitt unterbewertet:

Quelle: Refinitiv

Bis Ende 2022 erwartet das Management einen Umsatz in der Größenordnung von 17 bis 18 Milliarden Euro gegenüber 15 Milliarden Euro im Jahr 2021.

Unserer Ansicht nach ist die Prognose angesichts der finanziellen Leistungsfähigkeit des Unternehmens realistisch, doch erwarten wir aufgrund des saisonalen Nachfragerückgangs im vierten Quartal und der wahrscheinlichen Konjunkturabschwächung in Europa in diesem Jahr keine spürbare Verbesserung.

Evonik zahlt unter anderem eine gute Dividende mit einer jährlichen Rendite von rund 6,25%.

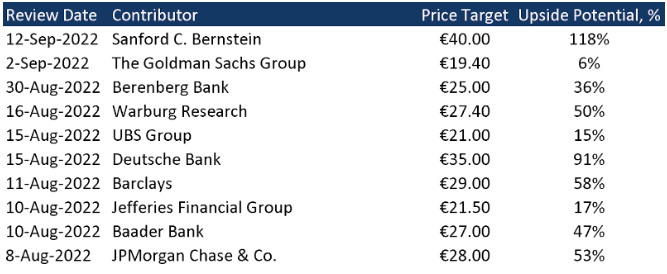

Bewertungen durch andere Investmenthäuser

Das Mindestkursziel von Sanford C. Bernstein liegt bei 40 Euro je Aktie. Die Goldman Sachs Group hat ihrerseits ein Kursziel von 19,40 Euro festgelegt.

Laut Konsens liegt der Fair Value der Aktie bei 28,22 Euro, was ein Aufwärtspotenzial von 54% bedeutet.

Quelle: Marketbeat

Risiken

-

Sollte das Unternehmen nicht in der Lage sein, den Einbruch des Cashflows kurzfristig zu verkraften, könnte sich die Höhe der Kreditbelastung negativ auf die Fähigkeit von Evonik auswirken, in Projekte für das Unternehmenswachstum zu investieren.

- Trotz der Umstellung von Produktionsanlagen ist zu beachten, dass eine teilweise Abhängigkeit von Gas besteht.

- Das Management setzt große Hoffnungen in „nachhaltige Produkte“. Es ist wichtig, dass die EU ihre klimaneutrale Politik fortsetzt.

Evonik Industries AG Details

- Ticker: EVK.EU

- Aktueller Kurs: 18,30 Euro

- Kursziel: 28,71 Euro

- Wachstumspotenzial: 56,89%

- Dividendenrendite: 6,25%

- Zeithorizont: 12 Monate

- Risiko: Hoch

- Positionsgröße: 1%

Wie man die Anlageidee umsetzt

- Kaufen Sie die Aktie bei 18,30 Euro

- Weisen Sie dem Investment nicht mehr als 1% Ihres Portfoliobetrags zu. Sie können die Empfehlungen unserer Analysten nutzen, um ein ausgewogenes Portfolio aufzubauen.

- Verkaufen Sie die Aktie, wenn der Kurs einen Wert von €28,71 erreicht hat.

Disclaimer & Risikohinweis

Freedom24 bietet Finanzdienstleistungen in der Europäischen Union gemäß der CIF 275/15-Lizenz für alle Arten von Aktivitäten an, die von Unternehmen benötigt werden, erteilt von der Cyprus Securities and Exchange Commission (CySEC) am 20.05.2015.

Haftungsausschluss: Weitere Informationen sind auf Anfrage erhältlich. Anlagen in Wertpapieren und anderen Finanzinstrumenten sind immer mit Risiken eines Kapitalverlusts verbunden. Der Kunde ist aufgefordert, sich selbst zu informieren und sich mit den Risikohinweisen vertraut zu machen. Meinungen und Einschätzungen sind die Grundlagen unserer Beurteilung zum Zeitpunkt der Erstellung dieses Materials und können ohne Vorankündigung geändert werden. Provisionen, Gebühren oder andere Abgaben können die finanzielle Rendite mindern. Die vergangene Wertentwicklung ist kein Indikator für zukünftige Ergebnisse. Dieses Material ist nicht als Angebot oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten gedacht. Die hierin enthaltenen Meinungen und Empfehlungen berücksichtigen nicht die individuellen Umstände, Ziele oder Bedürfnisse des Kunden und stellen keine Anlageberatung dar. Der Empfänger dieses Dokuments muss seine eigenen, unabhängigen Entscheidungen über die hierin genannten Wertpapiere oder Finanzinstrumente treffen. Die Informationen stammen aus Quellen, die von Freedom24 oder seinen verbundenen Unternehmen und/oder Tochtergesellschaften (insgesamt Freedom24) als zuverlässig erachtet werden, aber sie garantieren nicht ihre Vollständigkeit oder Richtigkeit, mit Ausnahme von etwaigen Angaben hinsichtlich der Offenlegungen gegenüber der FFCY und/oder ihre verbundenen Unternehmen und die Beteiligung des Analysten an dem Emittenten, der Gegenstand der Untersuchung ist. Sofern nicht anders angegeben sind alle Preise Richtwerte zum Zeitpunkt des Börsenschlusses für die besprochenen Wertpapiere.

Bitte beachten Sie, dass jede Investition in Wertpapiere und andere Finanzinstrumente immer mit dem Risiko eines Kapitalverlustes verbunden ist. Es ist wichtig, dass Sie Ihre eigene Analyse durchführen, bevor Sie eine Investition tätigen. Die Zinssätze für D-Konten und Freedom24-Sparpläne sind dynamisch und basieren auf den EURIBOR- und SOFR-Sätzen. Die oben genannten Zinssätze werden basierend auf den EURIBOR- und SOFR-Sätzen zum Datum des Versands dieser E-Mail berechnet.

Themen im Artikel

Infos über Freedom24

Freedom24 ist die EU-Tochtergesellschaft der an der NASDAQ gelisteten und von der SEC lizenzierten Freedom Holding Corp.

Freedom24 ermöglicht den Handel an 15 Börsenplätzen in Europa, Nordamerika und Asien. Über die Plattform sind über 1 Mio. Wertpapiere und Märkte verfügbar, darunter n...