Aktie im Fokus: Verizon – ausführliche fundamentale Aktienanalyse

XTB: Die Berichtssaison an der Wall Street begann Anfang dieser Woche. Dieser Zeitraum ist für Unternehmen eine Gelegenheit, nicht nur harte Finanzdaten zu präsentieren, sondern auch die jüngsten Angebotsergänzungen zu kommentieren. Eine der mit Spannung erwarteten Veröffentlichungen ist die von Verizon Communications (VZ.US / ISIN: US92343V1044), da sie den ersten Einblick in das Interesse an der 5G-Technologie geben könnte.

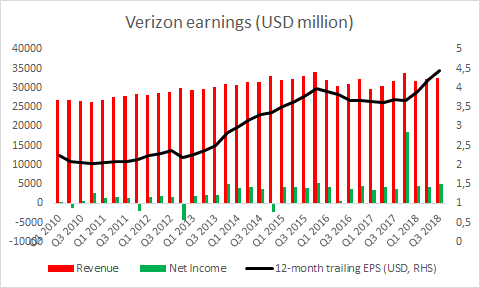

Das Ergebnis- und Umsatzwachstum von Verizon Communications hat sich nach 2015 verlangsamt. Dennoch sorgte die Ende 2017 beschlossene US-Steuerreform für einen soliden Anstieg des Ergebnisses. Quelle: XTB Research, Bloomberg

Der US-Mobilfunkmarkt wird von zwei Unternehmen dominiert: Verizon Communications und AT&T (T.US / US00206R1023). Die beiden Unternehmen halten in diesem Jahrzehnt einen gemeinsamen Marktanteil von 60-70%, gemessen an der Anzahl der Mobilfunkteilnehmer. Seit Ende 2015 gelang es Verizon jedoch, AT&T in jedem Quartal um 2-3% des Marktanteils zu übertreffen.

Das Potenzial für eine weitere Outperformance ist enorm, denn mit Beginn des vierten Quartals war Verizon das erste Unternehmen, das kommerzielle 5G-Technologieprodukte anbot. In vier US-Städten wurden Produkte mit der neuesten Generation der Wireless-Technologie eingeführt. Das anfängliche Angebot umfasst 5G-Lösungen für Internet- und Fernsehgeräte. Verizon hat sich jedoch mit Samsung (SMSN.UK / ISIN: US7960508882) zusammengetan, um ein Smartphone zu entwickeln, das effizient genug ist, um diese neue Technologie zu unterstützen. Die Einführung des Handys ist für die erste Jahreshälfte 2019 geplant.

Laut GSMA-Prognose soll 5G bis 2025 zur führenden Netzwerktechnologie in den USA werden. Experten gehen davon aus, dass die Zahl der 5G-Verbindungen in den USA bis dahin 190 Mio. überschreitet und etwa die Hälfte aller mobilen Verbindungen im Land ausmacht. Da Verizon das einzige Unternehmen in den USA ist, das bereits 5G-Produkte anbietet, könnte es seinen Marktanteil auf Kosten seines Hauptkonkurrenten AT&T erhöhen.

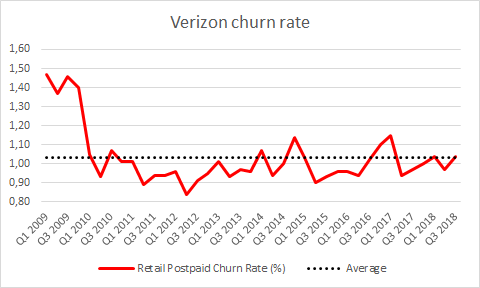

Die Abwanderungsquote (“Churn Rate”) ist eine der wichtigsten Kennzahlen für Telekommunikationsunternehmen. Es zeigt den Prozentsatz der Kunden, die in einem bestimmten Zeitraum zum Wettbewerber gegangen sind. Wie man sieht, ist es Verizon gelungen, die Abwanderungsrate bei 1% zu halten, was auf eine starke Markentreue bei den Kunden hindeutet. Quelle: Bloomberg, XTB Research

Während in den vergangenen Jahren bedeutende Entwicklungen im 5G-Bereich stattgefunden haben, sollte man nicht vergessen, dass er noch recht neu ist und sein wahres Potenzial noch nicht enthüllt ist. Dies könnte jedoch einige Zeit in Anspruch nehmen, und die Führungskräfte von Verizon sind sich dieser Tatsache bewusst.

Dennoch ist das Unternehmen weiterhin bestrebt, sein LTE-Geschäft in den nächsten Jahren als führender Gewinntreiber zu erhalten. Betrachtet man die ersten drei Quartale 2018, so zeigt sich, dass das Unternehmen keine Angst haben sollte, über Wasser zu bleiben, bis 5G als Hauptwachstumquelle die Führung übernimmt. Im Zeitraum zwischen Januar und September erwirtschaftete Verizon einen operativen Cashflow von 26,24 Mrd. USD und übertraf damit das Ergebnis der gesamten Jahre 2016 und 2017. Diese Outperformance war das Ergebnis aus der Präferenzverlagerung der Kunden auf teure Langzeitverträge. Im Gegenzug gelang es dem Unternehmen, seine Schuldenlast um 4,2 Mrd. USD zu reduzieren. Das Unternehmen verzeichnet auch konstante Nettokundenzuwächse, wobei der Kundenstamm Ende September 2018 auf über 146,3 Mio. Kunden anstieg.

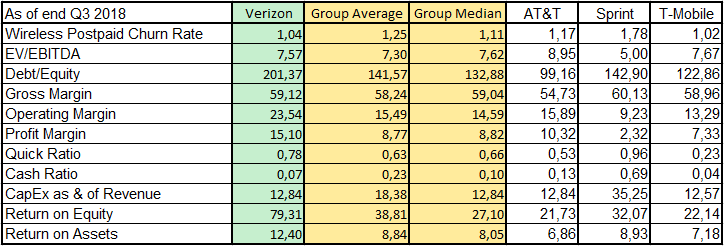

Vergleich ausgewählter Finanzkennzahlen von Verizon und seinen Hauptkonkurrenten. Verizon, AT&T, Sprint und T-Mobile machen über 95% des US-Mobilfunkmarktes aus. Quelle: XTB Research, Bloomberg

Lassen Sie uns nun einen Blick darauf werfen, wie Verizon im Vergleich zu seinen Hauptkonkurrenten abschneidet. Die Peer Group, die wir für diese Vergleiche herangezogen haben, besteht aus vier Unternehmen, darunter Verizon, deckt aber gleichzeitig über 95% des US-Marktes ab. Der Vergleich zeigt uns ein gemischtes Bild: Einerseits weisen die Kunden von Verizon eine überdurchschnittliche Markentreue auf, wie die Abwanderungsquoten zeigen. Die Daten der Margen zeigen, dass Verizon profitabler ist als seine Mitbewerber. Auf der anderen Seite ist das Unternehmen deutlich stärker gehebelt. Der Verschuldungsgrad erklärt die anormale Eigenkapitalrendite.

Wenn wir uns jedoch die Kapitalrendite ansehen – eine Kennzahl, die die Auswirkungen der finanziellen Hebelwirkung auslässt – können wir feststellen, dass Verizon die Leistung seines Konkurrenten um ein Vielfaches übertrifft. Was die Liquidität betrifft, so ist die Liquidität zweiten Grades (“Quick Ratio”) von Verizon überdurchschnittlich hoch und die Barliquidität (“Cash Ratio”) niedriger.

Zusammenfassend lässt sich sagen, dass eine höhere Rentabilität und Effizienz mehr als gewünscht ist, aber die Höhe der Verschuldung könnte Fragen aufwerfen.

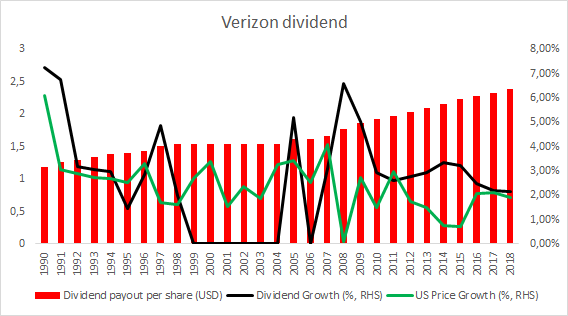

Abgesehen von dem fehlenden Wachstum zwischen 1999 und 2006 hat Verizon Communications den Anlegern ein Dividendenwachstum geboten, das die US-Inflation meist übersteigt. Quelle: Bloomberg, XTB Research, Verizon Communications

Verizon ist nicht nur bei den meisten Finanzkennzahlen seinen Mitbewerbern überlegen, sondern auch aufgrund seiner Dividendenpolitik eine vielversprechende langfristige Wahl. Verizon hat in den letzten drei Jahrzehnten jedes Jahr eine Dividende ausgeschüttet. Nach einigen Jahren stagnierender Dividendenausschüttung Ende der 90er- und Anfang der 2000er-Jahre begann das Unternehmen, einen größeren Teil der Gewinne mit den Aktionären zu teilen. Seit 2005 stieg die Dividende von Verizon jedes Jahr an und erreichte 2018 2,385 USD, was Anlegern eine Dividendenrendite von fast 4,25% bietet.

Während die Aussichten für das Kerngeschäft von Verizon weiterhin positiv sind, ist die Aufnahme der 5G-Produkte von entscheidender Bedeutung. Es ist unwahrscheinlich, dass die Einführung dieser Produkte das Ergebnis des vierten Quartals erheblich steigern wird, da Verizon jedem seiner derzeitigen Kunden das Recht einräumte, eine kostenlose 3-monatige Testversion des Dienstes zu erhalten. Mobilfunkkunden anderer Anbieter werden für den Service 70 USD pro Monat berechnet.

Dennoch wird die Bekanntgabe der Ergebnisse des vierten Quartals 2018 von Bedeutung sein, da sie einen ersten Einblick in die Verbraucherdaten im Zusammenhang mit der G5-Technologie geben könnte.

Je nachdem, wie groß das Interesse der Kunden an der Technologie ist bzw. welche Probleme mit ihrer breiteren Implementierung auftreten, könnte das Tempo entscheidend sein, mit dem Verizon Communications den Dienst in den anderen Teilen der USA einführt. Dies wiederum wird entscheidend dafür sein, ob Verizon Communications seine Position als Marktführer in diesem Segment behält oder nicht. Das Unternehmen wird am 29. Januar über die Ergebnisse der letzten drei Monate des Jahres 2018 berichten.

Verizon Communications entwickelte sich im Dezember mit einem Kursrückgang von über 10% schlecht. Dennoch haben die Aktien seitdem wieder etwas von ihrem Glanz gewonnen und konnten die meisten Verluste ausgleichen. Die Aktie notiert zwischen dem 50% und 61,8% Fibo-Niveau des im Dezember eingeleiteten Einbruchs. Quelle: xStation 5

[the_ad_placement id=“ads-full-width-db-tl-fm-v2″]

Disclaimer & Risikohinweis

75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen stellen keine Handlungsansätze von XTB dar. Telefonate können aufgezeichnet werden.

XTB S.A. German Branch ist Finanzdienstleister mit registriertem Sitz in der Joachimsthaler Straße 10 in 10719 Berlin, Deutschland, eingetragen im Handelsregister beim Amtsgericht Frankfurt am Main, Deutschland; Handelsregisternummer: HRB 84148. XTB S.A. German Branch ist registriert bei der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und unterliegt grundsätzlich der Aufsicht und Kontrolle der polnischen Finanzaufsichtsbehörde KNF.

Themen im Artikel

Infos über XTB

Das Handelsangebot von XTB umfasst eine Produktpalette von über 2.400 CFDs auf Aktien, ETFs, Aktienindizes, Rohstoffe, Devisen und Kryptowährungen. Zudem können bei XTB über 3.600 echte Aktien und 1.350 ETFs der 16 größten Börsenplätze weltweit ab 10 Euro Mindestordervolumen ohne Kommission (b...