Aktuelle Einschätzung der DWS zu Aktien und Anleihen

„Mit einer kurzfristigen Trendwende rechnen wir nicht, solange nicht klar ist, wann der Inflations- und Zinserhöhungszyklus endet“, sagt Stefan Kreuzkamp, Chefanlagestratege der DWS.

Das Wachstum dürfte weiter unter Druck geraten. „Das wird Spuren bei der Entwicklung der Unternehmensgewinne hinterlassen“, warnt Kreuzkamp.

„Wir haben für das Jahr 2023 für Europa und die USA unsere Prognosen für das Wirtschaftswachstum etwas zurückgenommen und auch die Kursziele für die Aktienmärkte um fünf bis zehn Prozent nach unten korrigiert.“

Stagnierende Unternehmensgewinne in Kombination mit steigenden Renditen an den Anleihemärkten sind ein schwieriges Umfeld für Aktien.

Besonders hoch sind derzeit die Risiken in Europa – hier schlägt die hohe Abhängigkeit von russischer Energie voll durch.

Entsprechend hoch sind die Bewertungsabschläge von europäischen Aktien gegenüber US-Titeln.

Aktien: Niedrige Bewertungen könnten sich als trügerisch erweisen

Die Bilanz für die ersten sechs Monate des Aktienjahres 2022 fällt ernüchternd aus. Tiefrote Zahlen in fast allen Regionen.

Am besten gehalten hat sich eine für die meisten Anleger eher exotische Anlageregion: Der MSCI Lateinamerika lag im ersten Halbjahr nur minimal im Minus (-0,3 Prozent).

Trotz der massiven Kursverluste an den meisten anderen Aktienmärkten ist es für eine Entwarnung noch zu früh.

„Es wird an den Aktienmärkten zwar wohl nicht so schlimm kommen wie in den 70er Jahren. Damals waren die Kurs-Gewinn-Verhältnisse am US-Aktienmarkt einstellig, die Zinsen stiegen in den zweistelligen Bereich und lagen über den Inflationsraten“, meint Thomas Schüßler, globaler Co-Leiter Aktien.

Eine Aktie, die um 70 Prozent gefallen ist, sei aber nicht automatisch billig.

Nach wie vor aussichtsreich sind für Schüßler in diesem schwierigen Umfeld dividendenstarke Aktien mit soliden Fundamentaldaten.

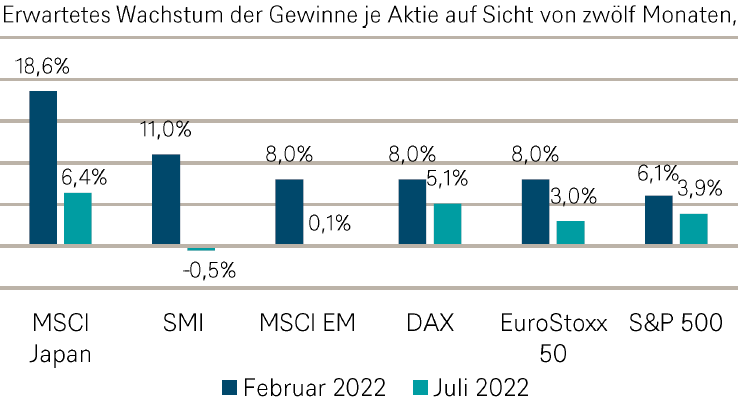

Deutliche Abschläge beim Gewinnwachstum

Quelle: DWS Investment GmbH, Stand: Juli 2022

Ein Knackpunkt auch bei den inzwischen deutlich zurückgekommenen Kursen ist die Frage, wie sich die Gewinne der Unternehmen entwickeln werden.

Die Prognosen, mit denen viele Aktienanalysten derzeit rechnen, könnten sich als deutlich zu optimistisch erweisen und die niedrigen Kurs-Gewinn-Verhältnisse nicht der zukünftigen Realität entsprechen.

Momentan wird beispielsweise beim Weltaktienindex MSCI World AC immer noch mit Gewinnschätzungen vom Jahresanfang gerechnet, also vor dem Ausbruch der Ukraine-Krise.

Sollten die Gewinnerwartungen demnächst deutlich zurückgenommen werden, wären die niedrigen Bewertungen auf einen Schlag dahin.

Anleihen: Chancen mit ausgewählten Unternehmensanleihen

Tiefrot fällt die Bilanz für Anleihen im bisherigen Jahresverlauf aus. Egal, ob Staats- oder Unternehmensanleihen, egal, ob Europa, Asien oder die USA.

Gibt es Aussicht auf Besserung? In Teilsegmenten könnten sich durchaus Chancen ergeben.

Bei Unternehmensanleihen sind die Renditeaufschläge gegenüber Staatsanleihen aufgrund der schlechteren Konjunkturaussichten und damit verbundenen höheren Ausfallwahrscheinlichkeiten und einer niedrigen Liquidität massiv gestiegen, was zu deutlichen Kursverlusten geführt hat.

Auch wenn sich die Renditeaufschläge kurzfristig noch stärker ausweiten könnten – auf Sicht von zwölf Monaten dürften die Zinsaufschläge zurückgehen und die Kurse sich positiv entwickeln.

Das gilt insbesondere für Hochzinsanleihen aus Europa und den USA.

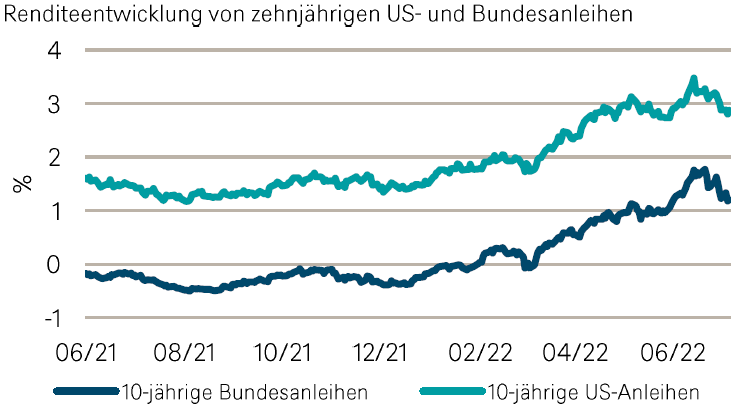

Massiver Renditeanstieg seit der Ukraine-Krise

Quelle: DWS Investment GmbH, Stand: Juli 2022

Weniger erfolgversprechend erscheinen Staatsanleihen. Die beiden Ausnahmen hier: 2-jährige US-Anleihen und Staatsanleihen aus Schwellenländern.

Die Renditen von US-Kurzläufern haben sich seit dem Überfall Russlands auf die Ukraine in etwa verdoppelt. Renditen von drei Prozent sind durchaus nicht unattraktiv.

Deutliche weitere Renditeanstiege erwarten wir hier auf Sicht von zwölf Monaten nicht mehr.

Disclaimer & Risikohinweis

DWS ist der Markenname unter dem die DWS Group GmbH & Co. KGaA und ihre Tochtergesellschaften ihre Geschäfte betreiben. Die jeweils verantwortlichen rechtlichen Einheiten, die Kunden Produkte oder Dienstleistungen der DWS anbieten, werden in den entsprechen-den Verträgen, Verkaufsunterlagen oder sonstigen Produktinformationen benannt.

Die in diesem Dokument enthaltenen Angaben stellen keine Anlageberatung dar.

Alle Meinungsäußerungen geben die aktuelle Einschätzung von DWS Investment GmbH wieder, die sich ohne vorherige Ankündigung ändern kann.

Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können.

Wertentwicklungen der Vergangenheit, [simuliert oder tatsächlich realisiert], sind kein verlässlicher Indikator für die künftige Wertentwicklung.

Die in diesem Dokument enthaltenen Informationen genügen nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Anlageempfehlungen und Anlagestrategieempfehlungen und unterliegen keinem Verbot des Handels vor der Veröffentlichung solcher Empfehlungen. Die Vervielfältigung, Veröffentlichung sowie die Weitergabe des Inhalts in jedweder Form ist nicht gestattet.

Themen im Artikel

Infos über DWS

Die DWS bietet privaten Anlegern eine große Auswahl an Fonds mit Schwerpunkten in verschiedenen Themen und Ländern. Die Produktpalette der DWS umfasst nicht nur klassische Fonds, sondern auch Themenfonds, Mischfonds, geschlossene Fonds oder Immobilienfonds. Ebenfalls konzentriert sich die DWS ...