Der iShares S&P 500 Communication Sector UCITS ETF strebt die Nachbildung eines Index mit Unternehmen aus dem US-Kommunikations- und Kommunikationsdienstleistungssektors an.

Dieser ist im Global Industry Classification Standard (GICS) definiert.

Der Anlageschwerpunkt ist ein diversifiziertes Engagement in US-Unternehmen des Kommunikationssektors.

Dieser Sektor enthält klassische Telekommunikations-Unternehmen, wie beispielsweise AT&T aber auch Konzerne, die vormals dem IT-Sektor zugeordnet wurden, wie z.B. Facebook.

Ergänzt wird das Portfolio mit Medienunternehmen wie Walt Disney oder Netflix.

ETF Chartcheck – Betrachtung im Wochenchart

Die Abgaben waren kontinuierlich, größere Erholungen haben sich nicht eingestellt und die die sich eingestellt haben, wurden bis Ende 2022 immer zeitnah abverkauft.

Es ging von Jahresbeginn 2023 zunächst in moderaten Impulsen aufwärts.

Nach einem Rücksetzer Mitte August 2024 nahm der Anteilsschein dann deutlich und dynamisch Fahrt auf.

Es ging bis Ende des letzten Jahres über die 10 EUR-Marke.

Im Wochenchart ist erkennbar, dass das Papier länger konsolidiert hat und in den letzten drei Wochen, davon insbesondere in dieser Handelswoche deutlich zulegen können.

Das Wochenchart ist uneingeschränkt bullisch zu interpretieren.

Solange sich das Papier über der SMA20 (aktuell bei 10,23 EUR) halten kann, solange könnte sich die Aufwärtsbewegung weiter fortsetzen.

Denkbare Anlaufziele auf der Oberseite könnten die 12,50 EUR und übergeordnet die 14,75/15,00 EUR sein.

Sollten sich Rücksetzer einstellen, so könnten sich diese an der SMA20 stabilisieren und erholen.

Im Chart ist erkennbar, dass diese Durchschnittslinie beim letzten Rücksetzer im August übergeordnet ein guter Support gewesen ist.

Wird diese Linie aber als Unterstützung aufgegeben, so könnte sich das Papier noch im Bereich der SMA50 (aktuell bei 9,32 EUR) eine Unterstützung finden.

Ein Anlaufen dieser Linie würde erst dann bärisch zu interpretieren sein, wenn sich der Anteilsschein unter diese Linie schiebt und nachfolgend auch den Kontakt verliert.

Stellen sich diese Kursmuster ein, so würde sich das Chartbild verbindlich bärisch eintrüben.

- Aktuelle Einschätzung Wochenchart, Prognose: bullisch

ETF Chartcheck – Betrachtung im Monatschart

Nach dem kleinen Rücksetzer im Dezember 2022 konnte sich der Anteilsschein sukzessive erholen.

Seit November 2023 sind nur drei Monate abgebildet worden, in denen die Kerzen rot gewesen sind.

Es ist auch erkennbar, dass die Rücksetzer immer zeitnah zurückgekauft wurden, somit haben sich bei Schwäche rasch neue Käufer gefunden.

Im Mai 2023 hat der Fonds die SMA20 (aktuell bei 10,95 EUR) überschritten und ist seitdem über dieser Durchschnittslinie geblieben.

Die Rücksetzer haben diese Durchschnittslinie nicht mehr angelaufen.

Das Monatschart ist, genau wie das Wochenchart, bullisch zu interpretieren.

Solange das Papier über der SMA20 notiert, solange könnte es weiter aufwärts in Richtung der Anlaufziele gehen, die in der Tagesbetrachtung Erwähnung gefunden haben.

Sollten sich Rücksetzer einstellen, so haben diese eine Chance sich im Bereich der SMA20 zu stabilisieren und zu erholen.

- Aktuelle Einschätzung Monatschart, Prognose: bullisch

ETF Basisdaten

| Anlageschwerpunkt | Aktien, USA, Telekommunikation | |

| Fondsgröße | 491.900 Mio. EUR | |

| Umlaufende Anteile* | 41.750.000 | |

| Gesamtkostenquote | 0,15 % p.a. | |

| Produktstruktur | physisch (vollständige Replikation) | |

| Vergleichsindex |

|

|

| Strategie | Long only | |

|

28 | |

| Fondswährung | EUR | |

|

26,25 | |

| Auflagedatum/ Handelsbeginn | 17.09.2018 | |

| Ausschüttung | thesaurierend |

*Stand 29.01.2025

Zusammensetzung des ETF

Der ETF ist aktuell in 28 Positionen investiert.

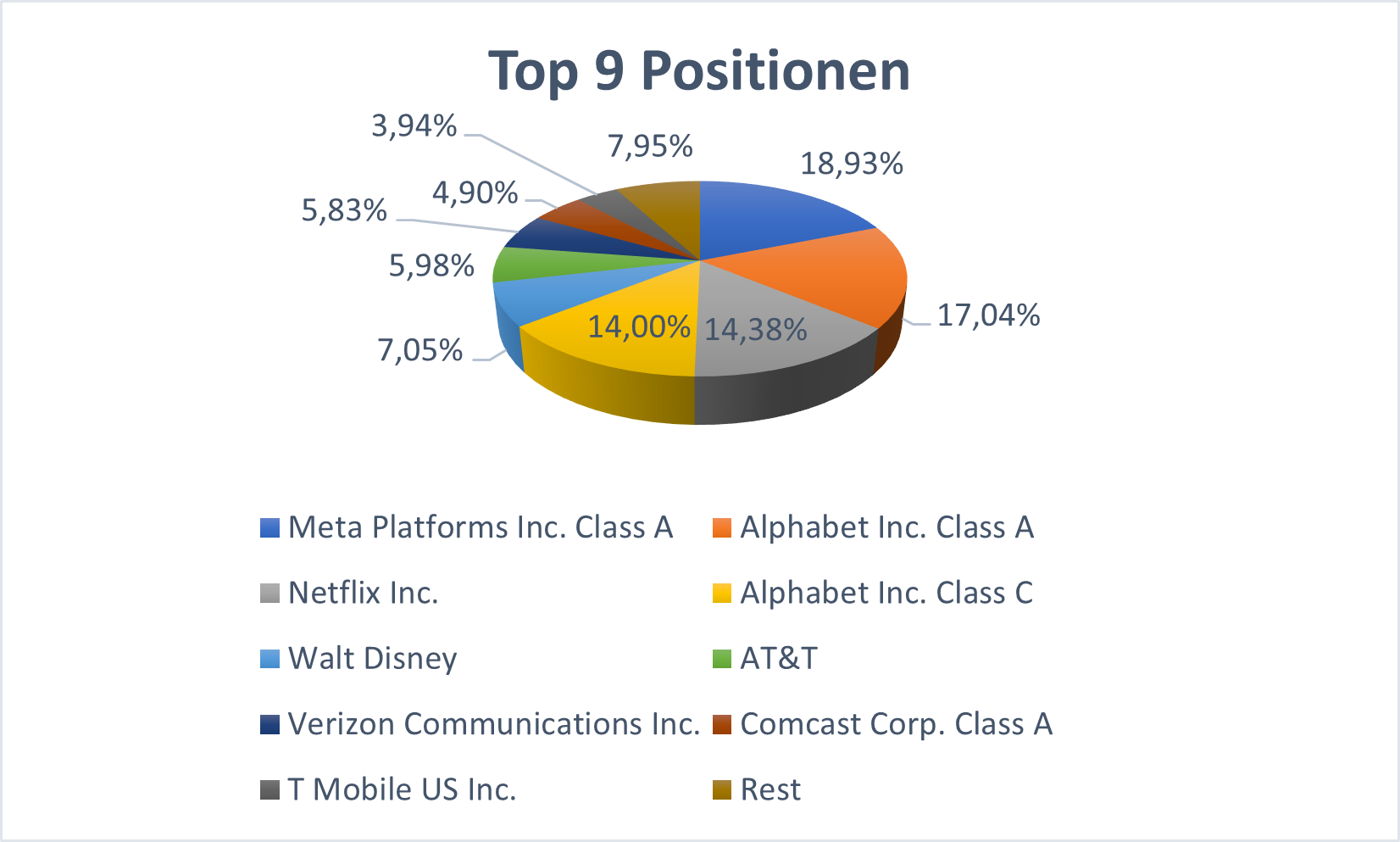

Die 9 größten Positionen* sind:

Top 10 Positionen iShares ; * in % Stand 31.12.2024 / Quelle: iShares

Die 9 Top Positionen repräsentieren über 90 Prozent des Anlagevolumens.

Der ETF hat sich auf die blue Chips im Bereich der Kommunikationstechnologie fokussiert.

Im Meta und im Alphabet Konzern sind 1/3 des Fonds investiert.

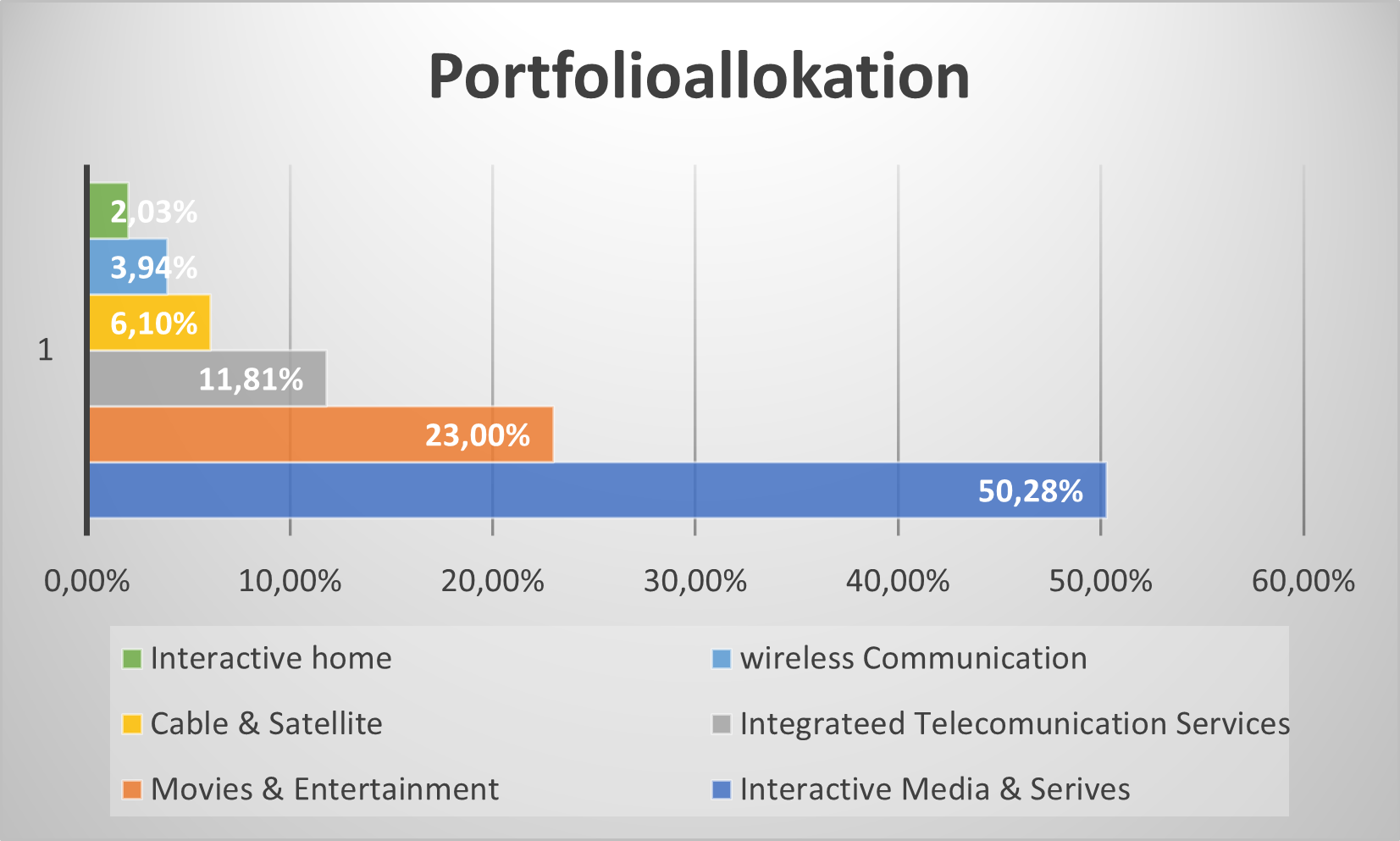

Portfolioallokation des ETF

Portfolioallokation von iShares; * in % Stand 31.12.2024 / Quelle: iShares

Der Anlageschwerpunkt des Fonds liegt im Bereich Interactive Media & Services.

Hier sind über 50 Prozent des Fondsvolumens investiert.

Movie und Entertainment stellen einen weiteren Schwerpunkt dar.

Risikoübersicht des ETF

| Volatilität 1 Jahr | 17,83 % |

| Volatilität 3 Jahre | 23,74 % |

| Volatilität 5 Jahre | 24,77 % |

| Rendite zu Risiko 1 Jahr | 2,18 |

| Rendite zu Risiko 3 Jahre | 0,71 |

| Rendite zu Risiko 5 Jahre | 0,63 |

| Maximum Drawdown 1 Jahr | -10,74 % |

| Maximum Drawdown 3 Jahre | -35,37 % |

| Maximum Drawdown 5 Jahre | -39,47 % |

| Maximum Drawdown seit Auflage | -39,47 % |

Je höher die Volatilität, des stärker ist der Kurs in der Vergangenheit geschwankt.

Investments mit einer hohen Volatilität gelten in der Regel als risikoreicher, als Papier mit einer geringeren Volatilität.

Die Rendite zu Risiko ist die Kennzahl, die die historische Rendite durch die historische Volatilität geteilt, die Kennzahl setzt also die historische Rendite ins Verhältnis zum historischen Risiko.

Sie gibt einen Hinweis auf das Ausmaß der Kursschwankungen, die man in Kauf nehmen muss, um von der Rendite des Wertpapiers zu profitieren.

Der Maximum Drawdown gibt den maximalen Verlust des Investments im Betrachtungszeitraum an.

Rendite des ETF im Überblick

| Laufendes Jahr | 5,71 % |

| 1 Monat | 4,63 % |

| 3 Monate | 6,62 % |

| 6 Monate | 29,00 % |

| 1 Jahr | 38,99 % |

| 3 Jahre | 29,83 % |

| 5 Jahre | 107,72 % |

| Seit Auflage (MAX) | 164,64 % |

| 2024 | + 27,25 % |

| 2023 | + 8,77 % |

| 2022 | – 35,70% |

| 2021 | + 29,97 % |

*Quellenangabe für die Kennzahlen: justef.com, monringstar.de, iShres.de, finanzen.de

Disclaimer & Risikohinweis

75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen stellen keine Handlungsansätze von XTB dar. Telefonate können aufgezeichnet werden.

XTB S.A. German Branch ist Finanzdienstleister mit registriertem Sitz in der Joachimsthaler Straße 10 in 10719 Berlin, Deutschland, eingetragen im Handelsregister beim Amtsgericht Frankfurt am Main, Deutschland; Handelsregisternummer: HRB 84148. XTB S.A. German Branch ist registriert bei der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und unterliegt grundsätzlich der Aufsicht und Kontrolle der polnischen Finanzaufsichtsbehörde KNF.

Themen im Artikel

Infos über XTB

Das Handelsangebot von XTB umfasst eine Produktpalette von über 2.400 CFDs auf Aktien, ETFs, Aktienindizes, Rohstoffe, Devisen und Kryptowährungen. Zudem können bei XTB über 3.600 echte Aktien und 1.350 ETFs der 16 größten Börsenplätze weltweit ab 10 Euro Mindestordervolumen ohne Kommission (b...