Virusängste kehren an den Markt zurück

XTB: Die Nachricht von einer weiteren, noch gefährlicheren Covid-Variante hat die Märkte überrascht. Riskante Anlagen wie Aktien oder Industrierohstoffe stürzten ab, während sichere Anlagen in die Höhe schnellten.

Die Anleger haben sich wieder einmal den sogenannten „Pandemiegewinnern“ zugewandt und sich von Öl- und Reiseunternehmen abgewandt.

Bei früheren Pandemiewellen waren die Kursrückgänge bei Vermögenswerten eher kurzlebig, doch diesmal wird viel davon abhängen, ob sie sich auf die geldpolitischen Aussichten auswirken oder nicht.

Eine neue Coronavirus-Variante, die seit Freitag im Mittelpunkt der Aufmerksamkeit steht, wurde in Südafrika gefunden. Zwar tauchen von Zeit zu Zeit neue Covid-Varianten auf, doch diese scheint anders zu sein, denn sie soll wesentlich übertragbarer und widerstandsfähiger gegen Antikörper sein.

Darüber hinaus ist sie in Südafrika bereits weit verbreitet, und einige Fälle wurden aus asiatischen Ländern gemeldet. Da die Gefahr besteht, dass die verfügbaren Behandlungen und Impfstoffe gegen diesen Stamm unwirksam sind, besteht die Gefahr, dass neue Lockdowns verhängt werden.

Ganz zu schweigen davon, dass zahlreiche Länder, insbesondere in Europa und Asien, bereits strengere Beschränkungen in Erwägung gezogen haben, um den jüngsten Anstieg der Fälle zu bekämpfen.

Gewinner und Verlierer

Das Ausmaß der Bewegungen an den Märkten war am Freitag groß, und es ist leicht, in dieser Situation zwischen Gewinnern und Verlierern zu unterscheiden.

Öl- sowie Reise- und Luftfahrttitel sind die größten Verlierer. Dies sollte nicht überraschen, da das Fehlen einer wirksamen Behandlung gegen die neue Variante die Regierungen wahrscheinlich dazu veranlassen würde, Reisebeschränkungen zu verhängen, um die Ausbreitung einzudämmen oder zumindest zu verzögern.

Energierohstoffe wie Öl oder Benzin fielen um 5-6%, und der Euro Stoxx 600 Travel and Leisure Subindex verlor ebenfalls 5%.

Da die Anleger sich aus risikoreichen Werten zurückziehen, profitierten sichere Anlagen wie der Schweizer Franken, der japanische Yen oder Gold.

Aktienhändler, die versuchen, der Ankündigung eines möglichen Lockdowns zuvorzukommen, richten ihre Aufmerksamkeit auf die sogenannten „Pandemiegewinner“.

Lebensmittellieferanten, Anbieter von „Stay-at-home“-Software und medizinische Aktien trotzen der allgemeinen Risk-off-Stimmung und notierten am Freitag höher.

Brent zog sich weiter von dem jüngsten Hoch zurück und ist um 5% gefallen. Das Risiko neuer Lockdowns, insbesondere Reisebeschränkungen, droht zu einer weiteren Belastung für die Ölnachfrage zu werden. Quelle: xStation 5

Rohstoffe fallen – lassen die Inflationssorgen nach?

Da an den Rohstoffmärkten, insbesondere bei Öl und Industriemetallen, starke Rückgänge zu verzeichnen sind, könnte man meinen, dass der Inflationsdruck nachlassen könnte.

Allerdings ist die Situation nicht so eindeutig. Es sei daran erinnert, dass zu Beginn der Pandemie im Jahr 2020 auch die Rohstoffpreise einbrachen.

Dies sorgte zwar zunächst für eine gewisse Reduzierung der Inflation, aber Probleme in der Versorgungskette, die sich aus den Lockdowns ergaben, trieben die Rohstoffpreise in den folgenden Monaten auf Mehrjahreshochs, und die Einführung neuer Beschränkungen könnte diese noch ungelösten Probleme jetzt nur noch verstärken.

Zu beachten ist, dass die erste Welle der Pandemie die Märkte überraschte und die Weltwirtschaft keineswegs darauf vorbereitet war.

Der starke Einbruch der Ölnachfrage führte zu einem enormen Überangebot, das die Ölpreise schließlich zum ersten Mal in der Geschichte ins Minus drückte.

Im Moment ist die Situation anders. Die OPEC+ widersetzte sich den Aufforderungen der Vereinigten Staaten und anderer Länder, das Angebot zu erhöhen, da sie davon ausging, dass sich die Pandemie in der Wintersaison verstärken und die Mobilität abnehmen würde.

Wie sich herausstellte, hatten die Ölproduzenten Recht, auch wenn sie neue Virusvarianten nicht vorhersehen konnten, und scheinen jetzt besser auf die Situation vorbereitet zu sein.

Während die Rohstoffpreise Anfang 2020 einbrachen, wurden alle Verluste innerhalb weniger Monate wieder aufgeholt. Quelle: Bloomberg, XTB

Lehren aus der zweiten Pandemiewelle und der Delta-Welle

Der Einbruch der Vermögenspreise zu Beginn des Jahres 2020 war beispiellos. Die Anleger wurden von den Lockdowns völlig überrascht und beeilten sich, ihr Risiko am Markt zu reduzieren, als ob der Weltuntergang bevorstünde.

Als die Welt jedoch die Krise überwunden hatte und sich die Märkte schnell erholten, waren die Anleger während der zweiten Pandemiewelle im Herbst 2020 oder der Delta-Variante im Frühjahr 2021 wieder zuversichtlicher.

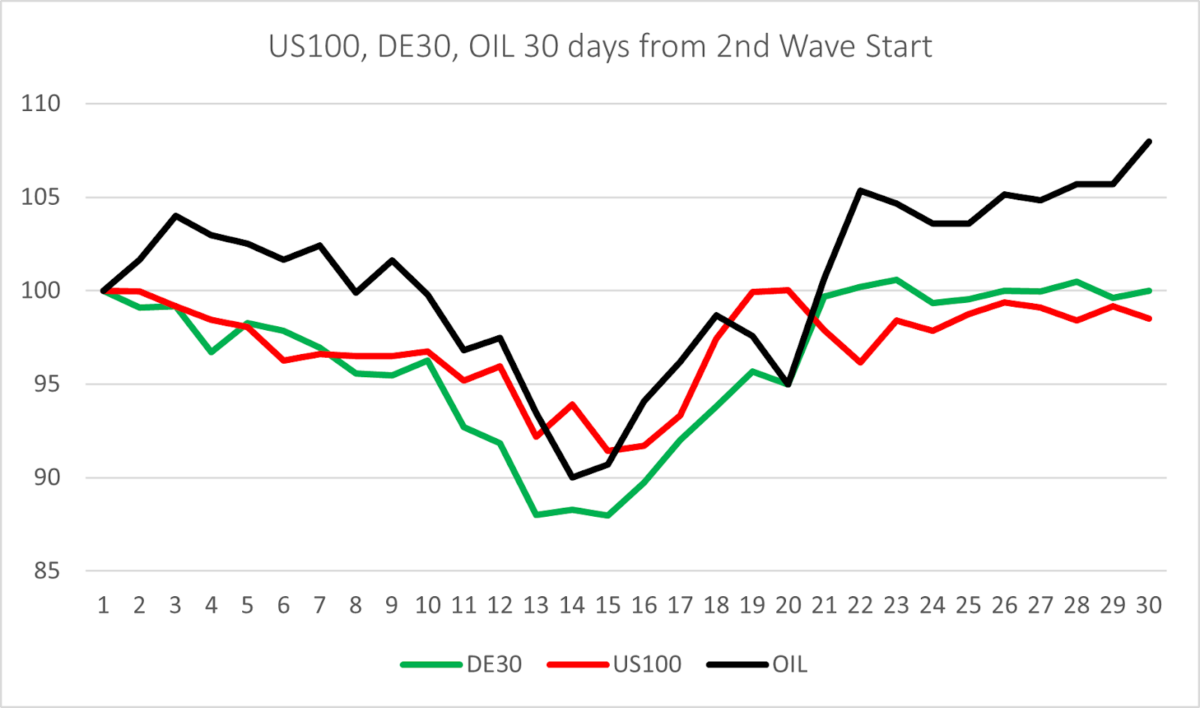

Wie aus den nachstehenden Diagrammen hervorgeht, waren die Ausschläge des Nasdaq 100 (US100), des deutschen Leitindex (DE30) und der Sorte Brent (OIL) wesentlich geringer als während des ersten pandemiebedingten Rückgangs.

Außerdem erholten sich diese Märkte innerhalb der ersten 30 Handelstage nach Beginn der zweiten Delta-Welle fast vollständig.

Das bedeutet natürlich nicht, dass sich die Story dieses Mal wiederholen wird, denn es gibt noch weitere Faktoren zu berücksichtigen.

Der wichtigste ist, ob die Situation die Fed dazu zwingen wird, die Straffung der Geldpolitik zu verschieben oder nicht.

Nichtsdestotrotz waren „FOMO“- und „Buy-the-Dip“-Ansätze unter den Anlegern seit Beginn der Pandemie sehr verbreitet und machten die pandemiebedingten Rückgänge zu guten Kaufgelegenheiten an den Märkten.

DE30, US100 und Brent während der ersten 30 Handelssitzungen der zweiten Welle der Pandemie. Quelle: Bloomberg, XTB

DE30, US100 und Brent während der ersten 30 Handelssitzungen der Delta-Welle. Quelle: Bloomberg

Disclaimer & Risikohinweis

75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen stellen keine Handlungsansätze von XTB dar. Telefonate können aufgezeichnet werden.

XTB S.A. German Branch ist Finanzdienstleister mit registriertem Sitz in der Joachimsthaler Straße 10 in 10719 Berlin, Deutschland, eingetragen im Handelsregister beim Amtsgericht Frankfurt am Main, Deutschland; Handelsregisternummer: HRB 84148. XTB S.A. German Branch ist registriert bei der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und unterliegt grundsätzlich der Aufsicht und Kontrolle der polnischen Finanzaufsichtsbehörde KNF.

Themen im Artikel

Infos über XTB

Das Handelsangebot von XTB umfasst eine Produktpalette von über 2.400 CFDs auf Aktien, ETFs, Aktienindizes, Rohstoffe, Devisen und Kryptowährungen. Zudem können bei XTB über 3.600 echte Aktien und 1.350 ETFs der 16 größten Börsenplätze weltweit ab 10 Euro Mindestordervolumen ohne Kommission (b...