US-Aktien im Zenit des Bullenzyklus – S&P 500 seit 2022 mit mehr als 200 neuen Allzeithochs!

US-Aktien befinden sich nun im vierten Jahr eines starken Bullenmarktes und sind seit den Tiefstständen im Oktober 2022 um mehr als 80% gestiegen. Auch wenn die Bewertungen ambitioniert erscheinen mögen, bleiben die zugrundeliegenden Fundamentaldaten positiv. Das Gewinnwachstum hat sich als widerstandsfähig erwiesen, die Inflation bleibt moderat und das makroökonomische Umfeld ist weiterhin weitgehend günstig.

Der S&P 500 hat seit 2022 mehr als 200 neue Allzeithochs erreicht, gestützt durch solide Unternehmensergebnisse und das Vertrauen der Anleger in ein Soft-Landing-Szenario. Obwohl die Volatilität im Zusammenhang mit Zöllen die Stimmung auf die Probe gestellt hat, waren die Rückschläge begrenzt und die Erholungen schnell – unserer Meinung nach ein Beweis für die dauerhafte Stärke des Marktes.

Rund 70% der US-Unternehmen haben im zweiten Quartal die Gewinnerwartungen übertroffen, was die Widerstandsfähigkeit und Rentabilität der Unternehmen unterstreicht.

Die Unternehmensberichte für das laufende dritte Quartal sind ähnlich ermutigend. Insgesamt gehen die Konsensprognosen von einem Wachstum des Gewinns pro Aktie von 11,9% im Jahr 2025 und 13,2% im Jahr 2026 aus.

Diese Zahlen stützen weiterhin die aktuellen Bewertungen.

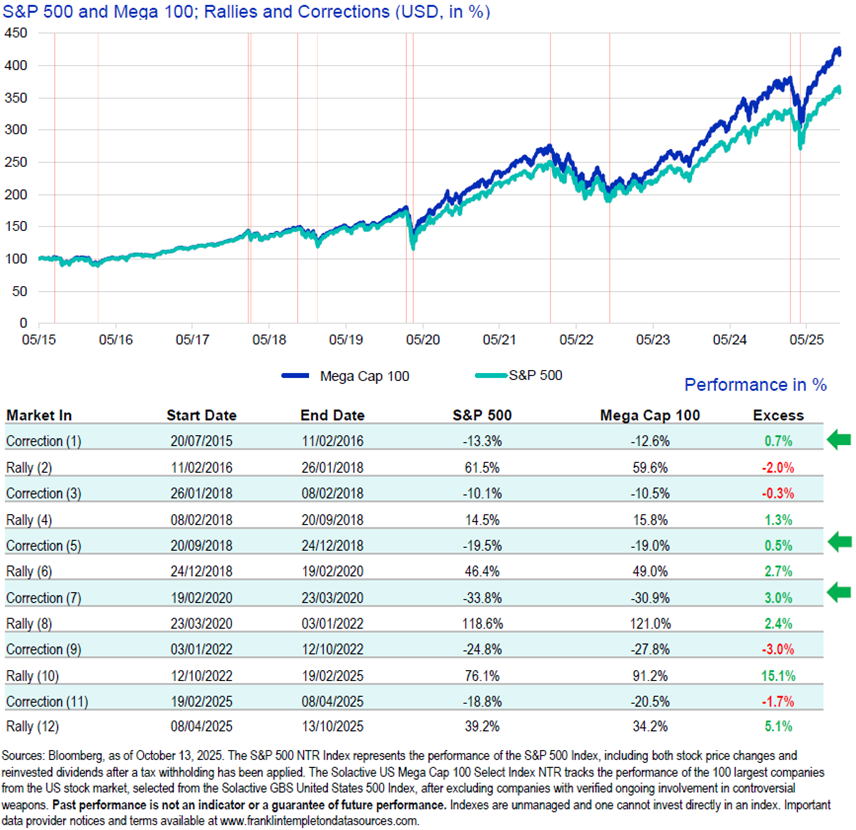

Argumente für Mega-Caps

Ein Großteil der jüngsten Dynamik konzentrierte sich auf Mega-Cap-Aktien, deren Dominanz eher strukturelle als zyklische Kräfte widerspiegelt. Diese Unternehmen profitieren von ihrer technologischen Größe und Innovationsführerschaft, insbesondere in den Bereichen künstliche Intelligenz und Cloud-Ökosysteme.

Im Gegensatz zu den häufigen Vergleichen mit der Dotcom-Blase weisen die heute führenden Unternehmen starke Bilanzen, nachhaltige Cashflows und systemische Preissetzungsmacht auf.

Wir sind überzeugt, dass eine solche Konzentration ein Merkmal moderner Märkte und kein Mangel ist.

In den letzten zehn Jahren haben Mega-Caps 107% der Rallye-Performance des S&P 500 erzielt und ähnliche oder geringere Rückgänge verzeichnet.

Bis Oktober 2025, drei Jahre nach dem Tiefpunkt von 2022, hatte der S&P 500 um 82% zugelegt – ähnlich wie bei der Rallye Ende der 1990er Jahre.

Wenn KI das heutige Äquivalent zur Internetrevolution darstellt, dann war das Debüt von ChatGPT im Jahr 2022 sein „Netscape-Moment”.

Vor diesem Hintergrund könnte das Jahr 2025 eher dem Jahr 1997 als dem Jahr 1999 ähneln, was auf weitere Aufwärtspotenziale hindeutet.

Historisch gesehen folgen echte Bärenmärkte in der Regel auf exogene Schocks und nicht nur auf überhöhte Bewertungen.

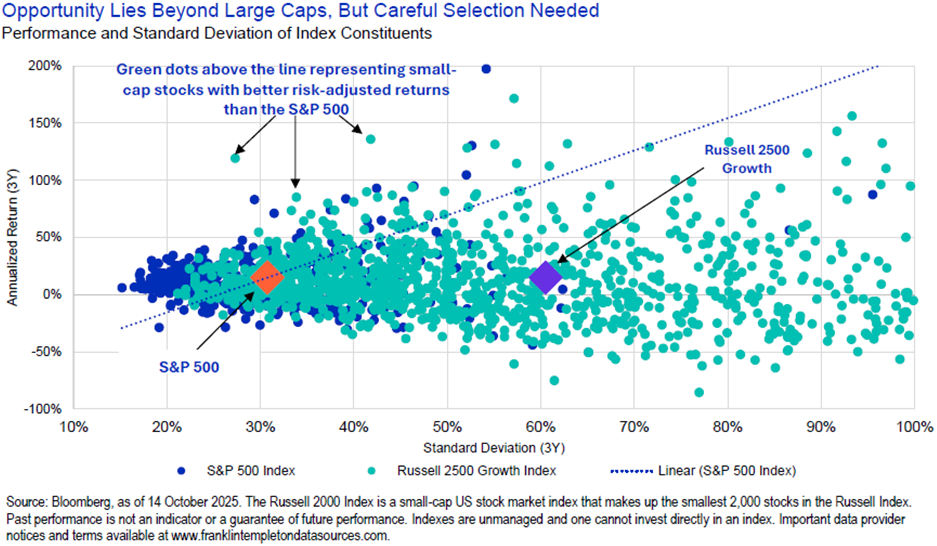

Chancen bei Small- und Mid-Caps

Dennoch sollten Anleger Chancen jenseits der Spitze des Marktes nicht außer Acht lassen. Wir erkennen wachsendes Potenzial im Small- und Mid-Cap-Segment, insbesondere bei US-Industrieunternehmen, die von Reshoring-Initiativen und gezielten Steueranreizen profitieren dürften.

Der Russell 2000 Index mit seiner höheren Gewichtung im Industriesektor dürfte überproportional von der Ausweitung der inländischen Produktion profitieren.

Angesichts der großen Leistungsunterschiede zwischen kleineren Unternehmen befürworten wir weiterhin einen aktiven, selektiven Ansatz, um in diesem Bereich Alpha zu erzielen.

Übermäßige Vorsicht – ein unterschätztes Risiko

Märkte, die überbewertet erscheinen, können dies über Jahre hinweg bleiben, und der aktuelle Zyklus wird nach wie vor durch starke fundamentale und technische Faktoren gestützt.

Angesichts robuster Gewinne, günstiger politischer Rahmenbedingungen und innovationsgetriebenen Wachstums glauben wir, dass sich der US-Aktienmarktweiterhin in einer Hochphase befindet.

Um sein volles Potenzial auszuschöpfen, sollten Anleger über klassische Marktsegmente hinaus blicken und einen diversifizierten, zukunftsorientierten Ansatz verfolgen.

S&P 500 Index Chart

Marktkommentar von Marcus Weyerer, CFA, Director ETF Investment Strategy EMEA bei Franklin Templeton

Disclaimer & Risikohinweis

Themen im Artikel

Infos über Franklin Templeton Investments

Franklin Templeton Investments ist eine Investmentgesellschaft mit Hauptsitz in San Mateo, Kalifornien. Das Unternehmen ist in mehr als 30 Ländern vertretenDas verwaltete Vermögen beträgt rund 1,5 Billionen USD.

Anlageschwerpunkte sind globale Growth- und Value-Aktieninvestments, intern...