Frankreich bleibt Risikofaktor – was macht die EZB?

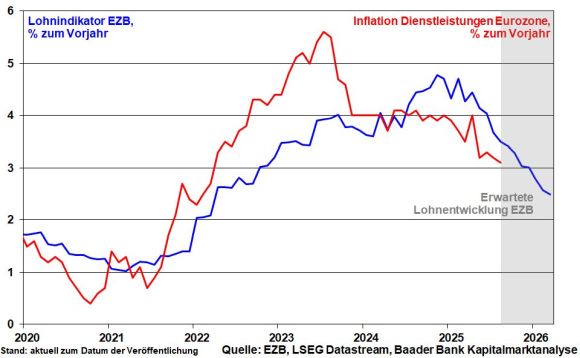

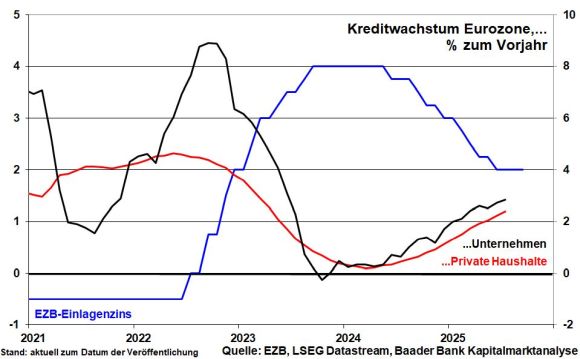

Seit Frühjahr bewegt sich die Inflation in der Eurozone – zuletzt 2,1 Prozent – eng um den Zielwert der EZB von zwei Prozent. Daher belässt sie ihren Einlagenzins ebenso unverändert bei zwei Prozent. Mit Blick auf schwächelnde Wachstumsaussichten, starken Euro und eurosklerotische Risiken ist beim Zinssenkungszyklus aber noch nicht das letzte Wort gesprochen.

Kein großer Inflationsdruck in Euroland

Angesichts des nachlassenden Lohndrucks und des schwachen Preisauftriebs bei Dienstleistungen ist der Prozess der Inflationsberuhigung noch nicht beendet.

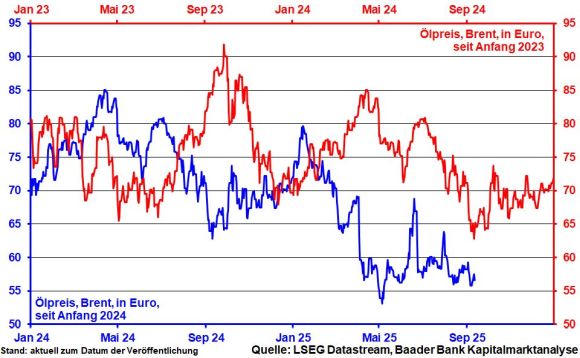

Insbesondere Saudi-Arabien will damit Marktanteile von kleineren Opec-Mitgliedern zurückgewinnen, die zu weniger günstigen Bedingungen fördern. Die Saudis benötigen die Einnahmen, um strategische Zukunftssektoren wie Technologie, erneuerbare Energien, Logistik und Unterhaltung aufzubauen.

Überhaupt scheint Saudi-Arabien dem Wunsch Trumps nach niedrigeren Ölpreisen nachzukommen und erhält im Austausch seine Unterstützung für mehr geopolitisches Gewicht.

Zudem mindert der starke Euro den importierten Inflationsdruck.

Insgesamt fallen die Inflationsprognosen der EZB (2025: 2,1 statt 2,0 Prozent; 2026: 1,7 statt 1,6 Prozent; 2027: 1,9 statt 2,0 Prozent) weiterhin beruhigend aus.

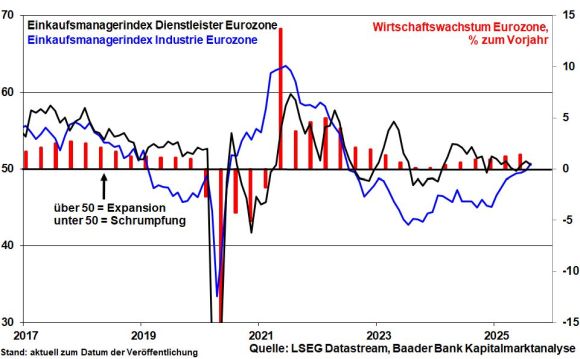

Schwache Konjunkturerholung in der Eurozone

Apropos starker Euro, er erschwert das Exportgeschäft der europäischen Exportindustrie massiv. Auch der US-europäische Zolldeal garantiert keinen kompletten Handelsfrieden. Die vielen im Deal enthaltenen Auflagen und Bedingungen lassen theoretisch Raum für weiteren US-Protektionismus oder schüren zumindest wirtschaftliche Unsicherheit. Dazu gehören auch neue Handelsdrohungen, die der US-Präsident z.B. für den Fall androht, dass die EU tatsächlich Strafgelder gegen Google verhängt.

Zudem will er, dass Europa seine Importzölle gegenüber Indien und China erhöht, um sie für Käufe russischen Öls zu bestrafen. Die Retourkutsche beider Länder in Form von Sanktionen gegen die EU würde nicht lange auf sich warten lassen.

Doch selbst US-Importzölle von 15 Prozent sind immer noch extreme Herausforderungen für Europas Exportwirtschaft, zumal der amerikanische Außenhandel ungeschoren davonkommt.

Zwar signalisiert die Industrie erstmals seit Sommer 2022 wieder leichtes Wachstum. Doch zeigen stimmungsbremsende Dienstleister, dass die Kräfte für einen ordentlichen Aufschwung noch schwach sind.

Insgesamt hat die EZB ihre Wachstumsprojektionen für dieses Jahr nach oben revidiert und für 2026 leicht verringert (2025: 1,2 statt 0,9 Prozent; 2026: 1,0 statt 1,1 Prozent; 2027: 1,3 Prozent). Wirtschaftsstärke sieht anders aus. Amerika hat eindeutig die Nase vorn.

Immerhin, auch wenn das Kreditwachstum bei privaten Haushalten und Unternehmen im Vergleich immer noch verhalten ist, scheint das Tal der Tränen durchschritten zu sein.

Insgesamt hält sich die EZB mit Hinweisen zu Zinssenkungen arg zurück und verweist dazu wie immer auf die Datenabhängigkeit. Doch bleibt die Tür für eine weitere Zinssenkung in diesem Jahr mit Blick auf Euro-Stärke, Wachstumsflaute und Inflationsentspannung offen.

Die EZB als Lebensversicherung gegen Systemrisiken in der Eurozone

Bei ihrer Leitzinspolitik muss die EZB auch ein Auge auf die europäischen Fliehkräfte durch steigende Staatsverschuldung bzw. das mangelnde Schuldenmanagement haben. Im aktuellen Fokus steht Frankreich. Seit 51 Jahren hat La Grande Nation keinen ausgeglichenen Haushalt mehr.

Auch die fünfte Regierung in Paris innerhalb von zwei Jahren – politische Stabilität sieht anders aus – unter dem jetzt neuen konservativen Premierminister Lecornu wird angesichts der Blockadehaltung im Parlament nicht die Kraft für dringend nötige und schmerzhafte Einsparungen aufbringen. Insofern bleibt Frankreich ein Patient, der unter chronischer Finanzinstabilität leidet.

Tatsächlich würde die EZB jede neue Eurokrise verhindern. Wenn bereits das kleine Griechenland der Eurozone schwer zugesetzt hat, wäre das Zerstörungspotenzial von Frankreich um ein Vielfaches höher. Doch bevor die Kavallerie der Anleihekäufe ausreiten muss, würde es vermutlich schon reichen, wenn die EZB z.B. Renditesteigerungen über bestimmte nationale Niveaus als unangemessen oder unerwünscht erklärt.

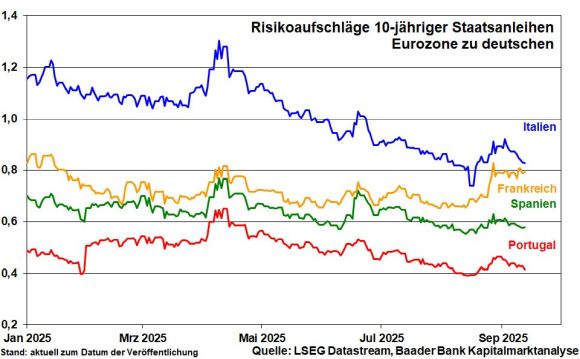

Dieser geldpolitischen Unterstützung sind sich die Finanzmärkte auch bewusst. Mittlerweile haben sich die Risikoaufschläge 10-jähriger Staatsanleihen von Frankreich & Co. zu deutschen wieder zurückgebildet.

Damit ist Europa auf einem fatalen Holzweg. Es verzichtet auf zukünftige Wachstumspotenziale und lässt zu, dass die europäische Wettbewerbs- und Wohlstandsfähigkeit gegenüber Asien und Amerika weiter fällt.

Fatal ist ebenso die Diskussion über EU-Gemeinschaftsanleihen. Mit ihnen werden nationale Schwächen hinter dem europäischen Gemeinschaftsgeist versteckt. Doch wegen „Mitgehangen, mitgefangen“ schwächen sie auch die starken Bürgen. Am Ende steigen auch die deutschen Anleiherenditen.

Jedes Land muss zuerst seine eigenen Hausaufgaben machen, bevor man die Solidarität der anderen einfordert.

Marktlage – Keine Angst, denn die US-Zinssenkungsfantasie lebt

Die Aktienmärkte zeigen sich unbeeindruckt von den geopolitischen Spannungen im Nahen Osten, den Provokationen Moskaus gegenüber Polen und den Verhältnissen in Frankreich.

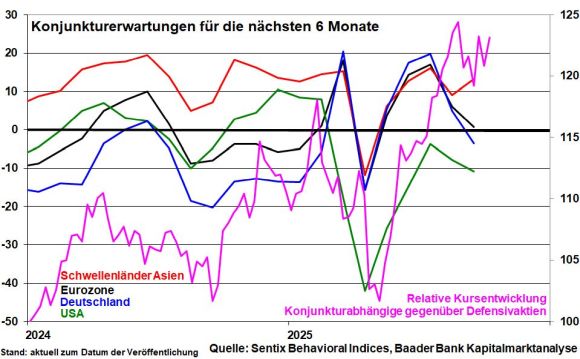

Selbst die mauen Konjunkturerwartungen, die sich laut Sentix für die nächsten sechs Monate vor allem in Europa und den USA erneut eingetrübt haben, sorgen nicht für große Irritationen. Anleger geben Konjunkturzyklikern sogar wieder den Vorzug vor Defensivtitel.

Die Konjunkturstabilisierung in den weltwirtschaftlich immer wichtiger werdenden Schwellenländern sorgt für Entspannung, was sich dort auch in verbesserten Börsenverfassungen zeigt.

Unabhängig davon steht die US-Zinssenkungsfantasie im klaren Fokus der Aktienanleger, die schließlich auch Konjunktur stabilisierend in Amerika wirkt.

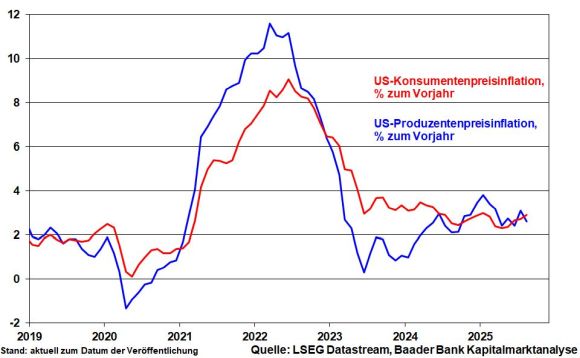

Zwar entfernt sich die US-Inflation mit aktuell 2,9 nach vorher 2,7 Prozent weiter vom Inflationsziel der Fed. Und wegen der Handelszölle sind weitere Preisbeschleunigungen zunächst auch nicht ausgeschlossen.

Doch dürfte es sich hierbei vor allem um Einmal-Effekte, nicht um nachhaltige Inflationsbeschleunigung handeln. So hat die US-Produzentenpreisinflation kürzlich wieder etwas nachgegeben.

Gemäß jährlicher Revision der Beschäftigungszahlen wurden zwischen März 2024 und 2025 tatsächlich 911 Tausend Stellen weniger geschaffen. Damit steht die Fed unter Zugzwang. Sie wird ihren Zinssenkungsprozess in der kommenden Woche selbst oberhalb von zwei Prozent liegenden Inflationsraten wiederaufnehmen.

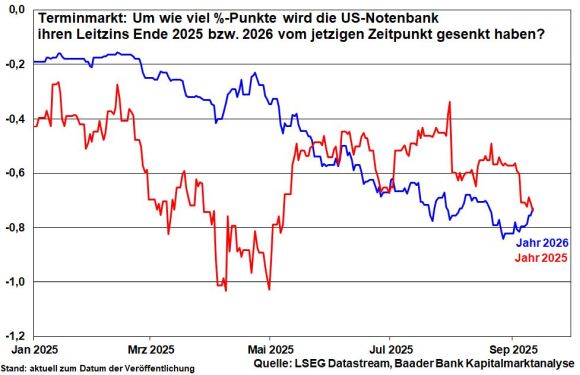

Da die Fed Gefahr läuft, in puncto Zinssenkungen zu spät dran zu sein, ist selbst ein „großer“ Zinsschritt um 50 Basispunkte wie schon im September 2024 nicht völlig ausgeschlossen. Tatsächlich rechnen die Finanzmärte mit vollmundigen Zinssenkungen um jeweils rund 75 Basispunkte bis zum Jahresende sowie im Jahr 2026.

Grafik der Woche

Die erwartete geldpolitische Unterstützung wirkt über die Entspannung bei US-Zinspapieren deutlich positiv auf amerikanische Aktien.

Sentiment und Charttechnik DAX – Kurzfristig sind Holprigkeiten möglich

Dennoch können sich in den kommenden Wochen zwischenzeitliche Konsolidierungen und vorübergehend erhöhte Kursschwankungen mit z.B. Blick auf die Geopolitik ergeben. Sie bieten aber, da sie die längerfristig attraktiven Marktbedingungen – US-Zinssenkungen – nur zeitweise verdecken, günstige Einstiegsgelegenheiten. Mindestens sollten Anleger ihre Aktiensparpläne fortsetzen oder damit beginnen.

Charttechnisch liegen im DAX die nächsten Widerstände an den Marken von 23.775, 23.850 und 23.870 Punkten. Darüber befinden sich weitere Barrieren bei 23.975, 24.080 und 24.095. Unterstützungen liegen hingegen bei 23.697, 23.545, 23.475 und 23.367 Punkten.

Disclaimer & Risikohinweis

Themen im Artikel

Infos über Baader Bank

Die Baader Bank ist eine der führenden familiengeführten Investmentbanken im deutschsprachigen Raum und bezeichnet sich selbst als „Die Bank zum Kapitalmarkt“. Als Vollbank ist sie in den Geschäftsfeldern Market Making, Capital Markets, Multi Asset Brokerage, Asset Management Servi...