Aktie im Fokus: Paramount Global – Medienkonglomerat mit 55,3% Aufwärtspotenzial

Zum Portfolio des Unternehmens gehören so bekannte Studios wie die Paramount Pictures Corporation, MTV Films, Nickelodeon Movies, Showtime Networks und CBS Television Studios.

Zu den Fernsehsendungen, die von Paramount+ in den letzten Jahren entwickelt wurden, gehören u. a. Akte X, Star Trek (einschließlich neuer exklusiver Staffeln), Why Women Kill, Mayor of Kingstown und Rabbit Hole.

Was ist die Idee?

-

Die Geschäftssegmente von Paramount verzeichnen stärkere Leistungen im Vergleich zu den Wettbewerbern.

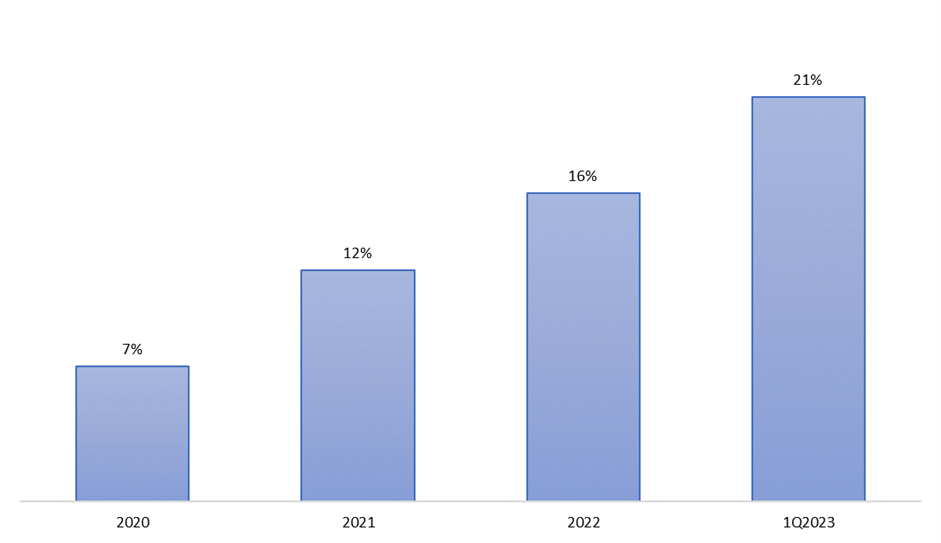

- Das Unternehmen hat seine Direct-to-Consumer-Sparte aktiv weiterentwickelt, deren Umsatzanteil von 7 % im Jahr 2020 auf 21 % im 1. Quartal 2023 gestiegen ist.

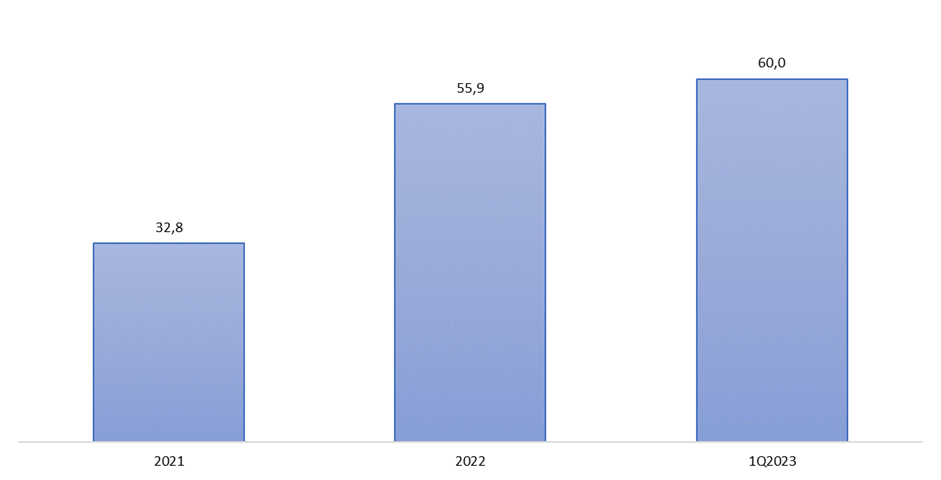

- Es gab ein rasches Wachstum der Abonnentenzahl von Paramount+ von 32,8 Millionen im Jahr 2021 auf 60,0 Millionen im 1. Quartal 2023.

- Netflix erwägt möglicherweise die Übernahme von Paramount.

Warum gefällt uns Paramount Global?

Grund 1: Diversifiziertes Video-Unterhaltungsgeschäft

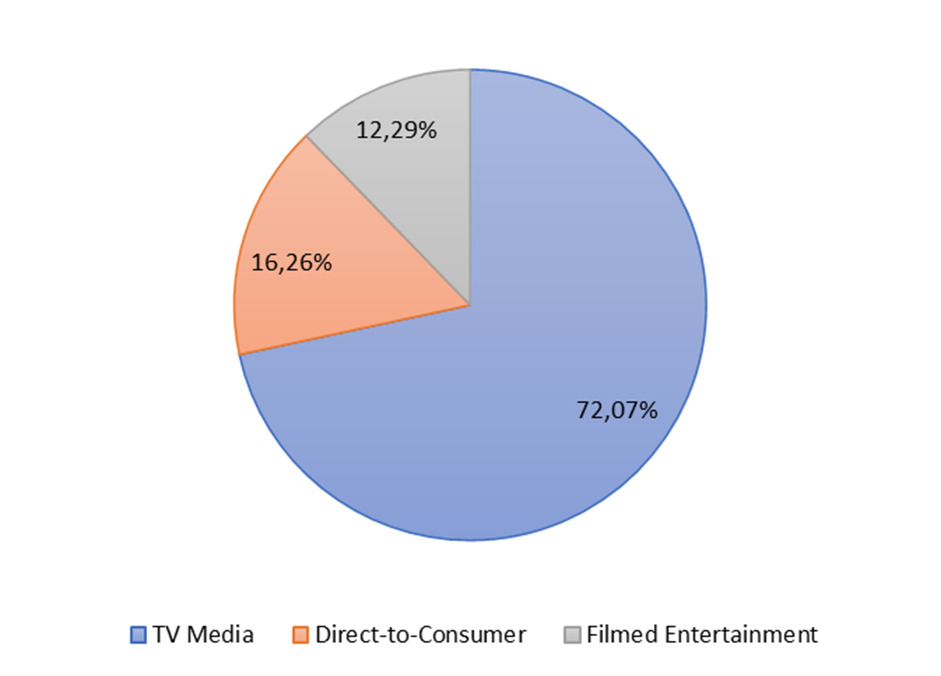

Paramount Global ist in drei Geschäftsbereichen tätig: TV Media, Direct-to-Consumer und Filmed Entertainment.

Umsatz des Unternehmens nach Geschäftsbereichen; Quelle: eigene Zusammenstellung

Der profitabelste Geschäftsbereich ist derzeit TV Media, zu dem einige bekannte Unternehmen wie das CBS-Fernsehnetzwerk mit all seinen Varianten (CBS Entertainment, CBS News und CBS Sports), die internationalen freien Mediennetzwerke Network 10, Channel 5, Telefe und Chilevisión sowie führende Medienmarken wie der Kinderkanal Nickelodeon und die auf das afroamerikanische Publikum ausgerichtete BET Media Group gehören.

Der größte Teil des Umsatzes von TV Media wird durch Werbung erzielt, die 43% der Gesamteinnahmen ausmacht. Weitere wichtige Einnahmequellen sind Zahlungen aus TV-Abonnements und Partnerprogrammen (zur Nutzung der CBS-Infrastruktur), die zusammen 38% der Einnahmen ergeben.

Die verbleibenden 19% der Segmenteinnahmen stammen aus der Lizenzierung von Paramount-Inhalten.

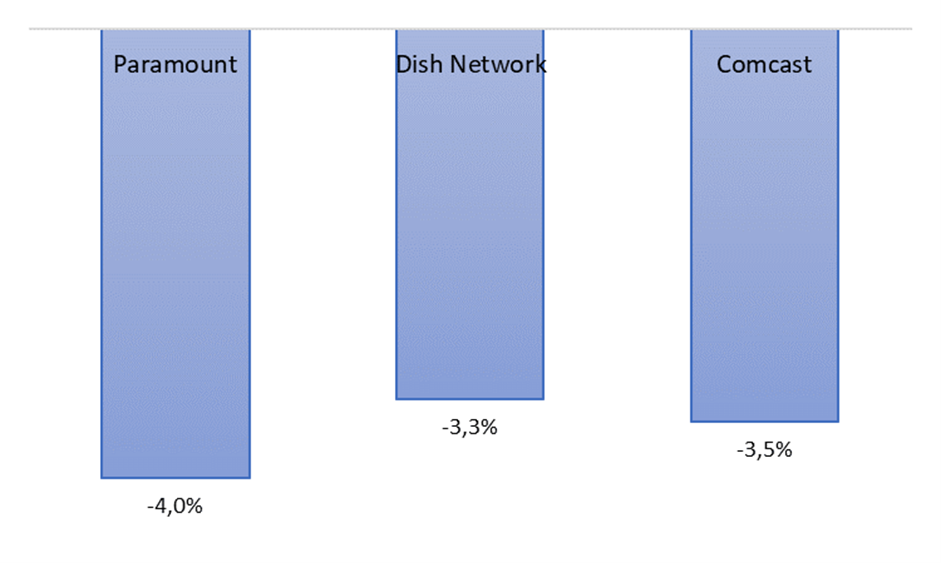

Dies ist ein branchenweiter Trend, mit dem alle Unternehmen konfrontiert sind. Die nachstehende Grafik zeigt den Rückgang der Einnahmen im TV-Segment verschiedener US-Unternehmen im Jahr 2022: TV Media von Paramount, Pay-TV von Dish Network und Video Cable Communications von Comcast.

Der Umsatzanteil von Paramounts TV Media ging im 1. Quartal 2023 weiter zurück und sank im Jahresvergleich um 8 % gegenüber dem 1. Quartal 2022 und um 12% gegenüber dem 4. Quartal 2022.

Umsatzrückgang in den Fernsehsegmenten von Paramount, Dish Network, Comcast; Quelle: eigene Zusammenstellung

Das Segment umfasst ein Portfolio von Streaming-Diensten, insbesondere Paramount+ und Pluto TV, und generiert Einnahmen aus Werbung (31,26%) und Abonnementzahlungen (68,74%).

Es ist erwähnenswert, dass die DTC-Einnahmen in letzter Zeit gestiegen sind: Im 1. Quartal 2023 stiegen sie um 39% im Vergleich zum Vorjahr und um 8% im Vergleich zum 4. Quartal 2022.

Ein weiteres Geschäftssegment des Unternehmens ist Filmed Entertainment, dessen Umsatzanteil 2022 bei 12% lag.

Das Segment umfasst mehrere Studios, die sich mit der Veröffentlichung und Lizenzierung verschiedener Videoprodukte beschäftigen, unter anderem für die Vorführung in Kinos und auf Streaming-Plattformen: Paramount Pictures, Paramount Players, Paramount Animation, Nickelodeon Studio, Awesomeness und Miramax.

Filmed Entertainment vertreibt auch die Videoproduktionen anderer Studios. Etwa 33% der Einnahmen des Segments stammen aus Filmvorführungen in Kinos, 66% aus der Videolizenzierung und 1% aus der Werbung.

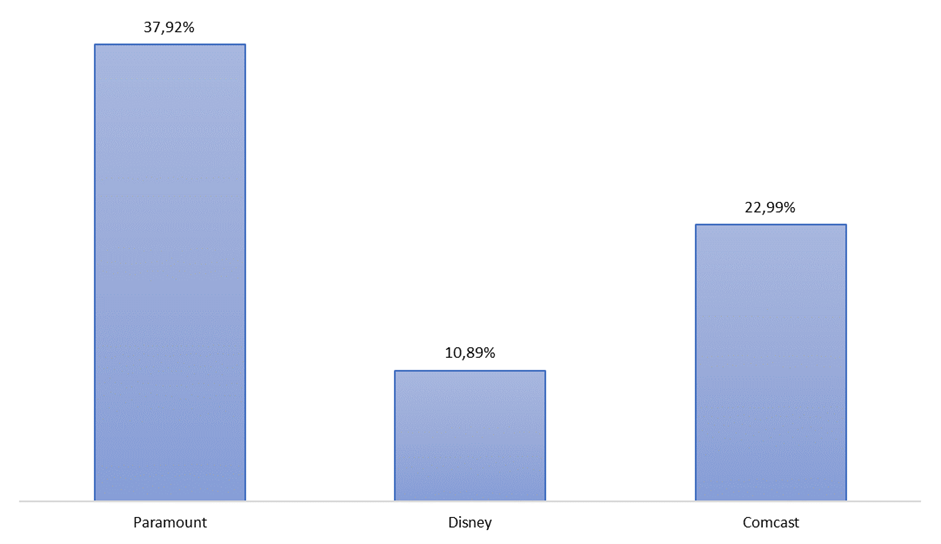

Im Vergleich zur allgemeinen Branche schnitt Paramount 2022 besser als seine Konkurrenten ab: Der Umsatz von Filmed Entertainment stieg im Vergleich zum Vorjahr um 37,92%.

Der engste Konkurrent Comcast – zu dem Universal Pictures, DreamWorks Animation und andere Studios gehören – verzeichnete einen ähnlichen Umsatzanstieg von 22,99% im Segment Studios.

Im 1. Quartal 2023 sanken die Einnahmen aus dem Segment Filmed Entertainment jedoch um 6% im Vergleich zum Vorjahr, was auf geringere Lizenzeinnahmen zurückzuführen ist, die das Management von Paramount auf die Marktschwäche zurückführt.

Es wird erwartet, dass sich die Situation im 2. Halbjahr 2023 verbessern wird.

Steigende Einnahmen aus den Videoproduktions- und Lizenzierungssegmenten von Paramount, Disney und Comcast; Quelle: eigene Zusammenstellung

Während das Fernsehsegment von Paramount also dem Branchendurchschnitt entspricht, schneidet die Video-Content-Sparte deutlich besser als die Konkurrenz ab.

Das Gleiche gilt für das Direct-to-Consumer-Segment, wie weiter unten gezeigt wird.

Grund 2: Entwicklung des Direct-to-Consumer-Segments

Wie bereits erwähnt, umfasst das Segment mehrere Streaming-Dienste, wobei die wichtigste Plattform Paramount+ ist. Der Dienst bietet verschiedene Inhalte, von Sport- und Nachrichtensendungen hin zu Filmen, Serien und Shows, und ermöglicht auch den Zugang zum CBS-Kanalpaket.

Paramount+ ist in zwei Preisstufen, mit oder ohne Werbung erhältlich.

Der zweitwichtigste DTC-Dienst des Unternehmens ist Pluto TV, der neben Filmen und Serien viele spanischsprachige Programme anbietet, die reiche Vielfalt der hispanischen Gemeinschaft in den USA widerspiegeln.

Ferner entwickelt Paramount die folgenden Dienste:

- BET+, das sich an ein afroamerikanisches Publikum richtet

- SHOWTIME OTT, ein Premium-Streaming-Dienst, der 2023 in Paramount+ integriert wird

- Die Bildungsplattform Noggin für Kinder

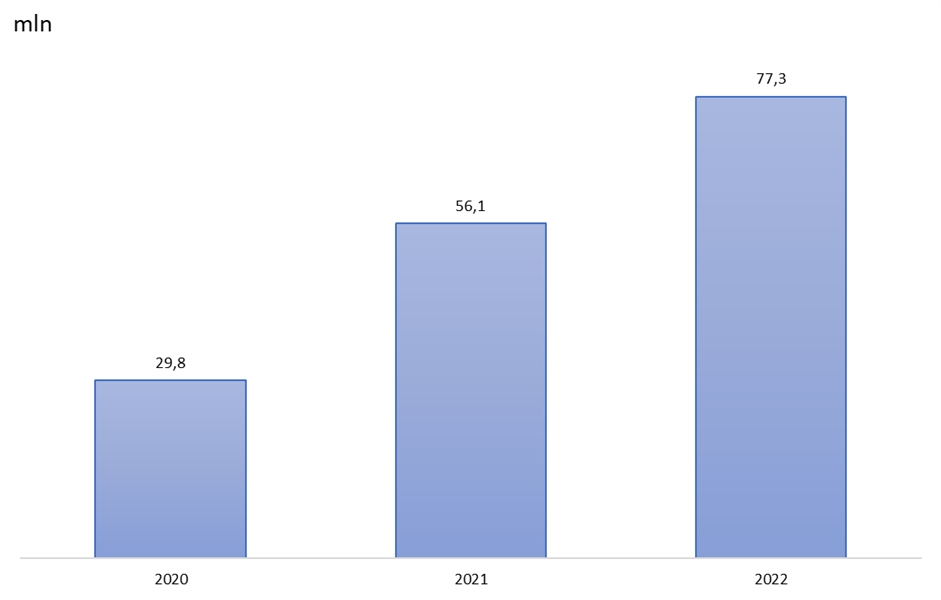

Es ist erwähnenswert, dass das Direct-to-Consumer-Segment recht schnell wächst: Die Gesamtzahl der Abonnenten stieg um 38 % auf 77,3 Millionen im Jahr 2022, wie in der nachstehenden Grafik dargestellt wird.

Gesamtzahl der Abonnenten von Paramount Global; Quelle: eigene Zusammenstellung

Den größten Beitrag zur Monetarisierung des Publikums leistet jedoch Paramount+, das noch beeindruckendere Wachstumsraten aufweist: Die Zahl der Abonnenten des Dienstes ist seit 2021 um 83% gestiegen und erreichte im 1. Quartal 2023 60 Millionen.

Gesamtzahl der Paramount+-Abonnenten in Millionen; Quelle: eigene Zusammenstellung

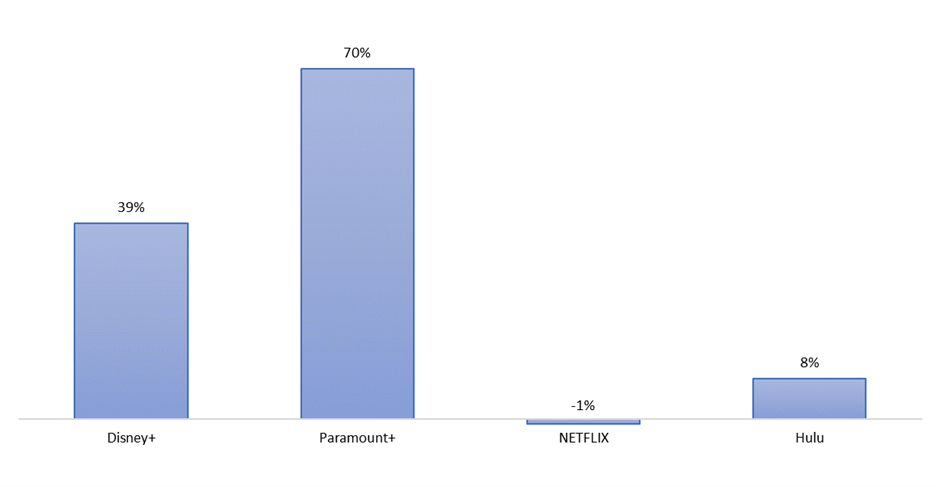

Paramount+ wächst auch schneller als die konkurrierenden Dienste, wie das folgende Diagramm zeigt.

Wachstum der Zahl der Abonnenten von Streaming-Diensten im Jahr 2022; Quelle: eigene Zusammenstellung

Während das „Direct-to-Consumer“- Segment ein rasantes Wachstum an Abonnenten aufweist, steigt auch sein Anteil am Gesamtumsatz des Unternehmens.

So verdreifachte sich der Umsatzanteil des Segments von 7% im Jahr 2020 auf 21% im 1. Quartal 2023.

Anteil des Direct-to-Consumer-Segments am Gesamtumsatz des Unternehmens; Quelle: eigene Zusammenstellung

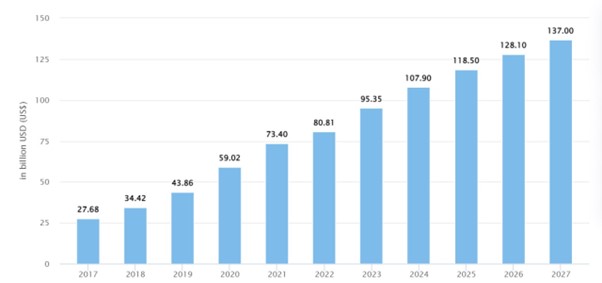

Gleichzeitig haben die Abonnementdienste von Paramount gute Aussichten: Laut Statista werden die Einnahmen auf dem Markt der Streaming-Videodienste mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 9,48% im Zeitraum von 2023 bis 2027 schnell wachsen.

Wachstum der Video-Streaming-Einnahmen: Quelle: Statista

Grund 3: Mögliche Übernahme durch Netflix

Einem Bericht von Business Insider zufolge, in dem die M&A-Strategie von Netflix detailliert dargestellt wird, hatte der Streaming-Riese die Übernahme von MGM in Erwägung gezogen, bevor Amazon das Unternehmen für 8,5 Milliarden US-Dollar kaufte – die aktuelle Marktkapitalisierung von Paramount Global beträgt 10,5 Milliarden US-Dollar.

Im Oktober berichtete Bloomberg, dass Netflix kurz vor dem Ausbruch der Pandemie einen Deal mit dem Filmstudio Paramount Pictures prüfe. Dem Bericht zufolge, der sich auf mit den Gesprächen vertraute Quellen berief, wollte Netflix nur Filmstudios erwerben und hatte kein Interesse an Kabelnetzen, sodass die Verhandlungen ins Leere liefen.

Daher könnte sich das Bekanntwerden der Einzelheiten der Transaktion oder ihre Durchführung positiv auf den Aktienwert des Unternehmens auswirken.

Finanzkennzahlen von Paramount Global

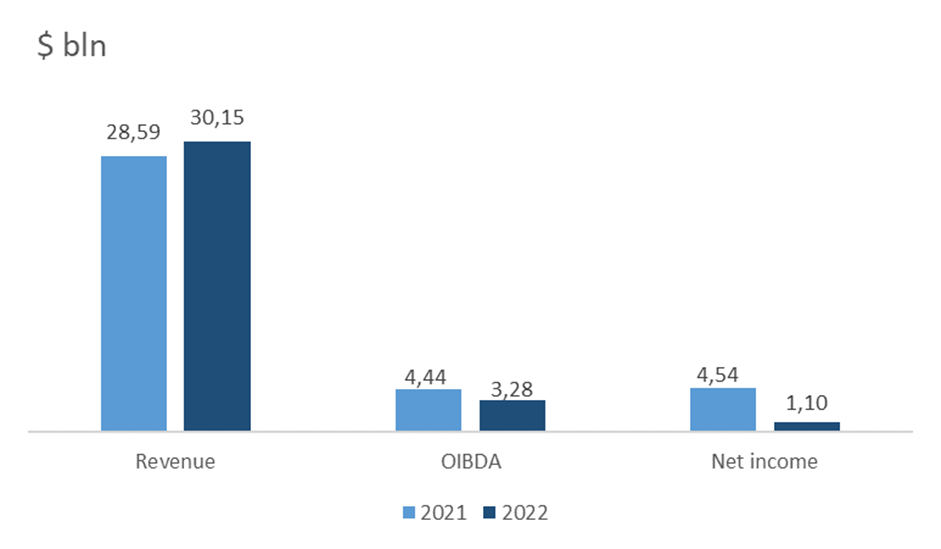

Die Finanzergebnisse von Paramount für das Jahr 2022 lassen sich wie folgt zusammenfassen:

- Die Einnahmen beliefen sich auf 30,15 Milliarden US-Dollar – ein Anstieg um 5,49% gegenüber 2021.

- Das OIBDA sank von 4,44 Milliarden US-Dollar auf 3,28 Milliarden US-Dollar. Die Gewinnmarge sank von 15,55% auf 10,86%.

- Der Nettogewinn belief sich auf 1,10 Milliarden US-Dollar, gegenüber 4,54 Milliarden US-Dollar im Vorjahr. Die Nettomarge sank von 15,89% auf 3,66%.

Die Einnahmen des Unternehmens stiegen primär aufgrund eines 81%igen Anstiegs der Einnahmen von Paramount+.

Das Betriebs- und Nettoergebnis ging aufgrund umfangreicher Investitionen in Inhalte und internationale Expansion zurück.

Dynamik der Finanzkennzahlen des Unternehmens; Quelle: eigene Zusammenstellung

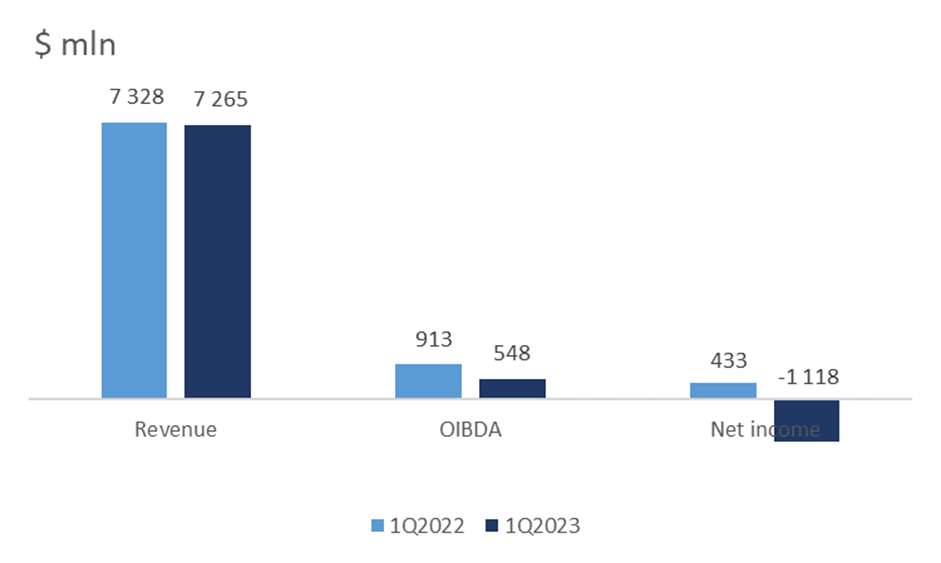

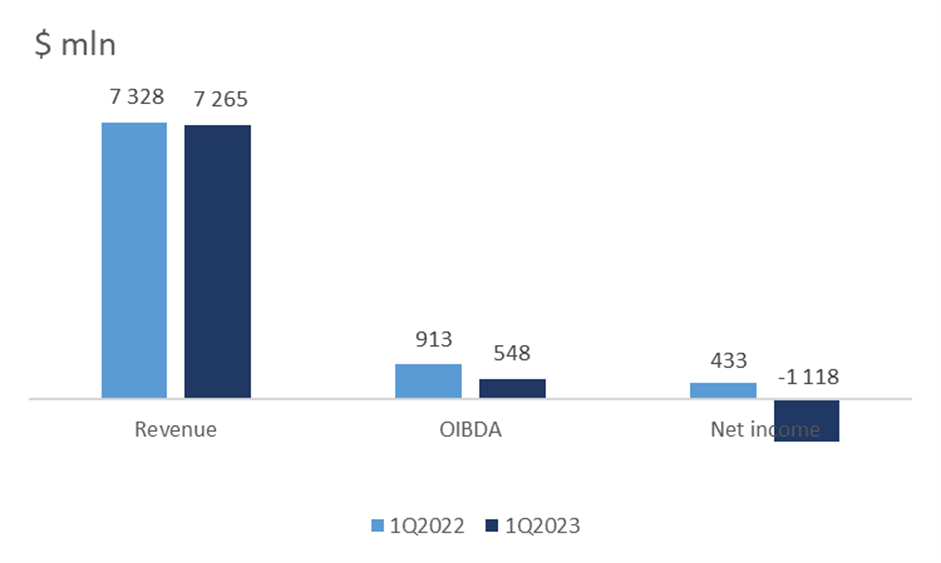

Die Finanzergebnisse von Paramount im 1. Quartal 2023 sind unten aufgeführt:

- Der Umsatz sank im Jahresvergleich um 0,86% von 7,33 Milliarden US-Dollar auf 7,27 Milliarden US-Dollar.

- Das OIBDA fiel von 913 Millionen US-Dollar auf 548 Millionen US-Dollar. Die Marge der Kennzahl sank von 12,46% auf 7,54%.

- Der Nettoverlust belief sich auf 1,12 Milliarden US-Dollar, gegenüber einem Gewinn von 433 Millionen US-Dollar im Vorjahr.

Dynamik der Finanzergebnisse des Unternehmens im 1. Quartal 2023; Quelle: eigene Zusammenstellung

Das Direct-to-Consumer-Segment, der Hauptwachstumstreiber des Unternehmens, konnte den Rückgang jedoch dank eines eigenen Einkommenszuwachses von 39% fast ausgleichen: Die Einnahmen aus Abonnements stiegen um 50%, aus Paramount+ um 65% und aus Werbung um 15%.

Der Rückgang des Betriebs- und Nettoergebnisses ist auf die Expansionskosten von Paramount+ und die Abschreibung von Verlusten auf bestimmte immaterielle Vermögenswerte für die Optimierung der Abonnementdienste zurückzuführen.

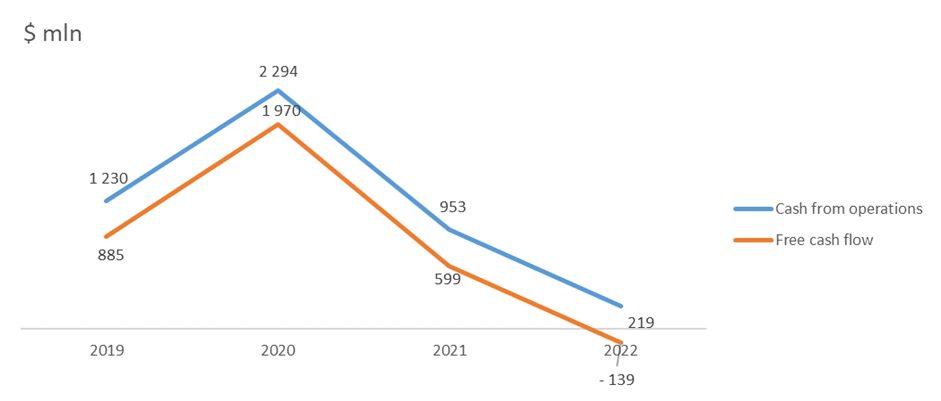

- Im Jahr 2022 sank der operative Cashflow von 953 Millionen US-Dollar im Jahr 2021 auf 219 Millionen US-Dollar.

- Der freie Cashflow sank von 599 Millionen US-Dollar auf -139 Millionen US-Dollar im Jahr 2022.

Die operativen und freien Cashflows gingen vorwiegend aufgrund des schwachen Nettoergebnisses und der hohen Ausgaben für die Entwicklung der Paramount+-Plattform zurück.

Cashflow des Unternehmens; Quelle: eigene Zusammenstellung

Paramount hat eine höhere Schuldenlast:

- Die Gesamtverschuldung beträgt 17,25 Milliarden US-Dollar.

- Die Barmitteläquivalente machen 2,11 Milliarden US-Dollar aus.

- Die Nettoverschuldung beläuft sich auf 15,14 Milliarden US-Dollar und ist damit 5,2-mal höher als das OIBDA LTM (Nettoverschuldung/OIBDA – 5,20x).

- Der Zinsdeckungsgrad liegt bei 2,5x.

Diese Schuldenlast deutet auf erhöhte Risiken für die finanzielle Stabilität von Paramount hin.

Bis 2025 muss das Unternehmen jedoch nur 1% seines gesamten Kreditportfolios zurückzahlen, sodass diese Schuldenlast unserer Meinung nach die betriebliche Effizienz bei den derzeitigen Wachstumsraten der Abonnementeinnahmen nicht beeinträchtigen wird.

Tilgungsplan für das Schuldenportfolio; Quelle: eigene Zusammenstellung

Bewertung der Paramount Global Aktie

Paramount wird mit einem Abschlag zum Branchendurchschnitt gehandelt: EV/Sales – 0,83x, EV/EBITDA – 7,63x, P/B – 0,48x, Fwd P/E – 11,38x.

Vergleichende Bewertung; Quelle: eigene Zusammenstellung mittels Finviz, Yahoo

Kursziele für Paramount Global

Das durchschnittliche Kursziel der zehn führenden Investmentbanken an der Wall Street liegt bei 21,10 US-Dollar pro Aktie.

Unserem Konsens zufolge ist das Unternehmen gemessen am Branchendurchschnitt und an historischen Multiplikatoren unterbewertet.

Der Fair Market Value der Aktie liegt bei 24,00 US-Dollar, was ein Aufwärtspotenzial von 55,3 % bedeutet.

Kursziele der Investmentbanken; Quelle: eigene Zusammenstellung

Hauptrisiken

- Ein beschleunigter Rückgang der Fernseheinnahmen könnte sich negativ auf die finanzielle Leistungsfähigkeit von Paramount auswirken, da dies zu einem Rückgang der Gesamteinnahmen und -margen des Unternehmens führen würde.

- Paramount+ hat eine geringe Abonnentenbasis, weshalb der Dienst derzeit hohe Wachstumsraten aufweist. Sollte sich das Abonnentenwachstum des Dienstes verlangsamen, könnte dies die Anleger abschrecken.

- Die starke Konkurrenz der Streaming-Dienste auf dem internationalen Markt stellt ein Hindernis für das weitere Wachstum des Kundenstamms von Paramount dar. Das Unternehmen muss möglicherweise auf weniger rentable Kooperationen mit den Diensten anderer Unternehmen zurückgreifen.

- Erhöhte Verschuldung: Sollte es dem Unternehmen in den kommenden Jahren nicht gelingen, seinen Betriebsgewinn zu steigern, könnte sich dies negativ auf die künftigen Rückzahlungen des Kreditportfolios auswirken.

Disclaimer & Risikohinweis

Freedom24 bietet Finanzdienstleistungen in der Europäischen Union gemäß der CIF 275/15-Lizenz für alle Arten von Aktivitäten an, die von Unternehmen benötigt werden, erteilt von der Cyprus Securities and Exchange Commission (CySEC) am 20.05.2015.

Haftungsausschluss: Weitere Informationen sind auf Anfrage erhältlich. Anlagen in Wertpapieren und anderen Finanzinstrumenten sind immer mit Risiken eines Kapitalverlusts verbunden. Der Kunde ist aufgefordert, sich selbst zu informieren und sich mit den Risikohinweisen vertraut zu machen. Meinungen und Einschätzungen sind die Grundlagen unserer Beurteilung zum Zeitpunkt der Erstellung dieses Materials und können ohne Vorankündigung geändert werden. Provisionen, Gebühren oder andere Abgaben können die finanzielle Rendite mindern. Die vergangene Wertentwicklung ist kein Indikator für zukünftige Ergebnisse. Dieses Material ist nicht als Angebot oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten gedacht. Die hierin enthaltenen Meinungen und Empfehlungen berücksichtigen nicht die individuellen Umstände, Ziele oder Bedürfnisse des Kunden und stellen keine Anlageberatung dar. Der Empfänger dieses Dokuments muss seine eigenen, unabhängigen Entscheidungen über die hierin genannten Wertpapiere oder Finanzinstrumente treffen. Die Informationen stammen aus Quellen, die von Freedom24 oder seinen verbundenen Unternehmen und/oder Tochtergesellschaften (insgesamt Freedom24) als zuverlässig erachtet werden, aber sie garantieren nicht ihre Vollständigkeit oder Richtigkeit, mit Ausnahme von etwaigen Angaben hinsichtlich der Offenlegungen gegenüber der FFCY und/oder ihre verbundenen Unternehmen und die Beteiligung des Analysten an dem Emittenten, der Gegenstand der Untersuchung ist. Sofern nicht anders angegeben sind alle Preise Richtwerte zum Zeitpunkt des Börsenschlusses für die besprochenen Wertpapiere.

Bitte beachten Sie, dass jede Investition in Wertpapiere und andere Finanzinstrumente immer mit dem Risiko eines Kapitalverlustes verbunden ist. Es ist wichtig, dass Sie Ihre eigene Analyse durchführen, bevor Sie eine Investition tätigen.

Themen im Artikel

Infos über Freedom24

Freedom24 ist die EU-Tochtergesellschaft der an der NASDAQ gelisteten und von der SEC lizenzierten Freedom Holding Corp.

Freedom24 ermöglicht den Handel an 15 Börsenplätzen in Europa, Nordamerika und Asien. Über die Plattform sind über 1 Mio. Wertpapiere und Märkte verfügbar, darunter n...