US-Dollar bleibt unter Druck

Der US-Dollar hat zwar seinen Abwärtstrend zunächst einmal gestoppt, von einer nennenswerten Erholung kann aber nicht die Rede sein. Der Greenback bleibt der großer Verlierer 2025. Die Dollar-Schwäche war dabei weniger in den makroökonomischen Entwicklungen, sondern mehr in den politischen Unsicherheiten begründet. Die Trump-Regierung irritiert insbesondere mit ihrer Zollpolitik, den Angriffen auf Justiz, Medien, Behörden und Wissenschaft, den steigenden Haushaltsdefiziten sowie ihrer Außenpolitik.

Die wichtigsten Faktoren – die Strafzölle und das Fiskalpaket – scheinen fürs Erste geklärt zu sein, wobei Trumps Zollpolitik immer für Überraschungen gut ist. Die Risikoprämie, die seitdem auf dem Dollar lastet, ist recht stabil. Für ein schnelles Verschwinden spricht wenig. Trumps Angriffe auf die US-Notenbank könnten sogar die Risikoprämie erhöhen.

Als Einknicken vor Trump ist dies nicht unbedingt zu werten. Denn manche Daten insbesondere vom Arbeitsmarkt rechtfertigen die Lockerung. Zu beachten ist jedoch auch, wie es angesichts des Drucks von Präsident Trump personell bei der Fed weitergeht und ob künftige Zinsentscheide fundamental nachvollziehbar sein werden.

Von dieser Seite bestehen also weitere – politische – Abwertungsrisiken für den US-Dollar.

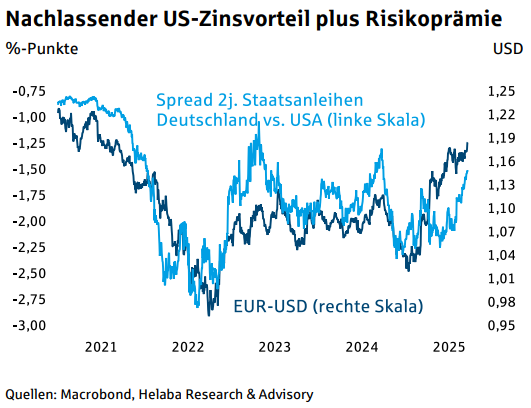

Die früheren Zinssenkungen der Fed sind grundsätzlich negativ für den Dollar. Zuletzt sank der US-Renditevorteil gegenüber dem Euro, d.h. die Lockerungen werden eingepreist. Zudem hat die EZB ihre Zinssenkungen vermutlich beendet, obwohl die Konjunkturdaten aus Europa noch nicht die Hoffnung auf kräftigeres Wachstum untermauern. In der Erwartung einer stabilen Risikoprämie und eines nachlassendes US-Zinsvorteils sollte der Euro-Dollar-Kurs also zulegen.

Ganz so schnell wird es mit dem Euro-Anstieg aber wohl nicht gehen. Zum einen sind die Fed-Senkungen schon teilweise vorweggenommen. Zum anderen gibt es auch in Europa Probleme, u.a. die politische Situation in Frankreich. Außerdem sind die Anleger bereits klar gegen den Dollar positioniert, was das Abwertungspotenzial kurzfristig begrenzt.

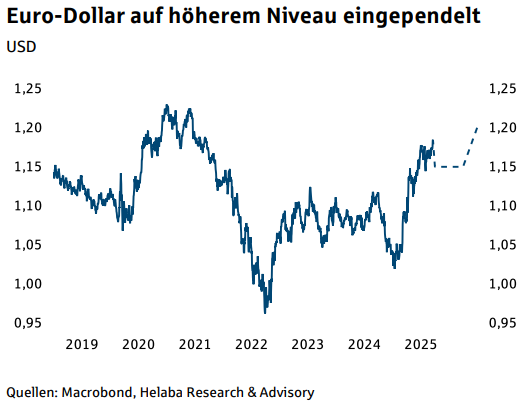

In den kommenden Monaten wird der Euro-Dollar-Kurs wohl um 1,15 notieren. Mit Kursen um 1,20 rechnen wir eher für 2026, wenn zudem angesichts einer sich aufhellenden Konjunktur in der Eurozone der US-Wachstumsvorteil erheblich schrumpfen dürfte.

Makrodaten helfen dem Pfund kaum gegen Euro und Dollar

Das britische Wachstum fiel im ersten Halbjahr recht kräftig aus. Die Dynamik wird zwar im zweiten Halbjahr abflauen, dennoch bleiben die Zahlen solide. Zudem ist die Inflation mit rund 4% erhöht. Damit ist der Spielraum für weitere geldpolitische Lockerungen zunächst eingeschränkt, die Zinssenkung im Schlussquartal gilt nicht mehr als gesichert.

Spätestens 2026 dürfte die Bank of England jedoch ihre Lockerungen fortsetzen, da dann die Teuerung wieder nachlässt. Das Britische Pfund wird daher höchstens zeitweise zulegen. Vermutlich wird der Euro-PfundKurs auch mittelfristig um 0,86 notieren.

Schweizer Franken zeigt sich 2025 ungewöhnlich stabil

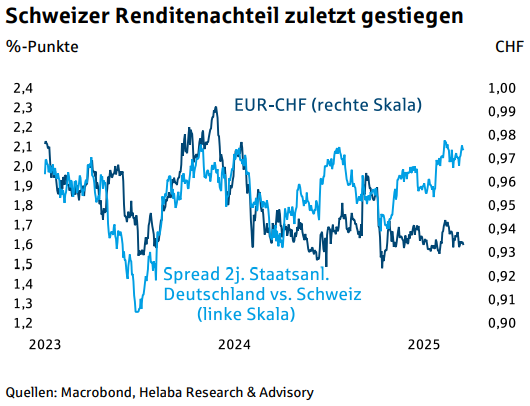

Die Schweizer Notenbank senkte bereits im Juni ihren Leitzins auf null. Negativzinsen sind zwar möglich, aber keine ausgemachte Sache. Da die EZB ihre Geldpolitik vermutlich nicht mehr lockert, wird der Schweizer Zinsnachteil in ähnlichem Ausmaß bestehen bleiben. Allerdings deuten die gegenwärtigen Renditedifferenzen auf einen höheren Euro-Franken-Kurs.

Sofern nicht neue Unsicherheiten den Bedarf nach sicheren Anlagehäfen vergrößern, spricht mehr für einen höheren Euro-Franken-Kurs. Das Anstiegspotenzial ist jedoch begrenzt.

Zinswende in Japan in Sicht – Yen könnte aufholen

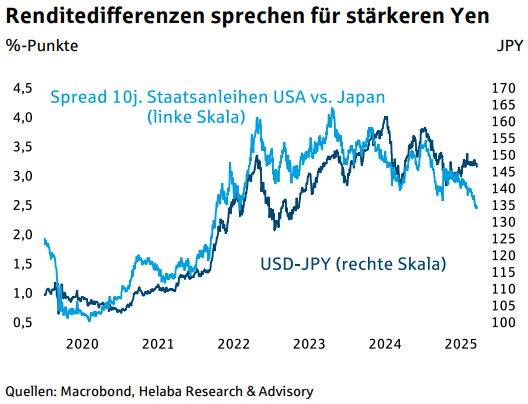

Die Inflation liegt mit gut 3% noch recht hoch, wenngleich sie durch Sonderfaktoren etwas verzerrt ist. Dennoch spricht die Teuerung für eine restriktivere Geldpolitik. Deshalb dürfte die Bank of Japan um den Jahreswechsel ihren Leitzins erneut anheben. Da insbesondere in den USA die Zinsen aber gesenkt werden, bewegen sich die Renditedifferenzen zu Gunsten des Yen.

Auch wenn der Devisenmarkt dies zuletzt ignorierte, wird die japanische Währung spätestens mittelfristig davon profitieren, sowohl gegenüber dem US-Dollar als auch dem Euro.

Disclaimer & Risikohinweis

Themen im Artikel