US-Realrenditen: Dreht der Trend nach unten?

US-Realrenditen sind stets ein wichtiger Indikator für die Finanzmärkte, und auch aktuell scheinen sie wieder auf eine interessante Entwicklung hinzudeuten. Während die nominalen US-Renditen in den vergangenen Jahren starken Schwankungen unterlagen, lieferte die aus inflationsgeschützten US-Staatsanleihen (TIPS) abgeleitete Realrendite meist ein klareres Bild der zugrunde liegenden Einflussfaktoren.

Seit Anfang 2022 war der Trend zunächst eindeutig. Die 10-jährige Realrendite stieg von negativen Niveaus auf deutlich über zwei Prozent, angetrieben von einer aggressiven Straffungskampagne der US-Notenbank Federal Reserve (Fed). Dieser Anstieg verlief bis zum Herbst 2023 dynamisch. Danach folgte ein volatiler Seitwärtstrend, in dem die Realrendite mehrfach zurückfiel, ohne jedoch dauerhaft in einen Abwärtstrend überzugehen.

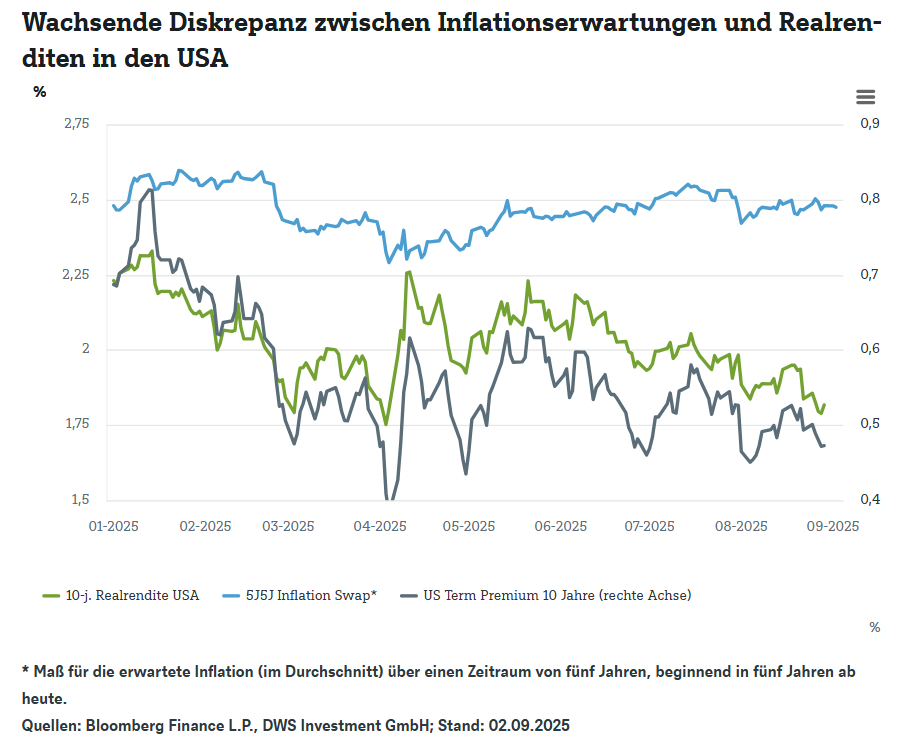

Seit Jahresbeginn 2025 zeichnet sich erneut eine Abwärtsentwicklung ab – und dass, obwohl die Fed bei ihren bisherigen Zinssenkungen keinesfalls aggressiv aufgetreten ist.

Rückgang der US-Term Premium seit Januar

Zweitens ist die Term Premium seit ihrem Hoch im Januar wieder zurückgegangen, wie unser „Chart der Woche“ zeigt. Diese Risikoprämie, die Investoren für das Halten langfristiger Anleihen verlangen, war im Zuge hoher Emissionsvolumina und fiskalischer Unsicherheiten zunächst gestiegen, hat sich zuletzt jedoch spürbar entspannt.

Dennoch könnten strukturelle Faktoren wie wachsende Staatsverschuldung und geopolitische Risiken verhindern, dass sie dauerhaft niedrig bleibt.

Politischer Druck auf Fed könnte Zinsprämien hochtreiben

Die Entwicklung des Arbeitsmarktes scheint unabhängig von politischen Faktoren zu sein. Dennoch ist die politische Dimension derzeit durchaus relevant. In den USA haben einige prominente Stimmen die Unabhängigkeit der Federal Reserve infrage gestellt.

Eine Zentralbank, die zu stark politischer Kontrolle unterliegt, könnte Gefahr laufen, ihre Glaubwürdigkeit zu verlieren. Ein solcher Vertrauensverlust würde tendenziell zu einem Anstieg der Risikoprämien am langen Ende der Zinsstrukturkurve führen und die Steuerung der allgemeinen Finanzierungsbedingungen noch schwieriger machen.

Normalisierung bei Realzinsen oder nur Zwischenkorrektur?

Der aktuelle Rückgang der Realrenditen deutet unserer Einschätzung nach zugleich darauf hin, dass die Anleger schwächere reale Wachstumsimpulse erwarten. Sinkende Realrenditen sind häufig ein Anzeichen für eine verhaltenere Konjunkturperspektive, da Investoren mit geringeren realen Erträgen rechnen und die Nachfrage nach als sicher wahrgenommenen Anlagen steigt.

Die jüngste Entwicklung könnte somit eine neue Phase einleiten: weg von der Angst vor dauerhaft hohen Realzinsen, hin zu einer vorsichtigen Normalisierung. Ob dies der Beginn eines nachhaltigen Trends ist oder nur eine Zwischenkorrektur, hängt von der weiteren Inflationsentwicklung und der Glaubwürdigkeit der Geldpolitik ab.

Eines ist jedoch klar: Wer die Realrenditen ignoriert, übersieht einen der wichtigsten Treiber für die Bewertung vieler Anlageklassen.

Disclaimer & Risikohinweis

DWS ist der Markenname unter dem die DWS Group GmbH & Co. KGaA und ihre Tochtergesellschaften ihre Geschäfte betreiben. Die jeweils verantwortlichen rechtlichen Einheiten, die Kunden Produkte oder Dienstleistungen der DWS anbieten, werden in den entsprechen-den Verträgen, Verkaufsunterlagen oder sonstigen Produktinformationen benannt.

Die in diesem Dokument enthaltenen Angaben stellen keine Anlageberatung dar.

Alle Meinungsäußerungen geben die aktuelle Einschätzung von DWS Investment GmbH wieder, die sich ohne vorherige Ankündigung ändern kann.

Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können.

Wertentwicklungen der Vergangenheit, [simuliert oder tatsächlich realisiert], sind kein verlässlicher Indikator für die künftige Wertentwicklung.

Die in diesem Dokument enthaltenen Informationen genügen nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Anlageempfehlungen und Anlagestrategieempfehlungen und unterliegen keinem Verbot des Handels vor der Veröffentlichung solcher Empfehlungen. Die Vervielfältigung, Veröffentlichung sowie die Weitergabe des Inhalts in jedweder Form ist nicht gestattet.

Themen im Artikel

Infos über DWS

Die DWS bietet privaten Anlegern eine große Auswahl an Fonds mit Schwerpunkten in verschiedenen Themen und Ländern. Die Produktpalette der DWS umfasst nicht nur klassische Fonds, sondern auch Themenfonds, Mischfonds, geschlossene Fonds oder Immobilienfonds. Ebenfalls konzentriert sich die DWS ...