Ein Ausblick für Trader für die kommende Woche – Trades in einem Markt mit geringerer Volatilität finden

Bei der Betrachtung der impliziten 1-Wochen-Volatilität von Devisen (Optionen) lassen wir uns davon leiten, wie der Markt das Risiko eines bevorstehenden Ereignisses einschätzt, was sich auf die mögliche Kursausweitung und damit auf unser potenzielles Handelsumfeld auswirkt.

Die Risiko-Ereignisse, die sich auf Risikopositionen (Aktien) auswirken könnte:

Bei der Betrachtung der impliziten 1-Wochen-Volatilität von Devisen (Optionen) lassen wir uns davon leiten, wie der Markt die Risikoposition für bevorstehende Ereignisse einschätzt, die sich darauf auswirkt, wie weit sich der Preis ausdehnen kann, und folglich auf unser potenzielles Handelsumfeld.

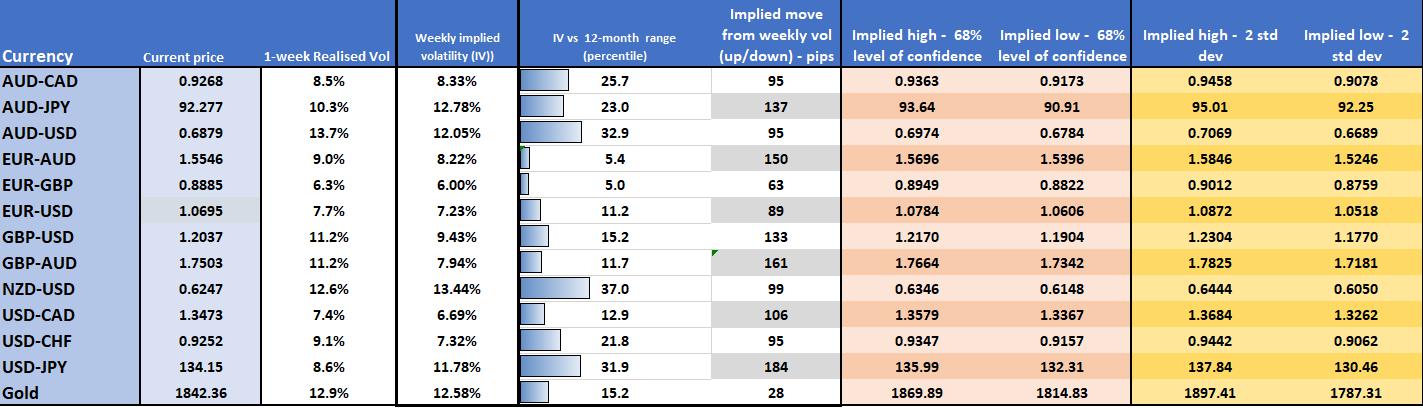

Die meisten Devisenpaare und Gold befinden sich eher am unteren Ende ihrer eigenen 12-Monats-Spanne – im Wesentlichen erwartet der Markt keine großen Bewegungen – weder nach oben noch nach unten – und obwohl dies ein Zeichen dafür ist, dass die Preisbewegungen auf niedrigem Niveau stattgefunden haben, wird nicht erwartet, dass die Daten der kommenden Woche, sowie das bekannte Ereignisrisiko die fundamentale Landschaft wesentlich verändern.

Matrix der impliziten Volatilität

Der Anleihemarkt ist so einflussreich wie eh und jeDer Anleihemarkt ist nach wie vor eine wichtige, treibende Kraft für alle Märkte, aber nach dem Anstieg der Renditen in dieser Woche sieht man eine Ermüdung bei den Verkäufen von 2- und 5-Jahres-Treasuries.

Dies hat eine gewisse Angst verursacht, die den USD nach oben getrieben hat, nachdem die USD-Bullen Hoffnung auf einen Ausbruch nach oben (USDX) aus der Konsolidierungszone hatten.

So stiegen die 5-jährigen US-Treasuries am Freitag auf 4,14%, kehrten dann aber um und schlossen bei 4,02%.

Dadurch blieb der Renditeaufschlag gegenüber deutschen Bundesanleihen in der vergangenen Woche unverändert bei 1,20% – dies ist möglicherweise einer der Gründe, warum EURUSD die Unterstützung bei 1,0655 gut halten konnte.

Die nächste große Risikoposition bleibt die Rede von Powell

Die US-Daten dieser Woche bergen für Trader ein gewisses Risiko, aber wenn man sich auf die FOMC-Sitzung am 22. März vorbereitet, richten sich die Augen der Welt auf die Aussage von Jay Powell vor dem Kongress (7. März).

Als nächstes Ereignisrisiko der Stufe 1 es könnte im Vorfeld dieser Rede eine erhöhte Volatilität vorliegen.

In dieser Woche werden zwar einige Redner der US-Notenbank zu Wort kommen, doch das FOMC-Protokoll vom Februar ist weitgehend uninteressant, könnte jedoch trotzdem für den Markt einige interessante Informationen enthalten.

Die Erwartungen für den US-Kern-PCE scheinen etwas niedrig, da der Konsens nicht um die große PPI-Überraschung bereinigt wurde.

Wir erhalten idiosynkratische globale Risikopositionen, bei denen es sich um volatile Ereignisse handeln könnte, die aber im Gegensatz zu den US-Daten, die auf den Multi-Asset-Märkten Widerhall finden, begrenzt sein sollten.

Globale Ereignisse, die man auf dem Radar haben sollte

Der kanadische Verbraucherpreisindex könnte den CAD stark beeinflussen, wenn er einen heißen Wert über 6,3 % erreicht. Auch die RBNZ-Sitzung sollte man im Auge behalten – der Markt rechnet hier mit 44 Basispunkten für Zinserhöhungen, und die implizite Volatilität des NZD ist höher als bei anderen Devisenpaaren.

Während die Inflation in Neuseeland grassiert, könnte die Ankündigung des landesweiten Notstands als Reaktion auf den Zyklon Gabrielle dazu führen, dass die RBNZ versucht, die Auswirkungen auf die Haushalte abzumildern, so wie wir es bei der Unterstützung nach dem Erdbeben in Christchurch gesehen haben.

Es ist nicht sicher, ob die Haushalte die Unterstützung bei einer unter den Erwartungen liegenden Anhebung um 25 Basispunkte spüren – also entweder 50 Basispunkte (Konsens) und die Bösen sein (aber sie haben einen Job zu erledigen, nicht wahr?) oder die Zinssätze unverändert lassen.AUDNZD scheint die bessere Wahl zu sein, wenn es darum geht, Aussie-Daten zu handeln.

Verbraucherpreisindex weiter steigen könnte und die Forderung nach einem Ende des YCC-Kickbacks aufkommen lassen – beides klare Risikopositionen für JPY- und JPN225-Engagements.Aktienmarktbewegungen

Auf der Seite der Aktien beobachten wir weiterhin den USD und die Entwicklung an den Anleihemärkten – der Endpreis der Fed Funds (jetzt 5,28%) sieht fair aus, und es scheint kaum vorstellbar, dass er sich derzeit viel höher als 5,3% bewegt.

Die Aktienmärkte könnten dadurch etwas Unterstützung finden.

Die Bären hingegen hätten gerne, dass der US500 bei ca. 4050 und der NAS100 bei ca. 12.200 Punkten nachgibt – das ist der Punkt, an dem die Käufer einsteigen könnten, und ein Tagesschlusskurs darunter könnte eine höhere Volatilität zur Folge haben.

Der HK50 wird von den Kunden stets aufmerksam beobachtet, und hier herrschen bessere Trendbedingungen, wobei oftmals bei Erholungen bis zum 5- oder 8-Tage-EMA verkaufen.

Die Ergebnisse von Alibaba und Baidu in dieser Woche könnten sich auf den HK50 auswirken, insbesondere Alibaba angesichts der impliziten Bewegung und der beträchtlichen Gewichtung bei einer Marktkapitalisierung von 2,11 Billionen HK$.

Eine große Woche mit AUS200-Berichten

Auf der Berichtsseite – in den USA haben zwar 81 % der Unternehmen berichtet, aber in dieser Woche werden die Ergebnisse und Aussichten mehrerer großer Einzelhändler veröffentlicht, was sich auch auf die Makroebene auswirken könnte.

In Australien meldeten 47 % des australischen Index Gewinne, von denen 63 % die Erwartungen hinsichtlich des Gewinns pro Aktie übertrafen (oder erfüllten), während 67 % die Umsatzerwartungen übertrafen, wobei insgesamt ein Umsatzwachstum von 12 % verzeichnet wurde.

Es ist auch hier die große Woche der Gewinne, da in dieser Woche die meisten Unternehmen in absoluten Zahlen an die Börse gehen – BHP, RIO, WOW und QAN, um nur einige zu nennen.

Der AUS200 könnte ein Niveau erreichen, das wie der HK50 ebenfalls nach unten tendiert und bei der 38,2%-Fibo (der Januar-Feb-Rallye) bei 7321 Unterstützung finden muss.

CADCHF – Spiel der Woche?

CADCHF – eines der besten mean reverting plays derzeit, da der Markt eine immer enger werdende Handelsspanne spielt – 46 Tage in einer 200-Punkte-Spanne.

Der Bollinger Band Squeeze könnte zu etwas Explosivem führen, und wie wir in den letzten fünf Jahren gesehen haben, kann das Paar einige explosive Bewegungen vollziehen, wenn es nach einer ruhigen Phase ausbricht.

Disclaimer & Risikohinweis

75,3% der Privatanleger-Konten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln.

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund von Leverage schnell Geld zu verlieren. Sie sollten sich überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

CFD-, und Derivatekonten werden von der Pepperstone GmbH bereitgestellt. Pepperstone ist eine Referenz auf Pepperstone GmbH (ein Unternehmen mit Sitz in der Bundesrepublik Deutschland und eingetragen im Handelsregister Düsseldorf unter der Nummer HRB 91279 Neubrückstr. 1, 40213 Düsseldorf, Deutschland). Pepperstone GmbH wird von der Bundesanstalt für Finanzdienstleistungsaufsicht (Registernummer 151148) beaufsichtigt.

Themen im Artikel

Infos über Pepperstone

Pepperstone wurde im Jahr 2010 in Australien gegründet und hat seinen Hauptsitz in Melbourne. Des weiteren verfügt Pepperstone über Niederlassungen in Düsseldorf und London. Mittlerweile hat Pepperstone Kunden in über 170 Ländern und wickelt Trades im Wert von über 12 Mrd. US-Dollar pro Tag ab...