ETF Analyse der Woche: VanEck Crypto and Blockchain Innovators UCITS ETF – A USD ACC

Anleger, die in die Blockchain-Transformation investieren möchten, bietet der Fonds Zugang zu Unternehmen, die weltweit tätig sind und die Blockchain einsetzen, um das Finanzwesen und andere Sektoren zu transformieren.

Die Bewertungen von börsennotierten Blockchain Unternehmen sind in den letzten Jahren aufgrund der zunehmenden Nutzerzahlen und Umsätze erheblich gestiegen.

Es ist davon auszugehen, dass die Blockchain-Implementierung weiter voranschreiten wird.

Der Fonds eröffnet die Möglichkeit von den langfristigen Wachstumspotential der Blockchain-Transformation zu profitieren.

Das Engagement ist diversifiziert und fokussiert sich auf börsennotierte Unternehmen, Mining Gesellschaften und anderen Infrastrukturunternehmen, die hinter digitalen Währungen und intelligenteren Formen der Finanzierung stehen.

Bedingt durch die dynamische Entwicklung des Blockchain Universums wird der zugrunde liegende Index vierteljährlich überprüft und ggf. angepasst.

ETF Chartcheck – Betrachtung im Wochenchart

Es ging bis Ende 2022 sukzessive abwärts. Wesentliche Erholungen haben sich bis dahin nicht eingestellt. Die moderaten Entlastungsbewegungen hatten keine Substanz.

Es gelang erst Anfang 2022 einen Boden zu formatieren. Es ging in den Folgemonaten wieder sukzessive aufwärts.

Allerdings wurden die Erholungen immer relativ schnell abverkauft, es fanden sich nachfolgend immer wieder Anleger die eingestiegen sind.

Es lässt sich aus dem Wochenchart auch herauslesen, dass die Vola seit Mitte 2023 deutlich zugenommen hat.

Der Anteilsschein konnte sich bis Dezember 2024 erholen, gab in den letzten Monaten aber die Gewinne wieder vollständig ab.

Das Papier konnte sich ab August 2023 immer im Bereich der SMA50 (aktuell bei 8,97 EUR) bzw. der SMA20 (aktuell bei 10,91 EUR) im Zuge von Rücksetzern stabilisieren und erholen.

Diese beiden Durchschnittslinien wurden aber in den letzten Handelswochen aufgegeben.

Es ging vergleichsweise dynamisch unter die SMA50, unter der sich der Anteilsschein jetzt festgesetzt hat.

Das Wochenchart hat sich mit der Bewegung der letzten drei Handelswochen deutlich eingetrübt.

Solange der Anteilsschein unter der SMA50 notiert, solange ist es möglich und denkbar, dass sich die Abgaben weiter fortsetzen könnten. Wird die 5,84 EUR angelaufen, so besteht hier eine Chance einen Boden zu formatieren.

Wird die Marke aber aufgegeben, so könnte es weiter abwärts an die 3,50 EUR bzw. an die 1,84 EUR gehen.

Kann das Papier einen Richtungswechsel abbilden, so könnte es zunächst an die SMA50 bzw. darüber an die SMA20 gehen.

Bullisch aufhellen würde sich das Chartbild aber erst, wenn sich der Anteilsschein verbindlich über der SMA20 festgesetzt hat.

Ob sich diese Bewegung aber in den kommenden Wochen abbildet bleibt abzuwarten.

Auf Basis der Kursmuster wäre es schon eine Leistung, wenn sich das Papier wieder über der SMA50 etablieren könnte. Das würde mit einer Entspannung des Chartbilds einhergehen.

- Aktuelle Einschätzung Wochenchart, Prognose: bärisch

ETF Chartcheck – Betrachtung im Tageschart

Der Anteilsschein konnte sich im August bzw. im September über die SMA20 (aktuell bei 8,70 EUR) bzw. die SMA50 (aktuell bei 10,08 EUR) schieben, nachdem die SMA200 (aktuell bei 9,22 EUR) einen robusten Support geboten hat.

Es ging dynamisch von der 7 EUR-Marke an die 14 EUR-Marke. Damit konnte der Anteilsschein sich innerhalb von wenigen Wochen im Wert verdoppeln.

Die Rücksetzer, die sich nachfolgend im Dezember eingestellt haben, konnten sich zunächst an der SMA20 stabilisieren.

Diese Durchschnittslinie als auch die SMA50 wurden im weiteren Handelsverlauf aufgegeben. Das Papier ist Ende Februar unter die SMA200 gerutscht und hat sich in den letzten Handelstagen auch darunter etabliert.

Die SMA20 hat die SMA200 von oben durchlaufen, was als ein bärisches Momentum interpretiert werden kann.

Das Tageschart hat sich damit bärisch eingetrübt und kann als angeschlagen interpretiert werden.

Solange das Papier unter der SMA20 notiert, solange besteht die Gefahr, dass sich die aktuelle Schwäche fortsetzen könnte. Denkbare Anlaufziele auf der Unterseite wurden in der Wochenbetrachtung gewürdigt.

Kann der Anteilsschein einen Richtungswechsel abbilden, so könnten Erholungsbewegungen zunächst in den Bereich de SMA20 gehen.

Kann der Anteilsschein diese Linie per Tagesschluss nehmen, so könnte es weiter aufwärts an die SMA200 gehen.

Aus dem Chart lässt sich die Relevanz dieser Durchschnittslinie sehr gut herauslesen.

Das Tageschart würde sich aber erst wieder aufhellen, wenn sich das Papier verbindlich über der SMA50 festgesetzt hat.

- Aktuelle Einschätzung Tageschart, Prognose: bärisch

ETF Basisdaten

|

*Stand 06.03.2025

Zusammensetzung des ETF

Der ETF ist aktuell in über 20 Positionen investiert.

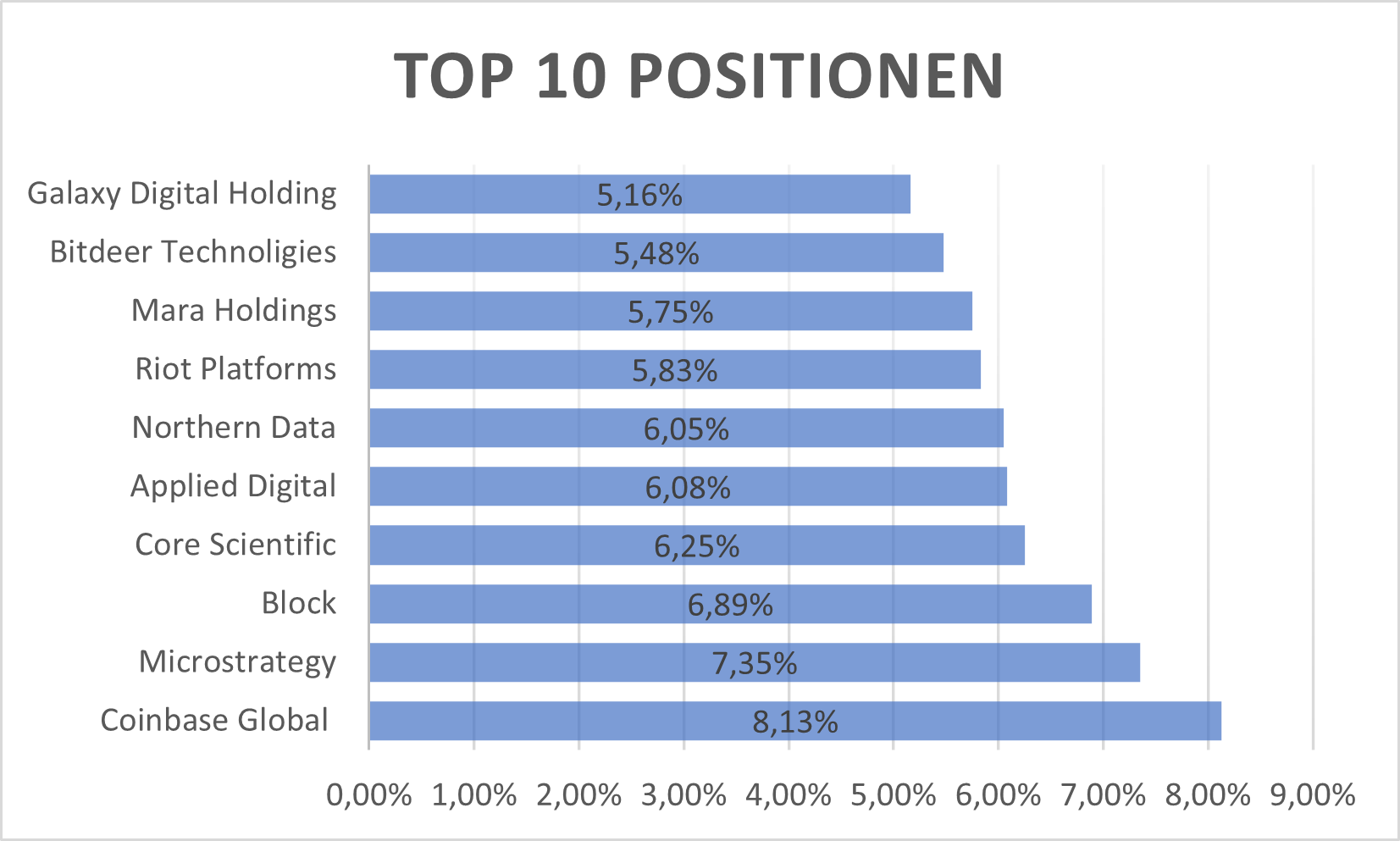

Die größten Positionen* verteilen sich auf die folgenden Gesellschaften / Unternehmen:

Aktienanlagen Schwerpunkte des VanEck Crypto and Blockchain Innovators UCITS ETF – A USD ACC; * Stand 06.03.2025 / Quelle: VanEck

Der Fonds hat vergleichsweise breit in die Unternehmen investiert.

In Coinbase Global sind gut 8 Prozent des Fondsvermögens investiert.

Auf die Top 10 Positionen verteilen sich gut 2/3 des Fondsvermögens.

Portfolioallokation des ETF nach Ländern

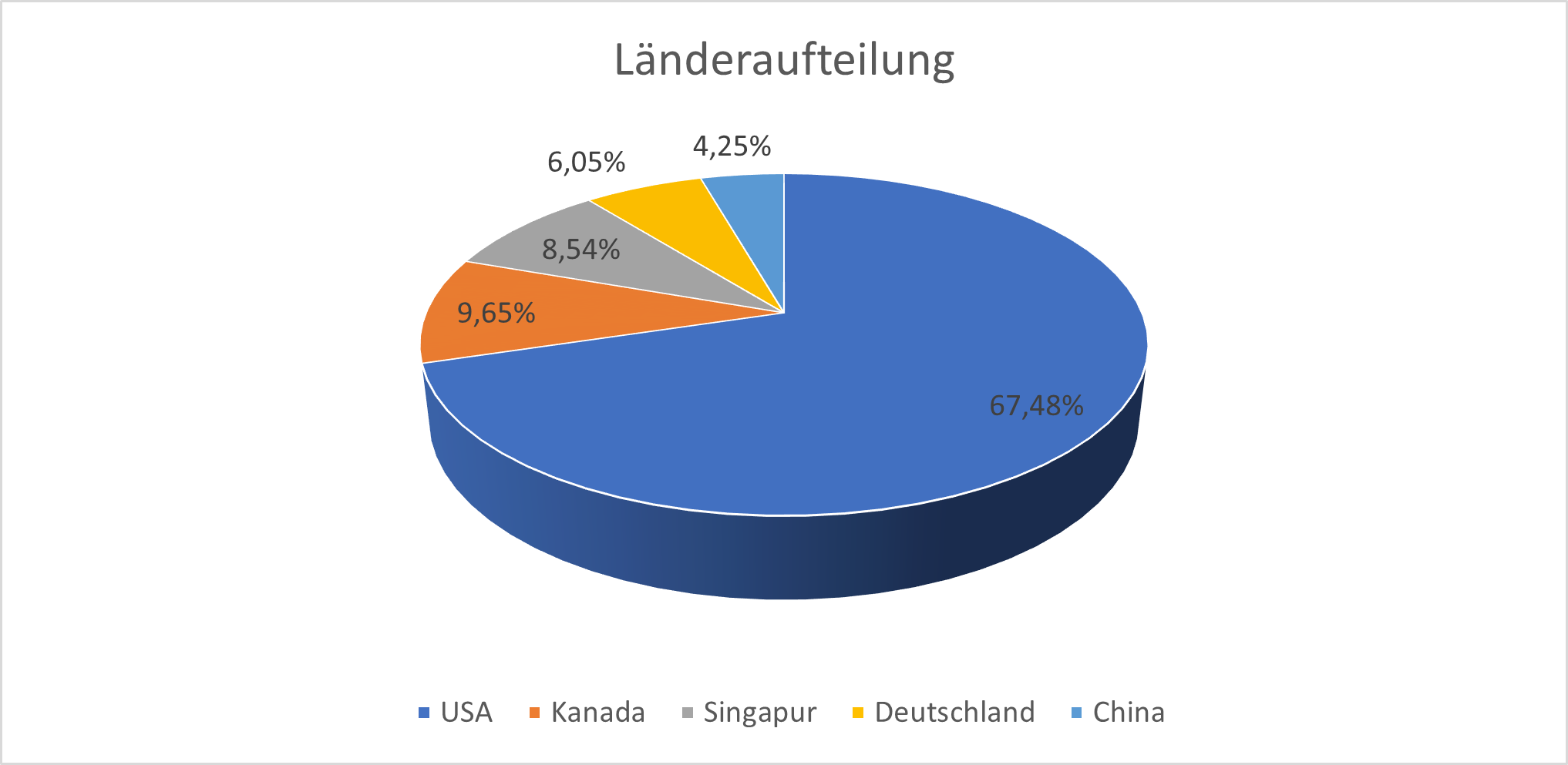

Länder Anlageschwerpunkte des VanEck Crypto and Blockchain Innovators UCITS ETF – A USD ACC; * Stand 06.03.2025 / Quelle: VanEck

Der Fonds hat vor allem in amerikanische Unternehmen investiert.

Diese könnten von der zukünftigen Strategie der amerikanischen Administration profitieren.

Auf der anderen Seite ergibt mit dieser Ausrichtung natürlich auch ein gewisses Klumpenrisiko.

Der Rest des Fondsvermögens ist vergleichsweise gleich auf vier weitere Länder verteilt.

Aufteilung des Anlagevermögens des ETF nach Sektoren

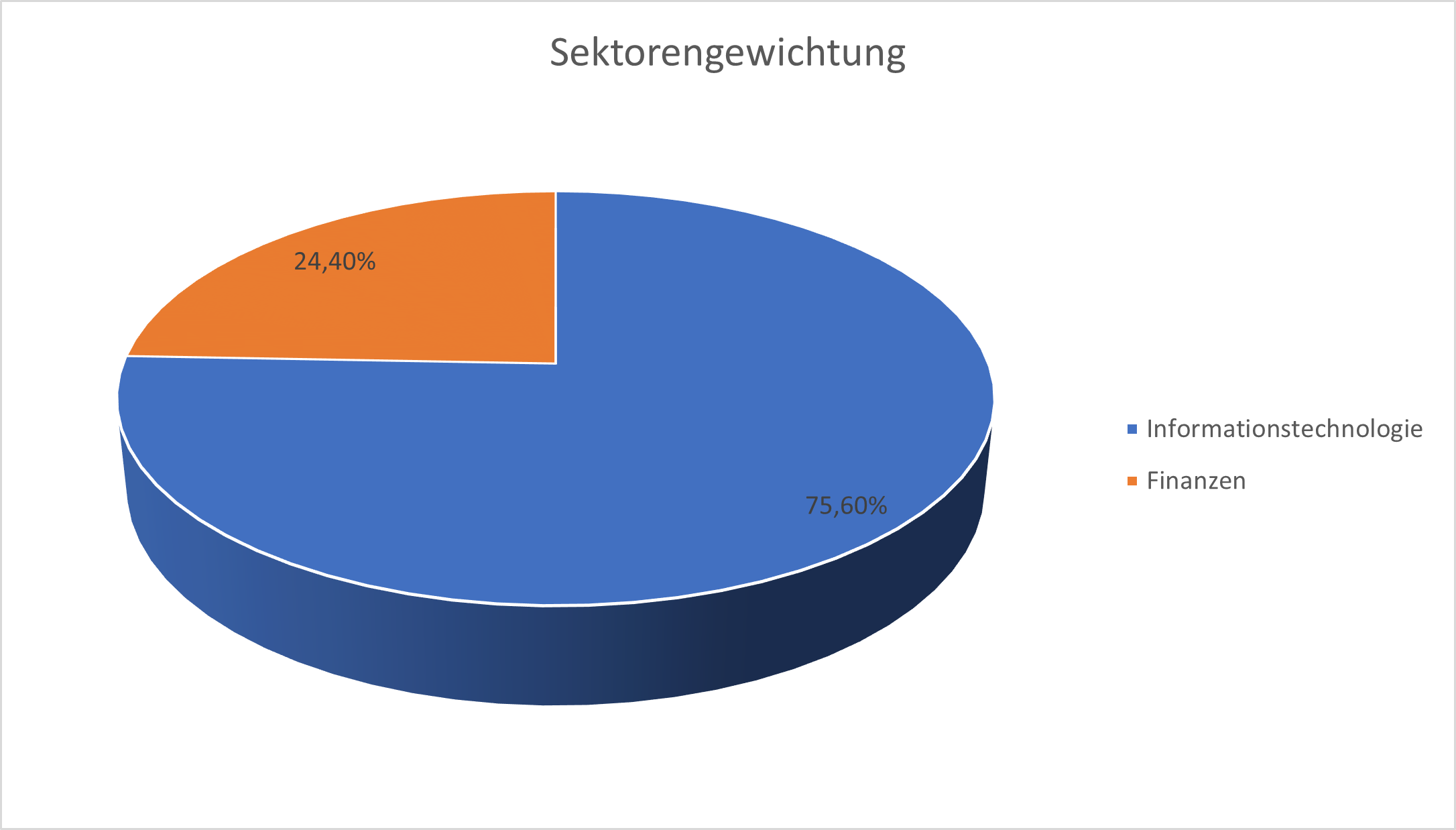

Portfolio des VanEck Crypto and Blockchain Innovators UCITS ETF – A USD ACC; * Stand 06.03.2025 / Quelle: VanEck

Schwerpunkte Branchen des Fonds sind Informationstechnologie und Finanzen, was auch die ausschließliche Fokussierung des Fonds betrifft, wobei der Sektor Finanzen noch untergewichtet erscheint.

Risikoübersicht des ETF

|

Die Rendite zu Risiko ist die Kennzahl, die die historische Rendite durch die historische Volatilität geteilt, die Kennzahl setzt also die historische Rendite ins Verhältnis zum historischen Risiko. Sie gibt einen Hinweis auf das Ausmaß der Kursschwankungen, die man in Kauf nehmen muss, um von der Rendite des Wertpapiers zu profitieren.

Der Maximum Drawdown gibt den maximalen Verlust des Investments im Betrachtungszeitraum an.

Rendite des ETF im Überblick

|

*Quellenangabe für die Kennzahlen: justef.com, monringstar.de, IShares.de, finanzen.de

Fazit

Diese könnten ein hohes Wachstumspotential erschließen. Auf der anderen Seite sollten die Risiken auch nicht unbeachtet bleiben.

Der Fonds investiert auch in kleinere Unternehmen und ist auf das Segment Informationstechnologien und Finanzwesen fokussiert.

Diese Konzentration verhindert eine breitere Diversifizierung und damit Absicherung.

Der Fonds ist, unserer Meinung nach, ein Investment für Anleger, die risikobereit sind und in innovative Technologien investieren möchten.

Ebenso muss dem Anleger, der in diesen Fonds investiert bewusst sein, dass das Engagement mit einer hohen Volatilität unterlegt sein kann, bzw. ist.

Übergeordnet hat der Fonds seit dem Hoch 2021 deutlich an Wert verloren.

Disclaimer & Risikohinweis

75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen stellen keine Handlungsansätze von XTB dar. Telefonate können aufgezeichnet werden.

XTB S.A. German Branch ist Finanzdienstleister mit registriertem Sitz in der Joachimsthaler Straße 10 in 10719 Berlin, Deutschland, eingetragen im Handelsregister beim Amtsgericht Frankfurt am Main, Deutschland; Handelsregisternummer: HRB 84148. XTB S.A. German Branch ist registriert bei der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und unterliegt grundsätzlich der Aufsicht und Kontrolle der polnischen Finanzaufsichtsbehörde KNF.

Themen im Artikel

Infos über XTB

Das Handelsangebot von XTB umfasst eine Produktpalette von über 2.400 CFDs auf Aktien, ETFs, Aktienindizes, Rohstoffe, Devisen und Kryptowährungen. Zudem können bei XTB über 3.600 echte Aktien und 1.350 ETFs der 16 größten Börsenplätze weltweit ab 10 Euro Mindestordervolumen ohne Kommission (b...