Das Playbook für Trader für die kommende Woche – der Aktienmarkt gewinnt an Fahrt

Obwohl ein Großteil dieser Anhebung bereits eingepreist ist, macht es Sinn, dem technischen Zusammenbruch von EURNZD, GBPNZD und GBPAUD EURAUD zu folgen.

Die britischen Arbeitsmarkt- und VPI-Inflationsdaten (Konsens 9,8 % YoY) werden veröffentlicht, die eine Anhebung um 50 Basispunkte auf der BoE-Sitzung am 6. September besiegeln könnten.

Sollten sie schwach ausfallen, könnten die Kurse in Richtung 25 Basispunkte schwenken – letzteres würde natürlich das GBP schwächen – angesichts der Tatsache, dass der britische Zinsmarkt für die BoE-Sitzung im September bereits 47 Basispunkte an Anhebungen einpreist und es eine Obergrenze von 50 Basispunkten gibt (d.h. die BoE wird nicht um 75 Basispunkte anheben), könnte man davon ausgehen, dass der Markt das GBP verkauft, insbesondere gegenüber Devisen mit hohem Beta (AUD, NZD, MXN).

Achten Sie auf die doppelte obere Nackenlinie im GBPUSD (Tages-Chart) bei 1,2003. Wenn diese in dieser Woche fällt, könnten wir bereit sein für einen Anstieg auf 1,1800/50.

Der AUD scheint gut unterstützt zu sein, da die Aktienmärkte weltweit (und insbesondere in den Schwellenländern) im Aufwind sind – der australische Lohn- und Beschäftigungsbericht für das zweite Quartal könnte die Forderung nach 50 Basispunkten für die RBA-Sitzung im September untermauern und für sorgen, dass für den Rest des Jahres 2022 mehr in der australischen Zinskurve eingepreist wird.

Wenn die Aktienmärkte unterstützt bleiben, was wahrscheinlich der Fall sein wird, dann sollte die Schwäche des AUD aufgefangen werden, da er ein thematisches Vehikel für den Handel mit einer Verbesserung der Marktstimmung ist – abgesehen davon sieht ein Fokus auf eine breite Palette klassischer fundamentaler Inputs auch bullish für den AUD aus – wo die realen 10-Jahres-Zinsen, die Terms of Trade und die 2-jährigen nominalen Anleiherenditen in Aussie allesamt besser abschneiden als in den USA und vielen anderen Ländern.

Der Aktienmarkt ist weiter im Aufwind

Das große Gesprächsthema ist aber wohl die Bewegung der globalen Aktienindizes, von denen viele eine echte Dynamik aufweisen. Der JPN225 könnte sich weiter auf der Long-Seite bewegen und der NAS100 hat sich vier Wochen lang in Folge erholt und den Markt nach oben getrieben, wobei Namen wie Apple im Mittelpunkt der Bewegungen stehen, die von ihren Tiefstständen bei 129 $ um 33 % gestiegen sind.

Wie beim US500 und US30 betrachten wir die Fibo-Retracements des Januar-Juni und April-Juni-Verkaufsrückgangs als Marker (und potenziellen Widerstand), aber wir beobachten auch den 200-Tage-MA. Der 200-Tage-MA des US 500 liegt bei 4317, so dass wir erwarten, dass dieser Wert Schlagzeilen machen wird, wenn er durchbrochen wird.

Die Treiber der Aktienmärkte?

Zweifellos haben bessere US-Daten zu diesem Aufwärtstrend bei Aktien beigetragen, und wir können den Einfluss durch eine einfache Überschneidung mit den Citigroup US Economic Surprise Indizes erkennen. Der schwierigere Teil für Privat-Investoren ist der Liquiditätsaspekt, und man muss die Abläufe im US-Geldsystem verstehen.

Die Bestände an Wertpapieren (Staatsanleihen und Hypotheken) verschwinden durch die QT aus der Fed-Bilanz (BS), aber wichtig ist, dass die Passivseite der BS und insbesondere die Überschussreserven, die die Geschäftsbanken bei der Fed halten, gestiegen sind – und zwar schneller als die von ihnen gehaltenen Wertpapiere gesunken sind -, was für den Laien als QE bezeichnet werden kann: eine höhere Liquidität führt zur Risikobereitschaft.

Wendet man sich den Flow-basierten Aktivitäten zu, kann man sehen, dass, da Aktien nach oben drängen, die Optionshändler ihre Delta-Absicherungen gedeckt haben. Man könnte viel Zeit damit verbringen, dieses Konzept zu erklären, aber im Wesentlichen bedeutete dies, dass Händler eine beträchtliche Short-Position in S&P500- und NAS100-Futures zurückkauften.

Auch CTAs (Commodity Trading Advisors) – systematische, trendfolgende Hedge-Fonds, die Futures für den Handel mit Trendmärkten nutzen – haben ihre Short-Positionen in Aktienindex-Futures zurückgekauft und sind nun netto leer.

Diese Akteure arbeiten in der Regel regelbasiert, und dies bedeutet, wenn die S&P500-Futures über 4310/20 steigen können, werden die Trendakteure beginnen, S&P500- und NAS-Futures zu kaufen – ein möglicher Auslöser für einen weiteren Anstieg.

Man kann ebenfalls sehen, dass der VIX-Index unter 20 % liegt und die realisierte 20- und 30-Tage-Volatilität des S&P500 stark sinkt.

Wenn die statistische Volatilität des S&P500 weiter sinkt, werden diese massiven Akteure zur Aktienrallye beitragen. Dies wird auch Devisenfonds dazu veranlassen, Long-Positionen in Carry-Währungen (oder Einkommen) zu halten, was bedeutet, dass sie die Währungen mit den höchsten Renditen (oder Terminpunkten) kaufen könnten- wir sprechen hier von MXN, ZAR und NZD.

Die Aktienrallye ist schwer zu begreifen – die Informationen über viele dieser Flow-basierten Aktivitäten zu bekommen und wirklich zu verstehen, was vor sich geht, kann für viele eine Herausforderung sein – aber solange die Liquiditätsdynamik anhält, die US-Daten im Einklang sind und verschiedene Big-Money-Akteure die Kurse nach oben jagen, könnte noch mehr zu holen sein.

Eine weitere wichtige Woche steht bevor – bleiben Sie aufgeschlossen und bereiten Sie sich darauf vor, entsprechend zu reagieren.

Zinsrückblick

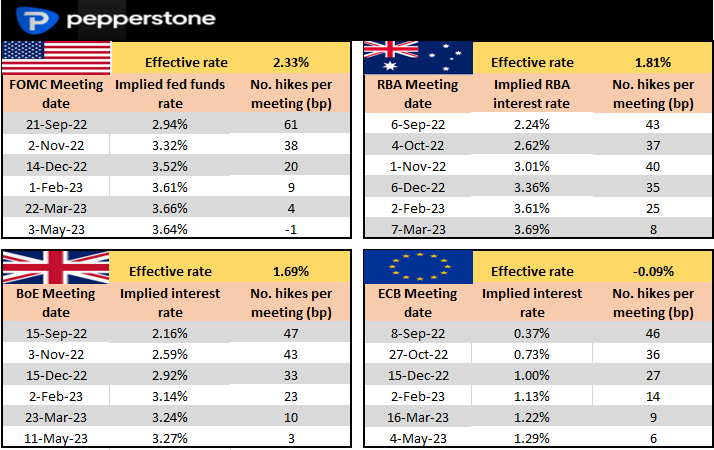

Um zu verstehen, was auf dem Markt eingepreist ist, schauen wir uns die Zinskurse an – hier sehen wir die Kurse/Swaps, die auf dem Markt für die bevorstehende Zentralbanksitzung eingepreist sind, und den Schritt nach oben (in Basispunkten) für die folgenden Sitzungen.

Für die FOMC-Sitzung im September sind beispielsweise 61 Basispunkte für Zinserhöhungen eingepreist.

Für die nächste RBA-Sitzung sind 43 Basispunkte für Zinserhöhungen eingeplant.

Disclaimer & Risikohinweis

73,9% der Privatanleger-Konten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln.

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund von Leverage schnell Geld zu verlieren. Sie sollten sich überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

CFD-, und Derivatekonten werden von der Pepperstone GmbH bereitgestellt. Pepperstone ist eine Referenz auf Pepperstone GmbH (ein Unternehmen mit Sitz in der Bundesrepublik Deutschland und eingetragen im Handelsregister Düsseldorf unter der Nummer HRB 91279 Neubrückstr. 1, 40213 Düsseldorf, Deutschland). Pepperstone GmbH wird von der Bundesanstalt für Finanzdienstleistungsaufsicht (Registernummer 151148) beaufsichtigt.

Themen im Artikel

Infos über Pepperstone

Pepperstone wurde im Jahr 2010 in Australien gegründet und hat seinen Hauptsitz in Melbourne. Des weiteren verfügt Pepperstone über Niederlassungen in Düsseldorf und London. Mittlerweile hat Pepperstone Kunden in über 170 Ländern und wickelt Trades im Wert von über 12 Mrd. US-Dollar pro Tag ab...