Löst ein Tapering eine Zinswende aus?

So stiegen beispielsweise die Renditen auf zehnjährige Staatsanleihen um mehr als 40 Basispunkte seit Anfang August.

Steht uns also eine Zinswende auf dem Anleihemarkt bevor? Und ist von einer ähnlichen Entwicklung in der Eurozone auszugehen?

Erfahren Sie in der heutigen Ausgabe des Zinskommentars, warum die kürzlich eingeführte geldpolitische Strategie mit dem Namen „Flexible Average Inflation Targeting“ (FAIT) einen rapiden Anstieg der Anleiherendite unwahrscheinlich macht.

Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor verharrt seit Dezember zwischen – 0,57% und – 0,53% und steht aktuell bei – 0,549%. Bis Ende 2021 erwarten wir einen Seitwärtsverlauf zwischen – 0,50% und – 0,60%. Dieser orientiert sich an der Einlagenfazilität der EZB.

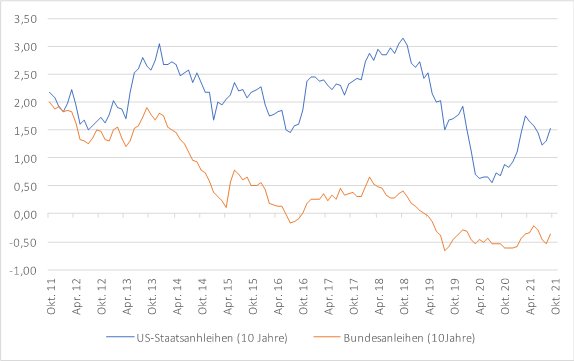

Langfristiger Zins: Der 10jährige SWAP-Satz/3M steht derzeit bei 0,23%. Die nächsten 6-12 Monate werden die Zinsen geringfügig steigen und sich zwischen – 0,3% und + 0,5% bewegen.

Löst ein Tapering eine Zinswende aus?

Das FAIT unterscheidet sich insofern gegenüber der üblichen Vorgehensweise, dass nun Phasen niedriger Inflationsraten durch Phasen höherer Inflationsraten ausgeglichen werden und umgekehrt.

Demnach wird nicht mehr nur die aktuelle Inflationsentwicklung betrachtet, sondern auch die vergangene. So soll unter anderem verhindert werden, dass auf kurzfristige Preissprünge zu voreilig reagiert wird.

Damit betrachtet die amerikanische Notenbank (Fed) das derzeitige Preisumfeld als nicht so gravierend wie es den Augenschein hat. In den letzten Monaten lag die Inflation signifikant über dem Inflationsziel von zwei Prozent, jedoch nicht in den Monaten davor.

Betrachtet man den Durchschnitt der letzten zwei Jahre betrug die durchschnittliche Inflationsrate 2,4 Prozent. Derzeit liegt diese bei 5,4 Prozent. Hinzu kommt, dass ein Großteil des Preisanstieges auf Angebotsschocks zurückzuführen ist.

Die Befürchtung eines abrupten Anstieges der US-Renditen ist nicht unbegründet. Im Jahr 2013 deutete die Fed ein Zurückfahren der Anleihekäufe an, woraufhin die Rendite auf zehnjährige US-Anleihen stark gestiegen ist. Ebenso ließ sich ein Liquiditätsabfluss aus etlichen Schwellenländern beobachten.

Heute ist die Situation eine andere, da die Fed aufgrund der neuen Inflationsstrategie bedachter vorgehen wird und zunächst die Anleihekäufe Schritt für Schritt zurückfahren wird.

Mit einer Zinserhöhung ist vor 2023 nicht zu rechnen und damit auch nicht mit einem allzu starken und schnellen Anstieg der Renditen auf amerikanische Staatsanleihen.

Ähnlich wird es sich in der Eurozone verhalten, da die Europäische Zentralbank (EZB) dieselbe geldpolitische Strategie verfolgt und das Preisumfeld zwar nicht ganz so angespannt, aber kritisch ist.

Zudem hat die EZB noch nicht konkret angedeutet die Anleihekäufe in naher Zukunft zurückfahren zu wollen. Damit ist ein Anstieg der zehnjährigen Bundesanleihen über die Null-Prozent-Marke in naher Zukunft eher unwahrscheinlich.

Disclaimer & Risikohinweis

Themen im Artikel

Infos über Neuwirth Finance

Die Neuwirth Finance GmbH ist als Boutique-Beratungsgesellschaft für gewerbliche Immobilieninvestoren seit mehr als 20 Jahren auf die Strukturierung und Platzierung von Immobilienprojekten spezialisiert.

Durch die langjährige Tätigkeit unterhält Neuwirth Finance enge Beziehungen zu jegl...