Ultra-lange Anleihen – Auf der Jagd nach dem letzten Tropfen Rendite

Ginmon: Würden Sie Ihr Geld für 50, 75 oder gar 100 Jahre verleihen? Wie viel Zinsen würden Sie für einen solchen Kredit verlangen?

Diese Fragen wirken abstrakt, jedoch sehen sich immer mehr Investoren, allen voran beispielsweise Pensionsfonds, mit ihnen konfrontiert. Die Rede ist hierbei von sogenannten “ultra-langen” Anleihen.

Diese laufen nicht wie gewöhnlich über 10 oder 15 Jahre, sondern in manchen Fallen über ein ganzes Jahrhundert. Der Definition nach sind “ultra-lange” Anleihen solche, die eine Laufzeit von mehr als 30 Jahren haben.

Solche Anleihen sind ein eher seltenes Marktphänomen, jedoch werden seit einigen Jahren immer häufiger ultra-lange Anleihen emittiert. Treiber für diese extrem lange laufenden Anleihen ist das historisch niedrige Zinsniveau.

Durch die anhaltend expansive Geldpolitik der Zentralbanken weltweit befinden sich Zinsen seit Jahren auf Tiefstständen. Für besonders kreditwürdige Emittenten, wozu unter anderem auch die Bundesrepublik Deutschland zählt, werden sogar Negativzinsen gezahlt.

Um sich diese besonders günstigen Konditionen zu sichern und auf Jahrzehnte hinaus einzuloggen, greifen Staaten immer häufiger auf möglichst lang laufende Anleihen zurück. Aber nicht nur Staaten, sondern auch Unternehmen und Institutionen wie Walt Disney, Coca-Cola oder sogar die Oxford-Universität nutzen dies aus.

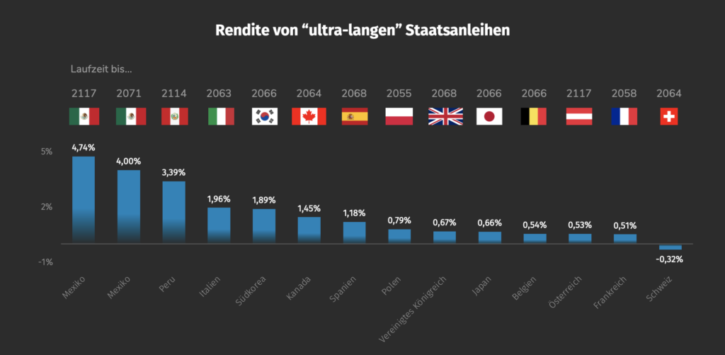

Quelle: Ginmon, Thomson Reuters Eikon; Stand 27.01.2021

Für den Emittenten sehr attraktiv, sind solche extrem lang laufenden Anleihen für Investoren eher so etwas wie der letzte Notnagel. Kaum ein Investor möchte sein Geld zu 1% für 100 Jahre anlegen. Wer aber in Staatsanleihen investieren muss, für den sind solche langen Anleihen mitunter das kleinere Übel, da sie vergleichsweise höhere Renditen abwerfen als kürzer laufende.

Vergleichen mit einer Rendite von 0,25% auf 30-jährige deutsche Bundesanleihen scheint 0,53% auf eine Jahrhundertanleihe Österreichs relativ attraktiv – der Schuldner hat eine ähnlich hohe Qualität, doch die laufende Rendite ist mehr als doppelt so hoch.

Staatsanleihen sind bei institutionellen Anlegern wie etwa Pensionsfonds oder auch Versicherungen ein essenzieller Anlagebaustein, der mitunter regulatorisch vorgeschrieben ist. Im aktuellen Marktumfeld ist es für sie schwierig, eine Anlage zu finden, welche zu ihren langfristigen Verbindlichkeiten passt und dennoch ein Mindestmaß an Rendite abwirft.

Ultra-lange Anleihen stellen ein solches Instrument dar. Die hohe Nachfrage nach solchen Anleihen erklärt sich daher vor allem durch den Mangel an Alternativen, nicht durch die Attraktivität der Anleihen selbst.

Ein interessantes Beispiel hierzu: Mexiko hat im Jahr 2021 eine 50 Jahre lang laufende Anleihe emittiert. Die laufende Rendite? Lediglich 4,00 % bei einem durchschnittlichen Rating von BBB und einer negativen Tendenz. Rutscht Mexiko eine Rating-Stufe herunter, handelt es bereits um einen Junk-Bond. Die Anleihe war dennoch dreifach überzeichnet.

Die Kombination aus mäßigem Rating und vergleichsweise niedriger Rendite stellt eine dramatische Entwicklung am gesamten Anleihenmarkt dar. Auch die Renditen für Anleihen mit CCC-Rating – dies entspricht der risikoreichsten Rating-Kategorie vor einer tatsächlichen Zahlungsunfähigkeit – liegen auf einem historisch niedrigen Niveau.

Neben relativ niedrigen Renditen für vergleichsweise risikoreiche Anleihen sollte ein weiterer Faktor nicht vergessen werden: das Zinsänderungsrisiko. Im aktuellen Marktumfeld mag die Investition in eine Staatsanleihe für 50 Jahre mit 1,5 % Rendite p.a. für einen Pensionsfonds interessant wirken, aber was passiert, wenn die Zinsen mittelfristig wieder steigen? Dann verliert die Anleihe je nach Zinsniveau enorm an Wert.

Denn wenn es woanders bessere Renditen für kürzere Laufzeiten gibt, dann wird kaum ein Investor mehr sein Geld für nahezu 100 Jahre an Staaten mit einem relativ schlechten Anleiherating wie Mexiko oder auch Peru geben wollen.

Das historisch niedrige Zinsumfeld macht dabei vor allem eines mehr als deutlich: Wer Rendite erwirtschaften möchte, der muss in Aktien investieren. Geld für Jahrzehnte in einer Junk-Anleihe zu binden, nur um eine mittelmäßige Rendite zu erhalten, stellt kein zufriedenstellendes Risiko-Rendite-Verhältnis dar.

Anleihen sollten in einem Portfolio daher vor allem einem Zweck dienen: Sie sollen einen Risikopuffer darstellen und Ruhe in ein Portfolio bringen. Als Performancetreiber sind sie nicht vorgesehen und sollten auch nicht als ein solcher behandelt werden.

Disclaimer & Risikohinweis

Feld nicht bekanntThemen im Artikel

Infos über Ginmon Vermögensverwaltung GmbH

Der 2014 von Lars Reiner und Ulrich Bauer gegründete digitale Vermögensverwalter Ginmon bietet Privatkunden Dienstleistungen an, die vorher ausschließlich sehr vermögenden Kunden vorbehalten waren.

Ginmon ist einer der führenden unabhängiger Robo-Advisor Deutschlands und bietet Privatan...