Value-Aktien im Aufwind

BlackRock: Faktoren bilden gewissermaßen die Grundlage von Anlageportfolios. Es sind breite, dauerhafte Kräfte, welche die Renditen von Aktien, Anleihen und anderen Vermögenswerten bestimmen.

Faktorbasierte Anlagestrategien nutzen die Fortschritte der Datenverarbeitung und moderne Technologie, um diese historisch nachweisbaren Renditetreiber gezielt in Portfolios einzusetzen.

Investoren, die die Funktionsweise von Faktoren verstehen, können damit Überrenditen erzielen und Risiken reduzieren.

2 Haupttypen als Renditetreiber

Als Renditetreiber lassen sich zwei Haupttypen von Faktoren unterscheiden: zum einen makroökonomische Faktoren, die über Anlageklassen hinweg funktionieren. Zum anderen Stil-Faktoren, die Renditen und Risiken innerhalb von Anlageklassen erklären können.

Die akademische Forschung zeigt, dass in Bezug auf Aktien fünf Stil-Faktoren im Vergleich zum breiten Markt langfristige Mehrrenditen erzielen können: geringere Unternehmensgröße (Size) und hohe Unternehmensqualität (Quality) sowie niedrige Bewertung (Value), geringe Schwankungsbreite (Minimum Volatility) und positive Kursdynamik (Momentum) von Aktien.

Diese Faktoren wirken abhängig vom Marktzyklus nicht immer in gleichem Maße. Insofern ist die optimale Gewichtung auf Basis regelmäßiger, umfassender Analysen für den Anlageerfolg entscheidend.

Stil-Faktoren leisten nach Ansicht des Vermögensverwalters BlackRock einen entscheidenden Mehrwert zur Diversifizierung von Portfolios. Daher unterstützt BlackRock Investoren dabei, aktuelle Chancen und Risiken der einzelnen Stil-Faktoren noch besser einzuschätzen, um sie dementsprechend optimal im Portfolio zu berücksichtigen.

Im Rahmen dessen kommentiert Hamed Mustafa, Leiter Institutional Sales Deutschland im Bereich ETF und Index Investing bei BlackRock, ab sofort einmal monatlich die aktuelle Faktor-Sicht von BlackRock.

Dabei stehen folgende drei Signale im Vordergrund:

- Konjunkturumfeld, verbunden mit der Frage: Hat der entsprechende Faktor in einem solchen Umfeld historisch betrachtet gute Renditen geliefert?

- Bewertung: Ist der Faktor im historischen Vergleich günstig oder hoch bewertet?

- Relative Stärke: Gibt es einen Trend, der die positive Entwicklung des Faktors unterstützt?

Je mehr dieser Signale in die Allokationsentscheidung einfließen, umso robuster fallen die Ergebnisse aus.

Hamed Mustafa, Leiter Institutional Sales Deutschland im Bereich ETF und Index Investing bei BlackRock:

„Die Einschätzung für Momentum-Aktien, also Titeln im Aufwärtstrend, hat sich noch einmal verschlechtert, da sich die Unsicherheit an den Märkten und die Sektor-Rotation negativ auf den Stil-Faktor ausgewirkt haben. Die Bewertung ist nach wie vor attraktiv, sie hatte aufgrund der Rebalancierung in Richtung des Technologiesektors etwas Attraktivität eingebüßt.

Der Stil-Faktor Quality, bei dem der Fokus auf Papieren qualitativ hochwertiger Unternehmen mit besonders gesunden Bilanzen liegt, lief am zweitschlechtesten und bekam den Ausverkauf bei IT-Werten zu spüren. Dadurch verschlechterte sich das Kurs-Momentum dieses Faktors, die Bewertung bleibt jedoch attraktiv.

Value-Aktien, also Titel mit niedrigen Kurs-Gewinn- oder Kurs-Buchwert-Verhältnissen, haben sich vor dem Hintergrund steigender Zinsen sehr gut entwickelt. Der Stil-Faktor ist aktuell günstig in der Bewertung und weist ein positives Kurs-Momentum auf.

Minimum-Volatility-Aktien, Werte mit relativ geringen Schwankungsbreiten, zeigten sich weitgehend unverändert. Die Risikoscheu an den Märkten wirkte sich positiv aus, demgegenüber belasteten höhere Zinsen. Das Kurs-Momentum dieses Stil-Faktors hat sich über die vergangenen Monate verbessert.

Size-Aktien, also Werte von Unternehmen mit geringerer Marktkapitalisierung, verschlechterten sich erneut im Januar und die relative Stärke des Stil-Faktors hat noch einmal nachgelassen.“

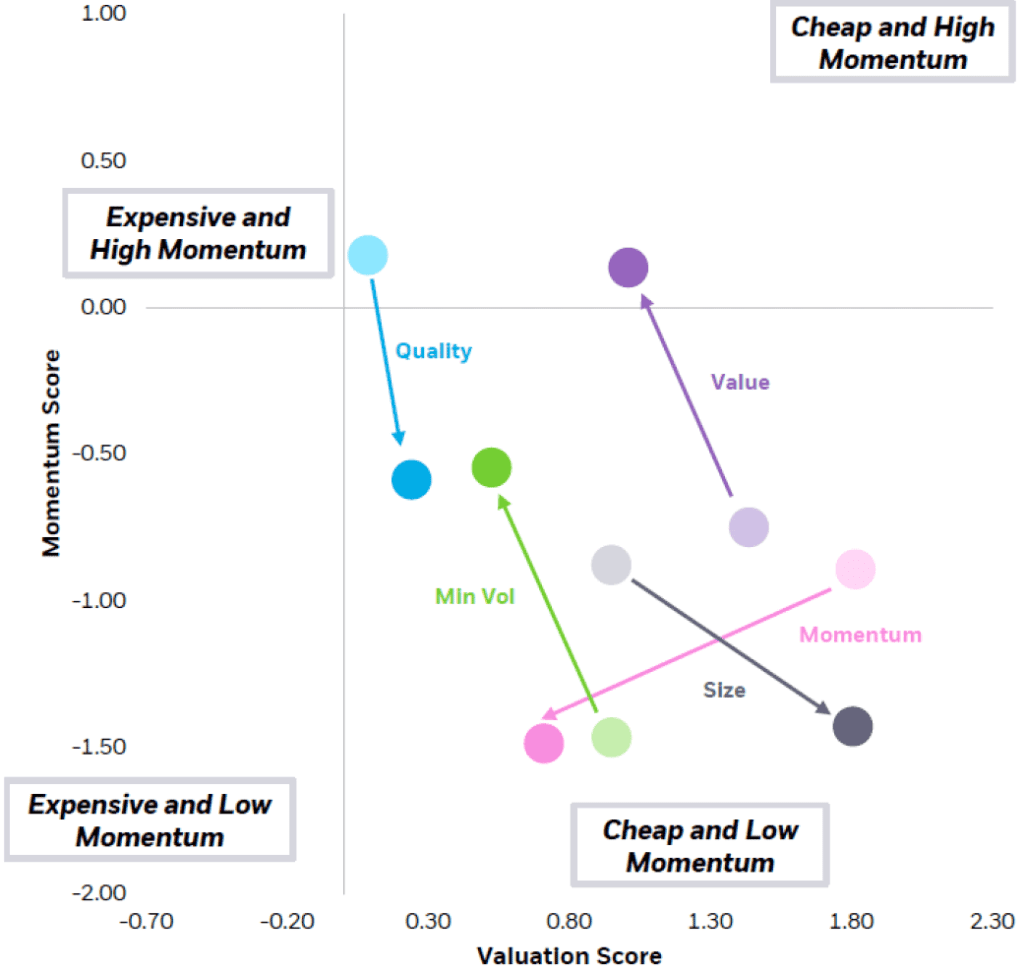

Die aktuelle Einschätzung zu den einzelnen Stil-Faktoren auf globaler Ebene im Überblick:

Momentum Score = Bewertung des jeweiligen Faktors im Hinblick auf seine Kursdynamik / Valuation Score = Bewertung des jeweiligen Faktors anhand seiner Bepreisung am Markt; Quelle: BlackRock; Stand 31. Dezember 2021. Die Grafik zeigt, wie die einzelnen Stil-Faktoren unter den Gesichtspunkten Bewertung und Momentum abschneiden – aktuell (jeweils die farbintensiveren Punkte) sowie vor drei Monaten (jeweils die helleren Punkte). Sie dient nur zur Veranschaulichung.

Weitere Informationen

Stil-Faktoren lassen sich wissenschaftlichen Erkenntnissen zufolge auf drei Ursachen zurückführen: Einige kompensieren Investoren für höhere Risiken. Andere beruhen auf strukturellen Ursachen, etwa Marktregeln oder Anlagebeschränkungen von Investoren.

Aus der damit verbundenen Unzugänglichkeit gewisser Marktsegmente für bestimmte Gruppen ergeben sich Chancen für Investoren mit größeren Anlagefreiheiten. Und schließlich gibt es Stil-Faktoren, die auf dem Anlegerverhalten beruhen – zum Beispiel Herdentrieben oder Panikverkäufen.

Dies schafft Opportunitäten für Investoren mit Sichtweisen abseits des Mainstreams.

Wie sich Stil-Faktoren idealerweise kombinieren lassen, wird in der akademischen Forschung lebhaft diskutiert. An den beiden äußeren Enden des Meinungsspektrums kristallisieren sich zwei Ansätze heraus: zum einen die statische Aufteilung des Vermögens, so dass jeder Faktor unabhängig vom Marktumfeld stets das gleiche Gewicht im Portfolio hat.

Zum anderen der Versuch, Faktoren zu timen, also: entsprechend dem Marktumfeld den jeweils richtigen Zeitpunkt zum Ein- bzw. Ausstieg zu erwischen und so im Rahmen einer Faktor-Rotationsstrategie zu einer dynamischen Allokation zu gelangen.

BlackRock zufolge lässt sich die Effizienz dieser beiden Ansätze weiter optimieren, gewissermaßen durch einen Mittelweg. Dieser besteht aus einer strategischen Gleichgewichtung der einzelnen Faktoren und wird entsprechend der Marktsignale um taktische Schwerpunkte ergänzt, wobei zu jeder Zeit in alle Faktoren investiert wird.

Solche Rotationsstrategien bieten zwei potenzielle Ertragsquellen: erstens langfristige statische Faktorprämien im Rahmen eines breit aufgestellten Portfolios und zweitens Erträge, die sich aus den taktischen Schwerpunkten ergeben.

Aufgrund dieses Potenzials sind Faktor-Rotationsstrategien bei Investoren zunehmend gefragt.

Disclaimer & Risikohinweis

Themen im Artikel

Infos über BlackRock Investment Management

BlackRock Investment Management ist der größte Vermögensverwalter der Welt. Der unabhängige Treuhänder wurde 1988 gegründet und ist bereits seit 1994 auch in Deutschland mit einer Niederlassung vertreten. Das verwaltete Vermögen beläuft sich auf über 7 Billionen US-Dollar.