EuroStoxx50: Zinserhöhungen dürften den Markt brechen

Was nach einer hervorragenden Performance aussieht, ist eigentlich lediglich eine Rückkehr auf ein Preisniveau, was man in den letzten Jahren immer mal wieder erreichen konnte.

Von neuen Rekordständen konnte man beim EuroStoxx50 demnach nichts melden.

Trotz des Marktumfelds dürfte das Preisniveau des EuroStoxx50 insgesamt aber als hervorragend zu bezeichnen sein, so auch die Performance in diesem Jahr.

Was derzeit so schön aussieht, dürfte sich in den nächsten beiden Quartalen aber wohl eher weniger „aufhübschen“ lassen.

Zinslage

Es ist die Zinslage, die den EuroStoxx50 auf absehbare Zeit doch noch einfangen könnte.

Warum?

Nun, die EZB hat den Leitzins (MRO/Main refinancing operations) in den letzten Monaten immer weiter gen Norden geschraubt – mittlerweile ist man bei 4,00 Prozent angekommen.

Das soll den Aussagen der vielen EZB-Offiziellen, die in den letzten Wochen zur Geldpolitik der EZB Stellung bezogen, aber noch nicht das Ende der Fahnenstange sein.

Im Rahmen der Juli-Sitzung soll es einen weiteren Zinserhöhungsschritt geben und es sickerte bereits durch, dass die EZB auch dann möglicherweise weiter anheben könnte.

Wie immer man es bewerten möchte, ein Leitzins im Bereich der 4,00 bis 4,50 Prozent dürfte sich mit einer 3-6monatigen Verzögerung erheblich bremsend auf die Wirtschaftsentwicklung auswirken.

Den Binnenkonsum in der Eurozone dürfte dies nicht gerade mächtig ankurbeln helfen, wenn hohe Zinsen Finanzierungen verteuern.

Die hohen Zinsen dürften sich folglich durch viele Bereiche ziehen und sich negativ auswirken.

Erheblich höhere Zinsen bei den Immobilienkrediten, bei den Refinanzierungen von Immobilienkrediten, bei Verbraucherkrediten bis hin zum Finanzierungsmodell eines Kfz oder anderer größerer Wirtschaftsgüter.

Inflationsproblem

Das Inflationsproblem könnte sich mit einer nachlassenden Wirtschaftsaktivität in Kombination mit einer höheren Arbeitslosigkeit zum Großteil lösen.

Wem dies als „bearishe Argumente“ noch nicht ausreichen sollte, der blicke auf China oder auch auf die USA.

Die beiden wichtigsten Märkte für die Eurozone wiesen zuletzt auch konjunkturell betrachtet nicht gerade die besten Werte auf.

Chinas wirtschaftliche Erholung geriet jüngst ins Stocken und Peking steuert mit Zinssenkungen bereits entgegen.

In den USA dürfte man im Juli wieder eine Zinserhöhung vornehmen und wohl in den nächsten Monaten den Arbeitsmarkt doch noch Schwäche verpassen.

Als ob dies noch nicht genügt, wäre der Blick nach London zu richten.

Die Zinsen in Großbritannien dürften aufgrund der hohen Inflation mitunter sogar bis auf 6 Prozent ansteigen, so die Marktmeinungen derzeit.

Auch aus Großbritannien wäre demnach für den Rest der Eurozone nicht gerade konjunkturelle Hilfe in Form von Nachfrage nach Wirtschaftsgütern aus der Eurozone zu rechnen.

Zugegeben wirkt das hier gezeichnete Bild recht düster, doch eigentlich beschreibt es nur die Realität.

Dabei hat der eine oder andere Investor und Trader vielleicht schon beinahe verdrängt, dass direkt vor der Haustür der Europäischen Union ein Krieg tobt.

Das ist tragischer Weise der einzige Punkt, der für überraschende Kurserfolge sorgen könnte – Kriegswirtschaft in Kombination mit einer hohen Staatsnachfrage.

EuroStoxx50 – der Blick in den Chart

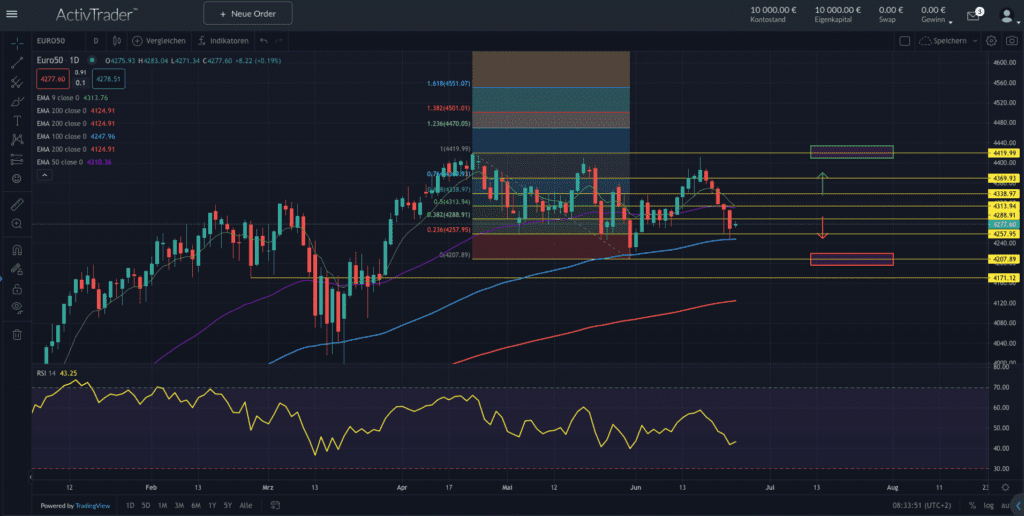

Die hier vorliegende Analyse erfolgt im Tageschartbild anhand des CFDs auf den EuroStoxx50-Kassa-Index (Cash Index), also den „Euro50“. Um die Ziele für die Bullen und Bären näher definieren zu können, wäre auf eine Fibonacci-Analyse abzustellen.

Diese Fibonacci-Analyse könnte dann mittels der durch die webbasierte Handelsplattform „ActivTrader“ erzeugten Fibonacci-Retracements und Fibonacci-Projektionen genutzt werden, um die nächsten Ziele zur Ober- und Unterseite etwaig ableiten zu können.

Quelle: ActivTrader

Ausgehend vom letzten Zwischenhoch des 21. April 2023 von 4.419,99 Punkten bis zum Zwischentief des 31. Mai 2023 von 4.207,89 Punkten, wären die nächsten Widerstände bei den Marken von 4.288,91 Punkten (0.382%), 4.313,94 Punkten (0.50%), 4.338,97 Punkten (0.618%), 4.369,93 Punkten (0.764%) und 4.419,99 Punkten (1.00%) abzuleiten.

Die Unterstützungen kämen bei den Marken von 4.257,95 Punkten (0.236%) und 4.207,89 Punkten (0.00%), sowie beim ersten Verlaufstief aus der jüngsten Charthistorie vom 24. Februar 2023 von 4.171,12 Punkten in Betracht.

Dem Chartbild wurden hier obendrein die drei EMAs (EMA50 in lila Farbe, EMA100 in blauer Farbe und EMA200 in roter Farbe) hinzugefügt.

Zur Unterseite könnte das 0.00prozentige Fibonacci-Retracement von 4.207,89 Punkten (also das letzte Zwischentief) von den Bären getestet werden.

Zur Oberseite wäre ein Test des alten Hochs von 4.419,99 Punkten anheimzustellen.

Beide Kurszielbereiche wurden hier im Chartbild durch die beiden Rechtecke visualisiert (das farblich grün unterlegte Rechteck dient der Visualisierung des Kurszielbereichs der Bullen, das rot unterlegte Rechteck dem Kurszielbereich der Bären).

Der Relative-Strength-Index (RSI) lag zum Zeitpunkt dieser Analyse mit 43,25 Punkten im neutralen Bereich.

Wichtige Indikatoren der technischen Analyse:

Disclaimer & Risikohinweis

72% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Die zur Verfügung gestellten Informationen stellen keine Anlageauskunft dar. Sie wurden nicht im Einklang mit den rechtlichen Anforderungen erstellt, welche eine unabhängige Anlageauskunft fördern soll, und ist demnach als Marketingmitteilung zu verstehen. Die Informationen beinhalten keine Auskunft über ActivTrades Preise, oder ein Angebot oder Aufforderung zu einer Transaktion in irgendeinem Finanzinstrument. Es wird keine Gewähr für die Richtigkeit oder Vollständigkeit dieser Information gegeben. Alle Informationen berücksichtigen nicht die individuellen Anlageziele und die Finanzsituation der Empfänger. Renditeentwicklung in der Vergangenheit ist kein zuverlässiger Indikator zukünftiger Entwicklungen. ActivTrades bietet ausschließlich einen Auftragsdurchführungsservice an. Folglich geschieht der Handel auf Basis dieser Information auf eigenes Risiko.

Themen im Artikel

Infos über ActivTrades

Der Broker ActivTrades bietet Anlegern nicht nur einen schnellen, sondern auch einen zuverlässigen Zugang zum Intraday-Handel mit CFDs auf über 1.000 Basiswerte in 7 Anlageklassen. Darüber hinaus bietet der Forex- und CFD-Broker neben einer fortschrittlichen Handelsplattform über das 24 Stunde...