Anleihen: Rekordjahr für erstrangig unbesicherte Bankanleihen

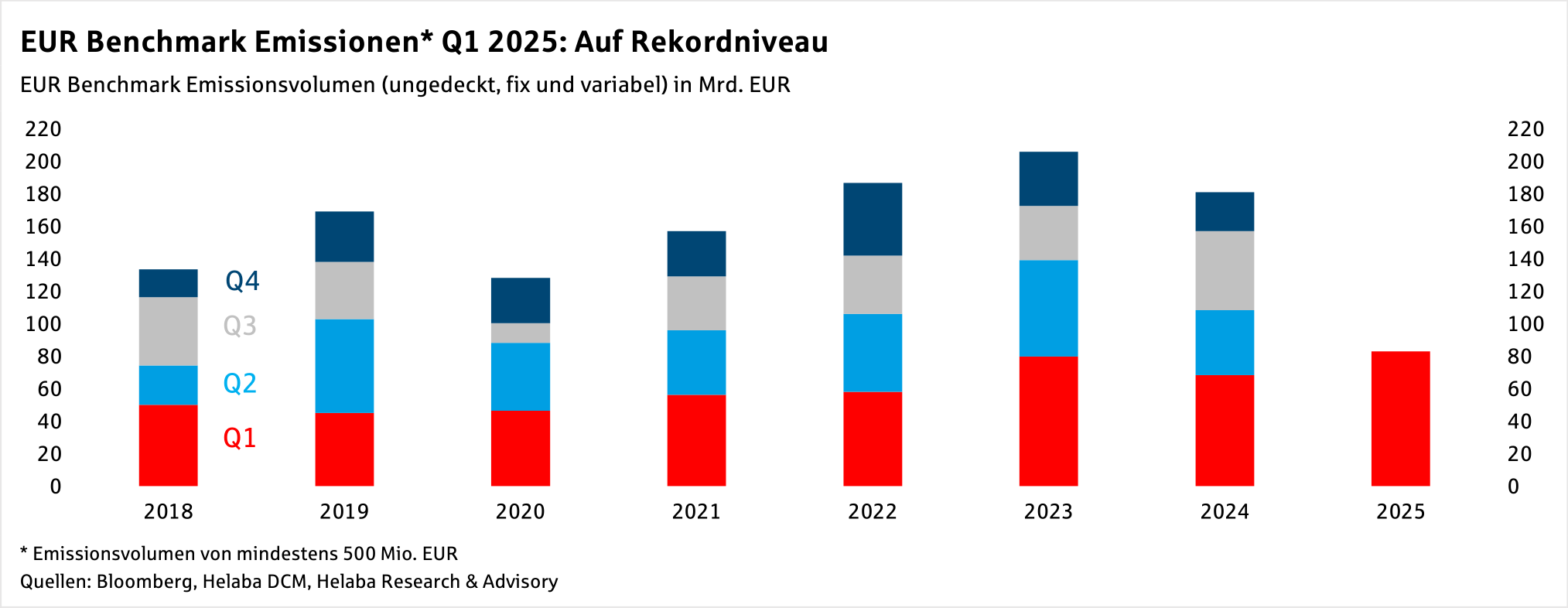

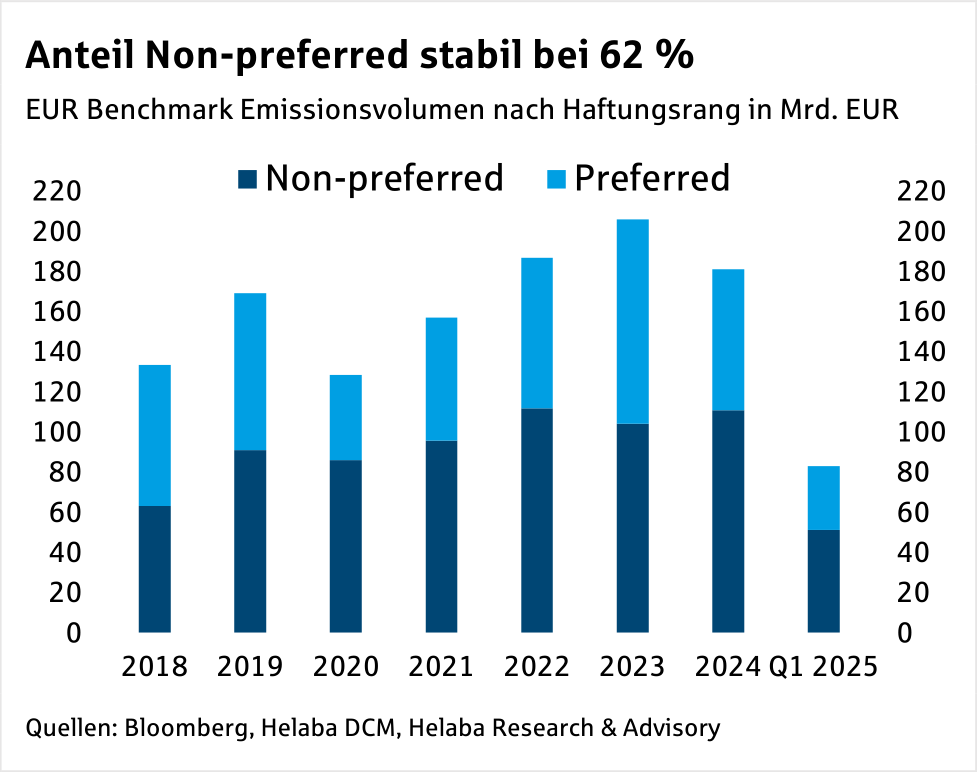

Der Primärmarkt für erstrangig unbesicherte Bankanleihen im EUR Benchmark-Format hat das 1. Quartal 2025 mit einem Rekord abgeschlossen.

Das emittierte Volumen summierte sich auf rund 83 Mrd. EUR und übertraf sogar das Spitzenvolumen im 1. Quartal 2023.

Gegenüber dem gleichen Vorjahreszeitraum entsprach dies einem Anstieg von 21%.

Den Mittelwert der vorausgegangenen sieben Auftaktquartale überstieg es um knapp 50%.

Haupttreiber für das äußerst aktive Primärmarktgeschehen waren u.E. hohe Fälligkeiten und das freundliche Marktumfeld bei hoher Unsicherheit über den weiteren Ausblick.

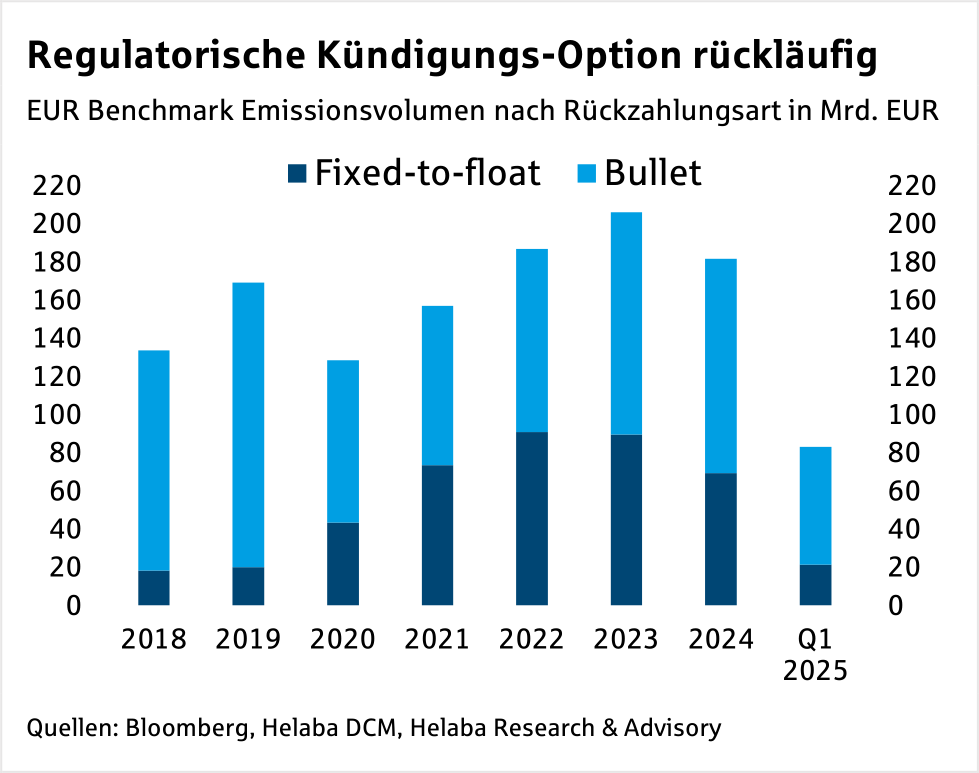

Auch regulatorische Anforderungen bleiben ein bestimmender Faktor

Hierbei dürften die zwischenzeitlich hohen SNP-Fälligkeiten eine wichtige Rolle spielen.

Auch das verhaltene Einlagenwachstum aufgrund attraktiverer Alternativen bei gestiegenem Zinsniveau dürfte sich stützend auf die Primärmarktaktivitäten ausgewirkt haben.

TLTRO-Refinanzierungen spielen allerdings keine Rolle mehr – die letzte Tranche wurde am 18.12.2024 an die EZB zurückgezahlt.

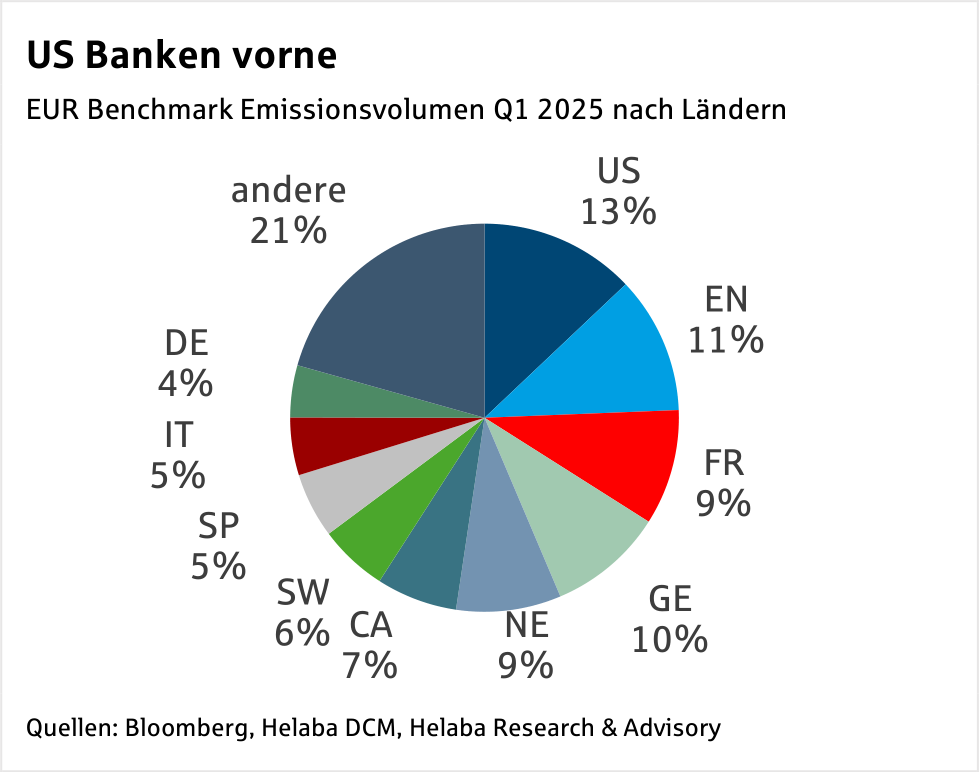

Nach Ländern betrachtet entfiel auf US-Banken der größte Anteil des Neuemissionsvolumen im 1. Quartal 2025, dicht gefolgt von Banken aus dem Vereinigten Königreich, Frankreich, Deutschland und den Niederlanden.

Bestimmend sind vor allem am Kapitalmarkt besonders aktive und aufgrund ihrer Größe mit hohen Kapitalanforderungen belegte Banken.

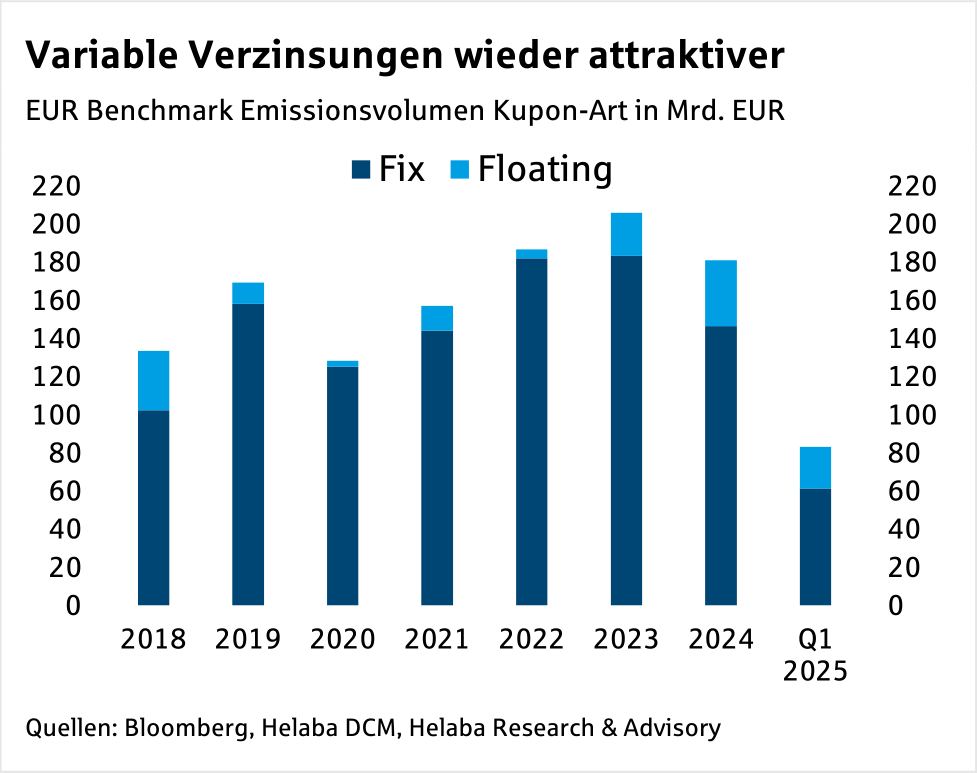

Auffallend ist auch der steigende Anteil variabel verzinslicher Papiere (26% in Q1 2025 gegenüber 19% im Gesamtjahr 2024).

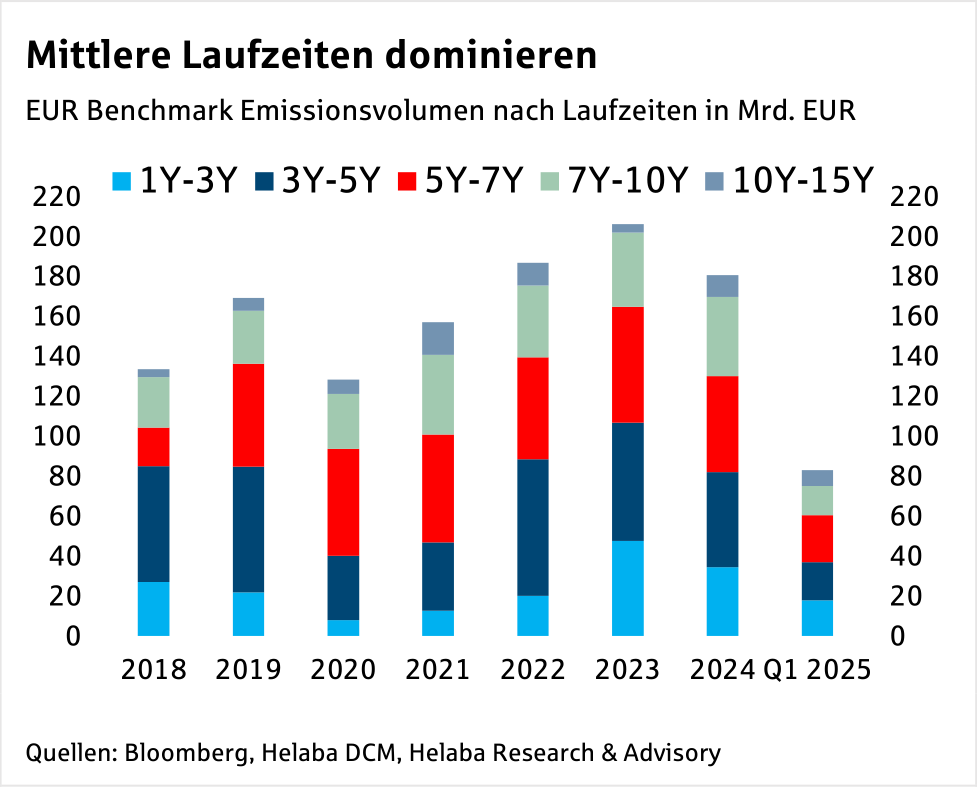

Der Fokus lag auf mittleren Laufzeiten, was der aktuellen Zinskurve geschuldet war.

Haupttreiber dürfte der spürbare Anstieg der Fälligkeiten sein.

Hinzu kommt das verhaltenere Wachstum der Kundeneinlagen bei wieder attraktiveren Anlagealternativen.

Darüber hinaus rechnen wir mit einer steigenden Kreditnachfrage bei niedrigerem Zinsniveau, nachdem hier die Talsohle bereits durchschritten ist.

Zwar sind die Mindestquoten für das regulatorische Gesamtkapital erreicht, hohe Fälligkeiten sind inzwischen jedoch auch hier entscheidend und führen zu Refinanzierungen.

Spätestens ab dem 2. Halbjahr 2025 dürfte es aufgrund der im Jahr 2026 weiter zunehmenden Fälligkeiten auch erneut wieder zu Vorfinanzierungen kommen.

Im krisengeprägten volatilen Marktumfeld bleibt das richtige Timing eine Herausforderung, offene Marktfenster werden auch bei erhöhten Spread-Niveaus rege genutzt werden.

Disclaimer & Risikohinweis

Themen im Artikel