Südkorea, Mexiko und China sind die großen Gewinner dieses Jahres

Derzeit steht die Rangliste fest: Südkorea, Mexiko und China sind die großen Gewinner dieses Jahres. Australien, Indien und Saudi-Arabien könnten Überraschungskandidaten für den nächsten Zyklus sein.

Von den Chip-Exporteuren Asiens bis hin zu den Nearshoring-Zentren Lateinamerikas war die Reaktion des Marktes auffallend uneinheitlich seit dem „Liberation Day“ vor gut sechs Monaten.

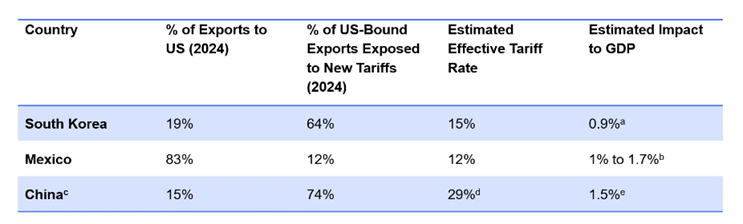

Die Gesamtrenditen im Jahr 2025 zeigen die Auswirkungen der Normalisierung der Politik und der Neuausrichtung der Lieferketten:

Südkorea (+64%), Mexiko (+42%) und China (+37%) führen die globalen Märkte an, während Australien (+17%), Indien (+3%) und Saudi-Arabien (+2%) bislang die Schlusslichter bilden.

Wir glauben, dass makroökonomische Veränderungen und die Neuordnung des Handels eine Differenzierung auf Länderebene unerlässlich gemacht haben.

Dies veranlasst viele Anleger dazu, sich für taktische Engagements bestimmten Ländern zuzuwenden und ihre Allokationen auf Märkte zu konzentrieren, die am unmittelbarsten von den sich entwickelnden Zoll- und Wachstumsdynamiken profitieren.

Die drei Spitzenreiter: Neuordnung der globalen Führungsrolle

Quelle: „Tariffs: Korea Gets A Deal.” Barclays. 31. Juli 2025.b. Quelle: „Latin America Economic Outlook & Strategy.” Citi Research. 29. September 2025. c. Einschließlich Hongkong und Macau. d. Quelle: „State of U.S. Tariffs: October 17, 2025.” The Budget Lab at Yale. e. Quelle: EIU-Länderbericht, 15. Oktober 2025 Quellen: FactSet, offizielle Regierungsstatistiken, Center for Global Development, Nomura, Barclays, Budget Lab at Yale, Citi Research, Latin America Economic Outlook & Strategy, Economist Intelligence Unit.

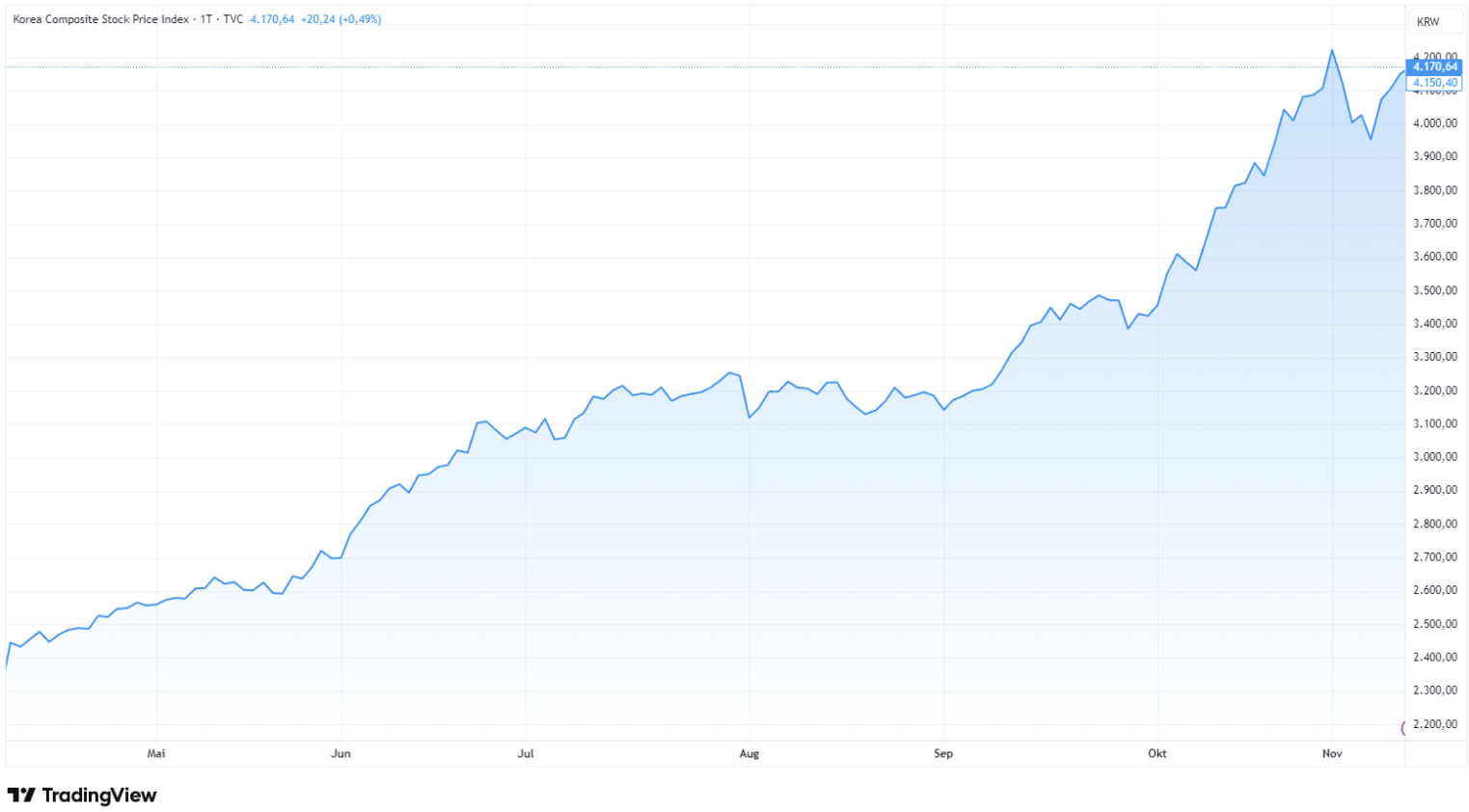

Südkorea: Technologischer Aufschwung

Wenn die weltweiten Investitionen in Chips weiterhin stark bleiben und die Preise für Speichermedien weiter steigen, dürfte sich die Exportdynamik Koreas unserer Meinung nach fortsetzen. Wir bleiben zwar wachsam gegenüber einer möglichen Eskalation der geopolitischen Spannungen, werden aber auch auf eine mögliche Verlangsamung der Technologieausgaben achten, die zu einer erneuten Zyklizität des Marktes führen könnte.

Dennoch sehen wir den bis Mitte 2025 anhaltend hohen Handelsüberschuss Seouls gegenüber den USA als Signal dafür, dass die Nettoexporte weiterhin gut positioniert sind, um einen bedeutenden Beitrag zum Wachstum des Bruttoinlandsprodukts (BIP) zu leisten.

Ergänzend zu diesen starken externen Fundamentaldaten beeinflussen auch innenpolitische Veränderungen die Stimmung der Anleger. In einer bemerkenswerten Kehrtwende hat die Regierung von Präsident Lee Jae Myung ihre Pläne zur Senkung der Kapitalertragsteuergrenze für Aktienanleger nach Widerstand seitens der Kleinanleger verworfen. Diese ursprünglich zur Stärkung der Steuereinnahmen gedachte Entscheidung bekräftigt nun den Fokus der Regierung auf die Stützung des Marktvertrauens und die Aufrechterhaltung der Aktienrally.

Dennoch ist Korea nach unserer Analyse aufgrund der laufenden Reformen der Unternehmensführung und der tiefen Integration in regionale Handelsnetzwerke ein zentraler taktischer Übergewichtungsfaktor für Anleger, die ein Engagement in technologiegetriebenem Wachstum suchen.

Im vergangenen Jahr stieg der Leistungsbilanzüberschuss des Landes gegenüber den USA auf über 118 Milliarden US-Dollar – von zuvor etwa 88 Milliarden US-Dollar –, was die zugrunde liegende Stärke des Außenhandelssektors trotz globaler Gegenwinde widerspiegelt.

Entwicklung des KOSPI seit dem „Liberation Day“

Mexiko: Nach wie vor ein Star im Bereich Nearshoring

Kürzlich hat die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) ihre Wachstumsprognose für Mexiko für 2025 aufgrund überraschend robuster Exporte auf rund 0,8% angehoben, was unterstreicht, wie der Außenhandel die Schwäche der Binnenkonjunktur ausgleicht.

Gleichzeitig sehen wir weiterhin Abwärtsrisiken in Form einer verlangsamten Schaffung formaler Arbeitsplätze, etwas schwankender Investitionen und anhaltender Inflationsdruck – ein Hinweis darauf, dass strukturelle Hürden bestehen bleiben.

Insbesondere die Sektoren Rohstoffe und Finanzen gehören zu den Sektoren mit der besten Performance seit Jahresbeginn. Rohstoffaktien profitieren von den günstigen Rahmenbedingungen für Nearshoring und der steigenden Nachfrage nach Metallen und Vorleistungen im Zusammenhang mit dem Reshoring von Lieferketten. Der Finanzsektor scheint unterdessen von einer stabilen Währungsdynamik, exportgetriebenen Kreditvergaben und einer sich verbessernden Unternehmensrentabilität zu profitieren.

Wir gehen davon aus, dass die Zollbefreiungen für Waren, die dem Abkommen zwischen den Vereinigten Staaten, Mexiko und Kanada (USMCA) entsprechen, bestehen bleiben und damit die zollbedingten Belastungen für die Exporte verringern werden. Wenn die industrielle Nachfrage in den USA stabil bleibt und die jüngsten Zollstreitigkeiten eingedämmt werden können, könnte Mexiko diese Entwicklung unserer Meinung nach bis 2026 aufrechterhalten.

Eine stärkere Rechtsstaatlichkeit unter der Regierung von Präsidentin Claudia Sheinbaum könnte zusätzliche Aufwärtspotenziale bieten und das Vertrauen der Anleger sowie die Glaubwürdigkeit der Regierungsführung stärken. Sollte sich das Wachstum in den USA verlangsamen, könnten sich die kurzfristigen Gewinne abschwächen, aber wir glauben, dass strukturelle Rückenwindfaktoren die mittelfristigen Aussichten Mexikos weiterhin stützen dürften.

Investoren haben Allokationen in Mexiko als klares Engagement im Bereich „Friendshoring” genutzt und dabei die Attraktivität der Währungsstabilität, der Exportdynamik und der sich verstärkenden Haushaltsdisziplin hervorgehoben.

Entwicklung des Índice de Precios y Cotizaciones (IPC) seit dem Liberation Day

China: Von Spannungen zu einer fragilen Erholung

Vor kurzem kündigten beide Seiten eine vorläufige Rahmenvereinbarung zur Aussetzung neuer Zölle und zur Lockerung bestimmter Exportbeschränkungen an, was eine spürbare Entspannung der Lage signalisiert. Dieser Schritt stärkte die Marktstimmung weltweit und verstärkte die Erwartungen hinsichtlich stabilerer Handels- und Lieferkettenbedingungen.

Gleichzeitig setzt China weiterhin auf eine Balance zwischen Entschlossenheit und Pragmatismus und nutzt seinen Einfluss im Bereich Seltene Erden und Permanentmagnete – die für Verteidigungssysteme, Elektrofahrzeuge und grüne Technologien von entscheidender Bedeutung sind – eher als Verhandlungsinstrument denn als aktive Waffe. Vor diesem Hintergrund markiert die Rendite der chinesischen Aktienmärkte von 37% seit Jahresbeginn eine beeindruckende Kehrtwende gegenüber der Underperformance des Vorjahres.

Das gestiegene Vertrauen der Unternehmen und die stabileren Exportaufträge deuten auf erste Erfolge der Entspannung der Handelskonflikte und gezielter inländischer Konjunkturmaßnahmen hin.

Während der verlängerten Golden Week-Feiertage Anfang Oktober stiegen die Reiseaktivitäten und das Konsumverhalten sprunghaft an. Regierungsdaten zeigten fast 890 Millionen Passagierreisen und Ausgaben in Höhe von etwa 114 Milliarden US-Dollar – beides ein Anstieg von rund 15% gegenüber dem Vorjahr –, was auf eine erneute Dynamik im Dienstleistungs- und Einzelhandelssektor hindeutet. In Verbindung mit der bevorstehenden Singles Day-Shopping-Saison im November könnten diese Trends ein gutes Zeichen für eine Trendwende bei den Ausgaben der chinesischen Haushalte sein.

Was die Lieferkette betrifft, unterstreichen die jüngsten Exportbeschränkungen Pekings für schwere Seltenerdmetalle die anhaltende Bedeutung Chinas in den globalen Wertschöpfungsketten für Technologie und saubere Energie – eine strukturelle Stärke, die unserer Meinung nach bei der Allokation in China nicht übersehen werden sollte.

Wenn die inländischen Konjunkturmaßnahmen anhalten und die lokalen Regierungen ihre Schulden effektiv verwalten, könnte China seine Erholungsdynamik aufrechterhalten. Strukturelle Veränderungen hin zu Elektrofahrzeugen, erneuerbaren Energien und fortschrittlicher Fertigung verstärken die vorsichtig optimistische Einschätzung einer nachhaltigeren Neubewertung des Marktes.

Disclaimer & Risikohinweis

Themen im Artikel

Infos über Franklin Templeton Investments

Franklin Templeton Investments ist eine Investmentgesellschaft mit Hauptsitz in San Mateo, Kalifornien. Das Unternehmen ist in mehr als 30 Ländern vertretenDas verwaltete Vermögen beträgt rund 1,5 Billionen USD.

Anlageschwerpunkte sind globale Growth- und Value-Aktieninvestments, intern...