Risiko-Assets kaufen, wenn es am dunkelsten ist

Pepperstone: Aktien finden nach wie vor wenig Freunde, und wenn man sich die vielen täglichen und wöchentlichen Setups in unseren Kernaktienindizes ansieht, scheint es zum jetzigen Zeitpunkt unwahrscheinlich zu sein, dass man vor der Bewegung steht und kontert.

Der chinesische CN50 und der AUS200 sehen besonders schwach aus, während die EU-Aktienmärkte einen steilen Abwärtstrend aufweisen und ein Kursniveau nach dem anderen durchbrechen.

In den USA ist der NAS100 vier Tage in Folge gefallen und befindet sich auf einer riesigen Unterstützungszone zwischen 14.560 und 14.430, während der US500 das Swing-Low vom 4. Oktober bei 4200 im Visier hat – wenn diese Niveaus in dieser Woche durchbrochen werden und die realisierte 20-Tage-Volatilität des SPX ansteigt, könnte sich das Marktgeschehen auf einen Vorstoß des S&P500 in Richtung 4000 konzentrieren.

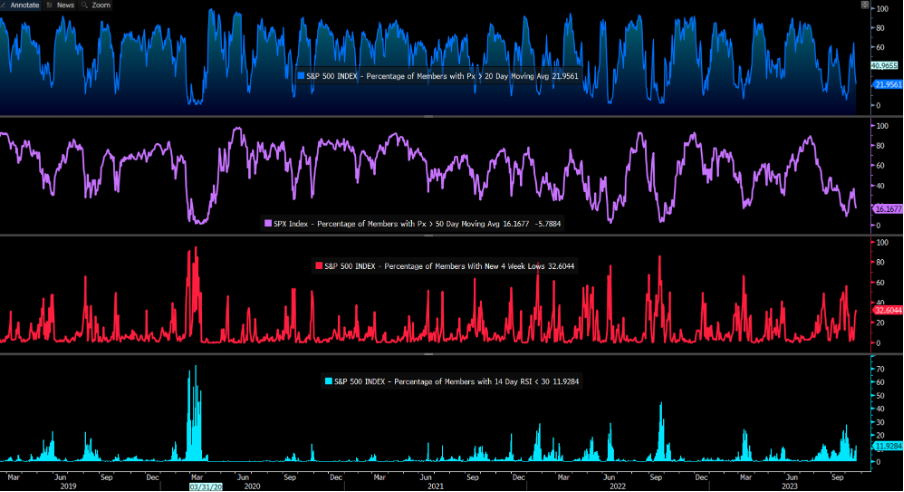

Die Contrarians haben begonnen, auf die Stimmung zu achten und eine Reihe von Charts zu erstellen, darunter die sich verschlechternde Marktbreite und die Anzahl der Aktien (in einem Index), die unter dem gleitenden 20-, 50- oder 200-Tage-Durchschnitt liegen, die einen RSI von unter 30 aufweisen oder die sich auf einem 4-Wochen-Tief befinden.

Nach derzeitigem Stand scheint man noch nicht in der Nähe eines Punktes maximaler Rückläufigkeit zu sein.

Die CNN-Sendung Fear and Greed kann die Stimmung an den Märkten sehr gut einfangen und sendet eine ähnliche Botschaft.

Die Zeit für Contrarianismus rückt näher – und wer liebt nicht einen handelbaren V-Tiefpunkt -, aber das Verhältnis zwischen Risiko und Ertrag hat sich noch nicht ausreichend verschoben.

Vielleicht können die Unternehmensgewinne einen positiveren Effekt haben und die Stimmung stabilisieren.

Vielleicht werden diejenigen, die sich bis zum Wochenende abgesichert haben, diese Absicherungen teilweise auflösen wollen – man muss den Geldfluss abwarten, da er zu einer lebhaften Eröffnung der Aktienindizes und zugrunde liegenden Futures um 09:00 Uhr AEDT führen könnte.

Wir konzentrieren uns weiterhin auf die geopolitischen Schlagzeilen, die Entwicklung der 10- und 30-jährigen US-Staatsanleihen, die Volatilität und die Energiemärkte.

Da Anleihen im Portfolio keinen Schutz bieten, steuern Trader das Drawdown-Risiko weiterhin durch Volatilität, Gold und den CHF als herausragende Absicherungen.

Der USD hat sich in dieser Phase des Aktienrückgangs und des Anstiegs der Renditen langfristiger Anleihen nicht so gut entwickelt, wie manche gehofft hatten.

Ein Faktor ist, dass die Wachstumsdynamik in der EU und in China zunimmt, so dass der Rest der Welt weniger schlecht dasteht.

Wir gehen auch zurück und verstehen, dass sich der CHF in Zeiten geopolitischer Spannungen eher wie Gold verhält, und nach einer 7,8%igen Rallye zwischen Juli und Oktober (im DXY) war eine Konsolidierung des USD-Index immer eine Möglichkeit.

Man könnte den USDCNH und USDJPY als Richtwert im Auge behalten.

Die Tatsache, dass sich beide Paare in einer Konsolidierung befinden, hält die Volatilität der G10-Devisenmärkte gedämpft und ist ein Faktor, der den USD daran hindert, sich auf breiter Devisenbasis frei zu bewegen.

Da viele versuchen, eine Trendwende an den Aktienmärkten zu Traden, kann ein Risikoaufschwung in dieser Woche nicht ausgeschlossen werden, und man muss für alle Möglichkeiten offen sein – es ist jedoch ein Kampf gegen das sich entwickelnde Momentum, und viele Trader werden es vorziehen, bei einer Erholung Shorts zu initiieren (oder hinzuzufügen), anstatt dagegen anzukämpfen.

Risiko zu kaufen, wenn es am dunkelsten ist und die Stimmung auf dem Tiefpunkt ist, ist eine weit verbreitete Marktphilosophie, aber ich bin mir nicht sicher, ob wir schon so weit sind.

Entscheidende Datenpunkte für diese Woche:

- EU-Einkaufsmanagerindex für das verarbeitende Gewerbe und den Dienstleistungssektor (24. Oktober, 10:00 Uhr) – Marktkonsens ist, dass der Diffusionsindex bei 43,6 (von 43,4 im September) und der Dienstleistungsindex bei 48,6 (von 48,7) liegt.

- UK PMI für das verarbeitende Gewerbe und den Dienstleistungssektor (24. Oktober 10:30 Uhr) – der Marktkonsens sieht den Diffusionsindex bei 44,6 (von 44,3 im September) und den Dienstleistungsindex bei 49,3 (unverändert 49,3). Ein besserer Dienstleistungsindex könnte eine starke Reaktion im GBP auslösen, da der Markt bereits stark abverkauft ist.

- Australiens Verbraucherpreisindex für das dritte Quartal (25. Oktober, 2:30 Uhr) – der Konsens sieht den Verbraucherpreisindex für das Gesamtjahr bei 5,3 % yoy (von 6 %) / den Kernpreisindex bei 5,0 % yoy (5,9 %). Die Aussie-Zinsmärkte bewerten eine Zinserhöhung am 7. November mit einer Wahrscheinlichkeit von 34 %. Wenn man also einen CPI-Wert von über 5,4 % erhält, könnte der Markt eine Zinserhöhung auf der RBA-Sitzung im November mit 50 % oder sogar mehr bewerten. AUDNZD war der beste Ausdruck für die AUD-Bullen, gerät jedoch in eine Angebotszone um 1,0850.

- US S&P PMI für das verarbeitende Gewerbe und den Dienstleistungssektor (24. Oktober 15:45 Uhr) – ein Datenpunkt, den der Markt völlig ignorieren oder der Auslöser für eine beträchtliche Reaktion sein könnte – der Konsens ist, dass man das verarbeitende Gewerbe bei 49,9 (von 49,8) und den Dienstleistungssektor bei 49,9 (50,1) sieht.

- BoC-Sitzung Kanada (25. Okt. 16:00 Uhr) – der Swap-Markt misst einer Zinserhöhung bei dieser Sitzung nur eine sehr geringe Chance bei, und nur 6 Basispunkte für Erhöhungen bis März 2024 sind kumulativ eingepreist – wenn der Ton der Erklärung ein größeres Risiko von Erhöhungen bei zukünftigen Sitzungen andeutet, dann könnte der CAD anziehen.

- EZB-Sitzung (26. Okt. 14:15 Uhr) – die EZB wird bei dieser Sitzung keine Zinserhöhung vornehmen, daher liegt der Schwerpunkt auf ihren Prognosen zu den wirtschaftlichen Aussichten und der Hürde für künftige Zinserhöhungen. Im Mittelpunkt werden auch die Pläne der Bank zur Erhöhung der quantitativen Lockerung und der Zeitplan für die Verkäufe aus dem APP- und PEPP-Anleihekaufprogramm stehen – sollte dies von Januar 2025 vorgezogen werden, könnte der Markt dies positiv für den EUR bewerten.

- US-Kerninflation (27. Oktober, 14:30 Uhr) – Die PCE-Gesamtinflation in den USA wird auf 3,4 % (von 3,5 %) und die Kerninflation auf 3,7 % (3,9 %) geschätzt – es müsste schon eine hohe Zahl sein, um eine Anhebung auf der FOMC-Sitzung im Dezember auf den Tisch zu legen – eine Anhebung im November steht aktuell nicht zur Debatte, und der Markt sieht ein Halten als ausgemachte Sache an.

- Sitzung der chilenischen Zentralbank (26. Oktober, 23:00 Uhr) – Der Markt erwartet eine Zinssenkung um 50 Basispunkte, jedoch bestehen Risiken für 75 Basispunkte – kann der USDCLP neue Zyklushochs erreichen?

Sprecher der Zentralbanken:

Fed-Redner – Powell (25. Okt. 22:35 Uhr – Powell wird bei dieser Veranstaltung wahrscheinlich keine neuen Marktinformationen liefern). Waller (26. Oktober 15:00 Uhr) und Barr

BoE-Sprecher – Cuncliffe (26. Oktober 18:45)

Wichtige US-Gewinnzahlen und die implizite Bewegung am Tag des Gewinns (abgeleitet von Optionspreisen) – in dieser Woche werden 43 % der Marktkapitalisierung des S&P500 berichten. Zu den wichtigsten Namen gehören – Alphabet (4,8%), Microsoft (4,1%), IBM (2,7%), Meta (8,6%), Amazon (6,4%), Intel (6,6%), Exxon (2,4%)

Themen im Artikel

Infos über Pepperstone

Pepperstone wurde im Jahr 2010 in Australien gegründet und hat seinen Hauptsitz in Melbourne. Des weiteren verfügt Pepperstone über Niederlassungen in Düsseldorf und London. Mittlerweile hat Pepperstone Kunden in über 170 Ländern und wickelt Trades im Wert von über 12 Mrd. US-Dollar pro Tag ab...

Disclaimer & Risikohinweis

74,8% der Privatanleger-Konten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln.

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund von Leverage schnell Geld zu verlieren. Sie sollten sich überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

CFD-, und Derivatekonten werden von der Pepperstone GmbH bereitgestellt. Pepperstone ist eine Referenz auf Pepperstone GmbH (ein Unternehmen mit Sitz in der Bundesrepublik Deutschland und eingetragen im Handelsregister Düsseldorf unter der Nummer HRB 91279 Neubrückstr. 1, 40213 Düsseldorf, Deutschland). Pepperstone GmbH wird von der Bundesanstalt für Finanzdienstleistungsaufsicht (Registernummer 151148) beaufsichtigt.