Aktien als Turbo in der Altersvorsorge

Deutsches Institut für Altersvorsorge: Für die Altersvorsorge kann sich eine gut gestreute Anlage in Aktien auszahlen. Das zeigt die Simulation verschiedener Anlageszenarien im Rahmen einer Studie.

Initiiert wurde die Studie vom Verbraucherzentrale Bundesverband e. V. (vzbv) und angefertigt durch das Leibniz-Zentrum für Europäische Wirtschaftsforschung (ZEW). Die Studie wurde im Zusammenhang mit dem Konzept der „Extrarente“ in Auftrag gegeben, die von den Verbraucherschützern vorgeschlagen worden ist.

Sie soll zeigen, welche Vermögenswerte beziehungsweise regelmäßigen Rentenzahlungen mit einem Standardprodukt für die kapitalgedeckte Altersvorsorge erzielt werden können.

Dafür wurde die Wertentwicklung von 4 unterschiedlich strukturierten Portfolios simuliert, in die Vorsorgesparer mit durchschnittlichem Einkommen über einen Zeitraum von 45 Jahren vier Prozent ihres Bruttoeinkommens am Kapitalmarkt investieren. Gegenüber herkömmlichen Geldanlagen können hier sowohl Mischportfolios und vor allem reine Aktienportfolios mit beeindruckenden Renditechancen punkten.

Vier Portfoliovarianten im Test

Mit dem ersten Portfolio sind Anleger zu 100 Prozent in Aktien investiert. Das ist beim zweiten Portfolio nur anfangs der Fall. Ab dem Lebensalter von 52 Jahren wird der Aktienanteil bis zum 67. Lebensjahr sukzessive bis auf 55 Prozent heruntergefahren. Das dritte Portfolio besteht über die gesamte Laufzeit hälftig aus Aktien und Anleihen. Beim vierten Portfolio wird ab dem Lebensalter 52 bis 67 Jahre der Aktienanteil schrittweise von 50 auf 27,5 Prozent reduziert.

Die Zielvorgabe für alle vier Portfolios bestand darin, dass die Anleger im Rentenalter mittels eines Entnahmeplans und Restverrentung ab 90. Lebensjahr vom angesparten Kapital dauerhaft profitieren. Basierend auf den historischen Renditen für Anleihen und Aktien und einer Monte-Carlo-Simulation generierten die Autoren der Studie für die vier Portfolios insgesamt 10.000 Renditeverläufe.

Aus den Portfoliowerten der vier Anlagestrategien ermittelten sie dann die zum Ende der Ansparphase möglichen Auszahlungen. Dabei sollte das Kapital auch während der Rentenphase am Kapitalmarkt investiert bleiben.

Reine Aktienanlage überzeugte am meisten

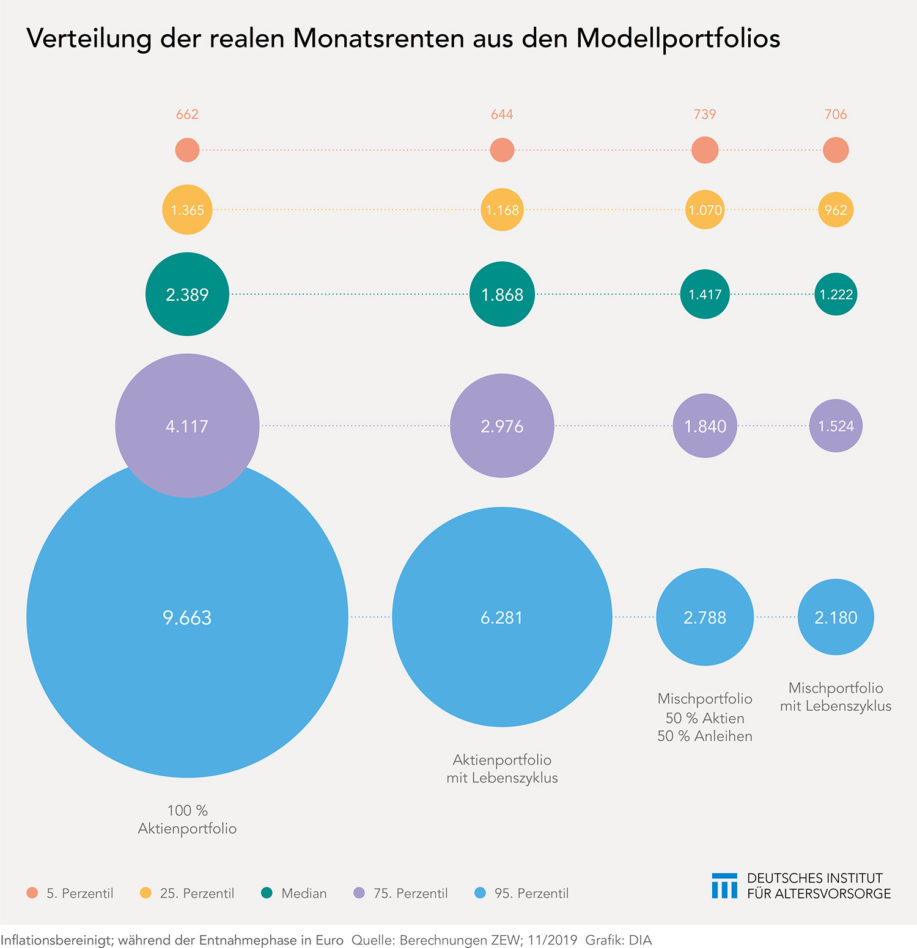

Obwohl die monatlichen Auszahlungen in der Rentenphase schwanken können, erreichten alle Portfolios in den Simulationen attraktive Wertsteigerungen. Insbesondere das reine Aktienportfolio überzeugte. Bei dieser Variante betrug die mittlere Rente im Durchschnitt 5.560 Euro monatlich (nominal). In den schlechtesten fünf von 100 Fällen lag sie unter 1.650 Euro. In den besten fünf von 100 Fällen stehen monatlich sogar über 22.900 Euro zur Verfügung.

Die mittlere Rente im Falle des Aktienportfolios mit Umschichtung im Lebenszyklus zwischen dem 52. und 67. Lebensjahr ergab nominal immer noch rund 4.460 Euro. Bezogen auf die heutige Kaufkraft gibt die Studie folgende Medianwerte für die Rentenzahlungen aus den vier Portfolios an: 2.389 Euro für das Aktienportfolio, 1.868 Euro für das Aktienportfolio mit Lebenszyklus, 1.417 Euro für das Mischportfolio und 1.222 Euro für das Mischportfolio mit Lebenszyklus.

Defensivere Anlage kostet viel Ertrag

Die Renditen der Mischportfolios reichen aufgrund der defensiveren Anlagestrategie in der Simulation nicht an die Ergebnisse der vor allem auf Aktien fokussierten Portfolios heran. So betragen bei beiden Mischportfolios die monatlichen Rentenzahlbeträge im Mittel nominal 3.380 Euro für die Strategie ohne beziehungsweise 2.930 Euro für das Anlageprodukt mit Umschichtung im Lebenszyklus.

Im Vergleich der vier Anlagestrategien zeigt sich, dass über einen langen Anlagehorizont stärker auf Anleihen konzentrierte Strategien (Mischportfolios) bei schlechter Renditeentwicklung etwas bessere und bei guter Renditeentwicklung deutlich schlechtere Erträge liefern.

Jedoch erbringt in mehr als 80 von 100 Fällen die Anlage in stärker auf Aktien orientierte Portfolios das höhere Vermögen für den Ruhestand. Lediglich in knapp 20 von 100 Szenarien hätte man mit den Mischportfolios einen höheren Ertrag erzielt.

Verlustängste sind nicht begründet

Beim Sparen für den Ruhestand setzen viele Anleger lieber auf Sicherheit. Daher können die Ergebnisse der Simulationen helfen, Verlustängste abzubauen. Nur in weniger als einem Prozent der Fälle aller vier Anlagestrategien lag der Wert des Portfolios nach der Ansparphase unter der Summe der eingezahlten Beiträge.

Das heißt, in mehr als 99 Prozent der Fälle liefert eine derartige Kapitalanlage gegenüber der nominalen Einzahlungssumme einen höheren Vermögenswert. Bei einem langfristigen Anlagehorizont sind teure Beitragsgarantien also überflüssig. Das gilt selbst dann, wenn das Kapital während der Auszahlungsphase investiert bleibt.

Die Studie verweist zudem darauf, dass sich zeitweise Schwankungen durch alternative Anlagestrategien und individuelle Auszahlungsoptionen einschränken lassen. Auch Verluste durch Kapitalmarktkrisen lassen sich durch ein schrittweises Umschichten von Aktien in Anleihen limitieren, wie die Autoren anhand entsprechender Simulationen zeigen.

Themen im Artikel

Infos über Deutsches Institut für Altersvorsorge

Das Deutsche Institut für Altersvorsorge (DIA) versteht sich als geistige Plattform eines umfassenden Diskurses über Altersvorsorge und Generationengerechtigkeit. Es fördert unabhängig und neutral den Meinungsbildungsprozess zu Vorsorgethemen in der Öffentlichkeit. Die seit 1997 bestehende Den...